Mientras el mundo avanza globalmente en la administración de las vacunas a la población y con el optimismo puesto en las fechas para poder alcanzar la deseada proporción de inmunidad de rebaño, la Economía intenta paralelamente mostrar síntomas de recuperación.

Marzo comienza como una prolongación de febrero, ¿será el final de un ciclo de subidas?

EM-ES-21-0017

![]() Mientras el mundo avanza globalmente en la administración de las Vacunas a la población, lo más rápidamente que puede cada país y con el optimismo puesto en las fechas para poder alcanzar la deseada proporción de Vacunación de Rebaño, la Economía intenta paralelamente mostrar síntomas de recuperación.

Mientras el mundo avanza globalmente en la administración de las Vacunas a la población, lo más rápidamente que puede cada país y con el optimismo puesto en las fechas para poder alcanzar la deseada proporción de Vacunación de Rebaño, la Economía intenta paralelamente mostrar síntomas de recuperación.

Gráfica 1. Evolución precio del Barril de Petróleo.

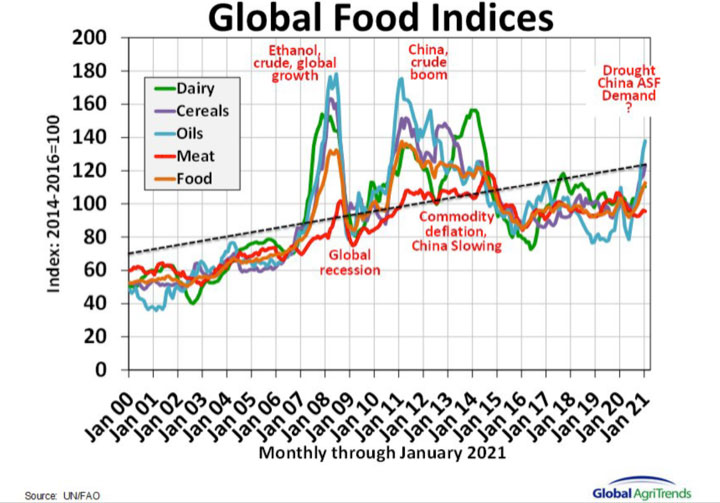

| En cuanto a los indicadores relativos a los productos de interés en nuestro mercado, como vemos en el siguiente gráfico, la subida producida es inferior a las dos anteriores crisis mundiales sufridas por otros motivos. |

Gráfica 2. Evolución del precio de alimentos y materias primas desde principio de siglo.

| Sin embargo, y a pesar del fuerte incremento de la demanda en China, la gran diferencia es que mantenemos altos stocks de seguridad de mercancía física y esperamos abundantes cosechas, con el permiso por supuesto de la evolución climatológica. |

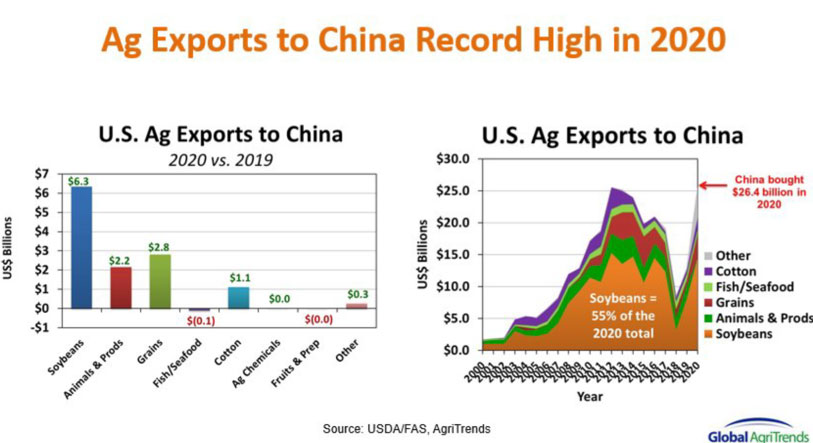

Gráfica 3. Exportaciones de productos de US a China, en billones de $.

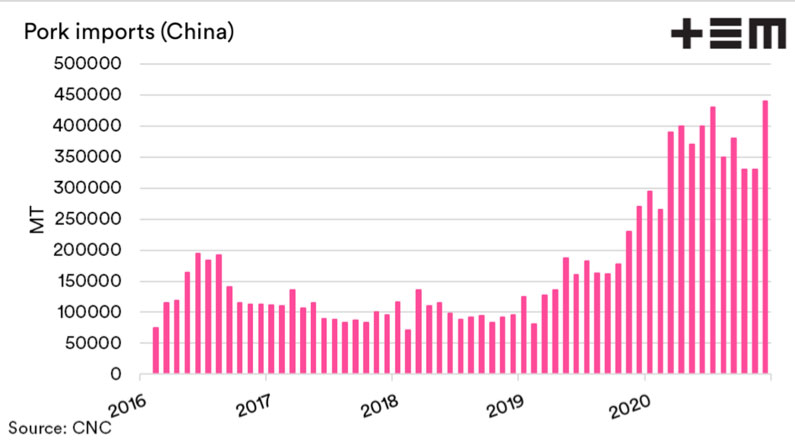

Gráfica 4. Evolución mensual volumen de importaciones chinas.

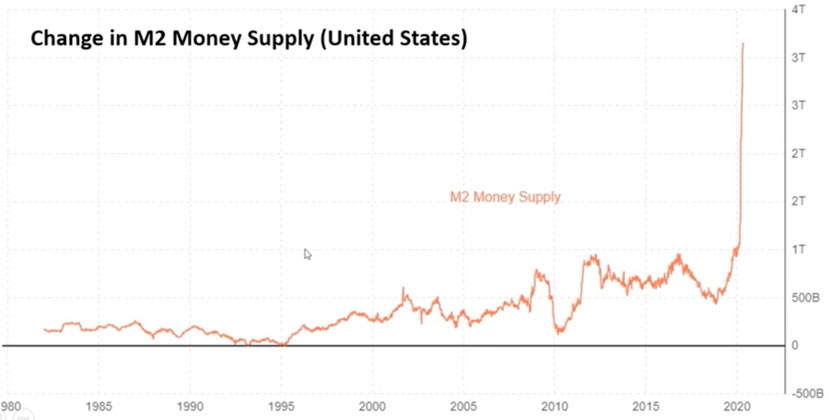

Gráfica 5. Oferta de Dinero en 2021 en USA.

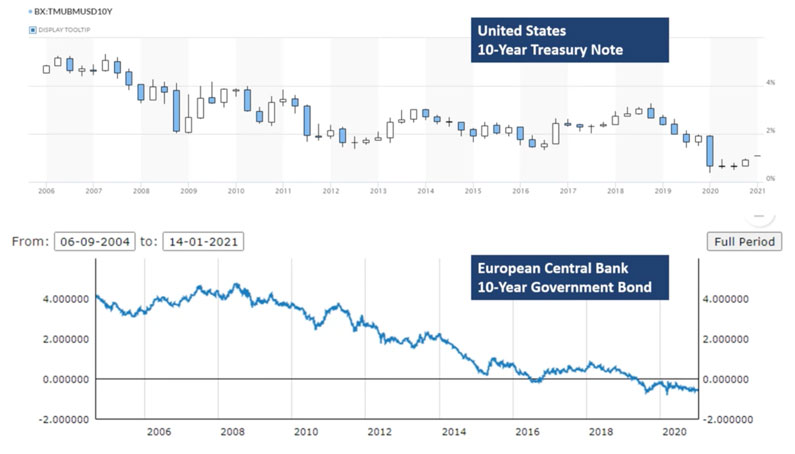

Gráfica 6. Evolución precios Letra del Tesoro en USA y Bono del Gobierno en EU.

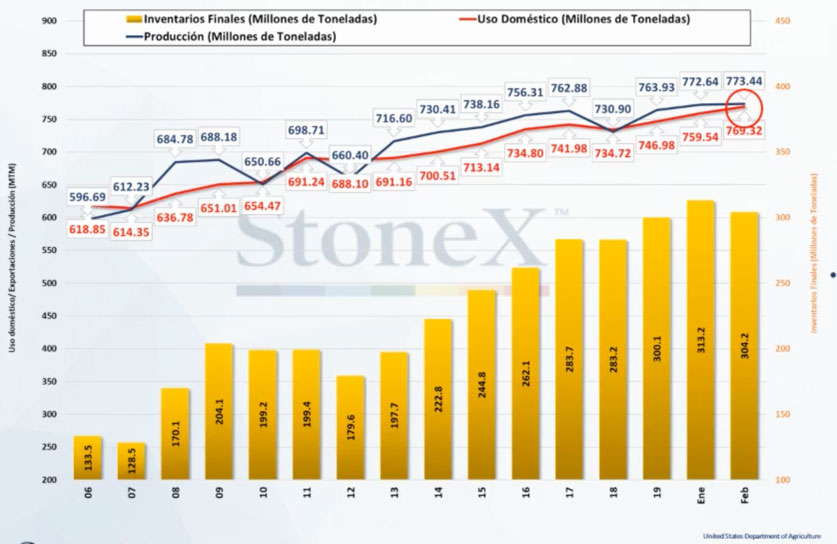

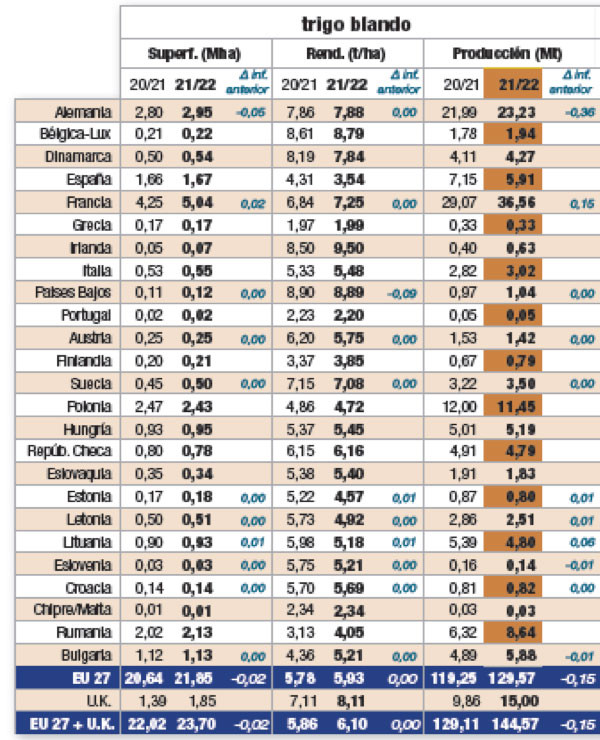

Pocos cambios en el balance global de Trigo, el USDA ha elevado un poco el consumo mundial en su último informe. Algo lógico tras las fuertes subidas de Maíz y Soja que, evidentemente, hacen más interesante el valor relativo del trigo, no en vano, en general, su contenido en proteína es de al menos 4 puntos porcentuales mayor que el maíz.

Gráfica 7. Balance mundial de trigo, producción, demanda y stock finales.

A partir de ahora comenzaremos a trabajar con datos de nuevas cosechas y sus estimaciones. De momento, las últimas subidas vistas en Chicago se justifican por los posibles efectos que pueda tener la ola de frío extremo que están sufriendo las zonas productoras de EEUU.

Gráfica 8. Porcentaje de exportaciones campaña 20/21 vs anterior en los principales países exportadores de trigo.

Gráfica 9. Primera estimación de cosecha EU+UK de trigo para 21/22 comparada con la 20/21, por Strategie Grains.

|

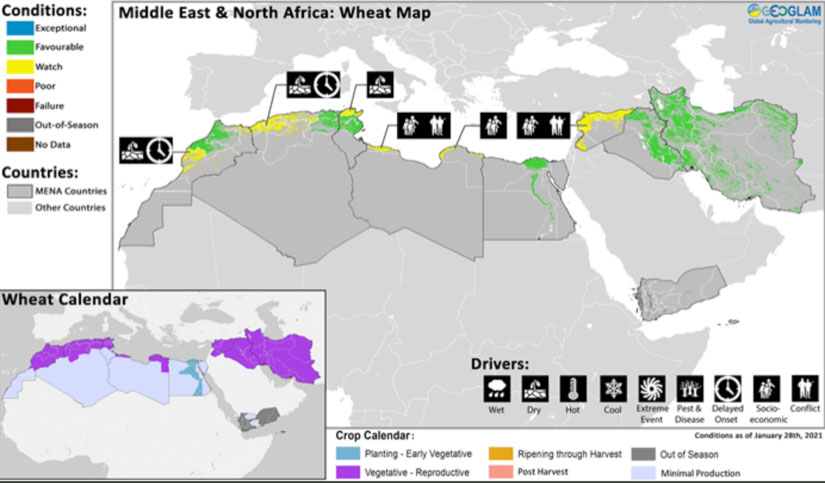

Mapa 1. Condiciones cosechas en países importadores de trigo norte de África.

En cuanto a precios hay muy pocos cambios de momento, las reposiciones de trigo por encima de los 255 €/tm almacén puertos hacen inviable su importación. Toda la demanda se cubre desde las zonas productoras nacionales y excedentarias donde se mantienen en un rango entre 213/217 €/tm dependiendo de momentos.

| El balance, a pesar de la gran cosecha que tuvimos, no va a permitir llegar a enlazar con nuevas cosechas en julio si continuamos a este ritmo de demanda. |

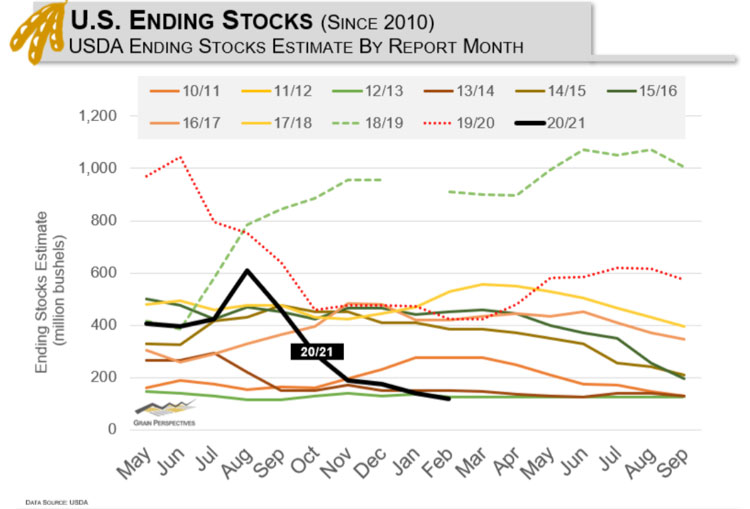

Los altos precios que ha asumido el maíz tras las compras realizadas por China en USA, donde ha vaciado los stocks de seguridad, están provocando una bajada global de la demanda.

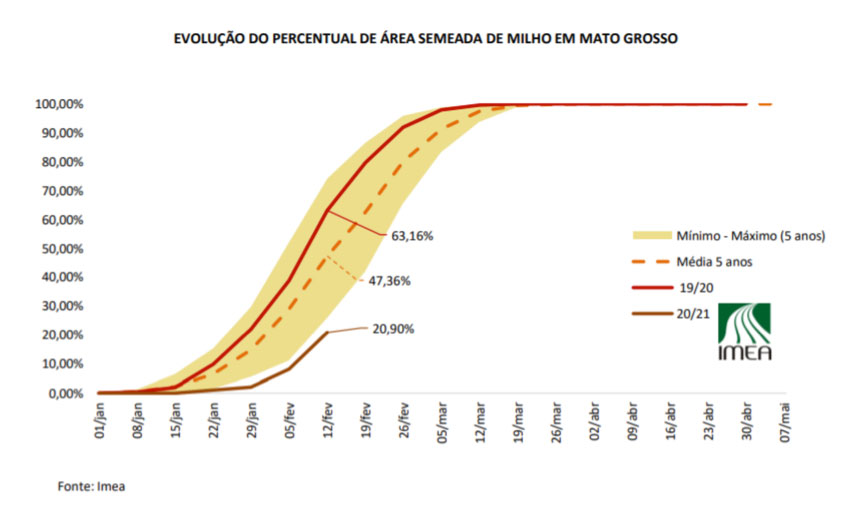

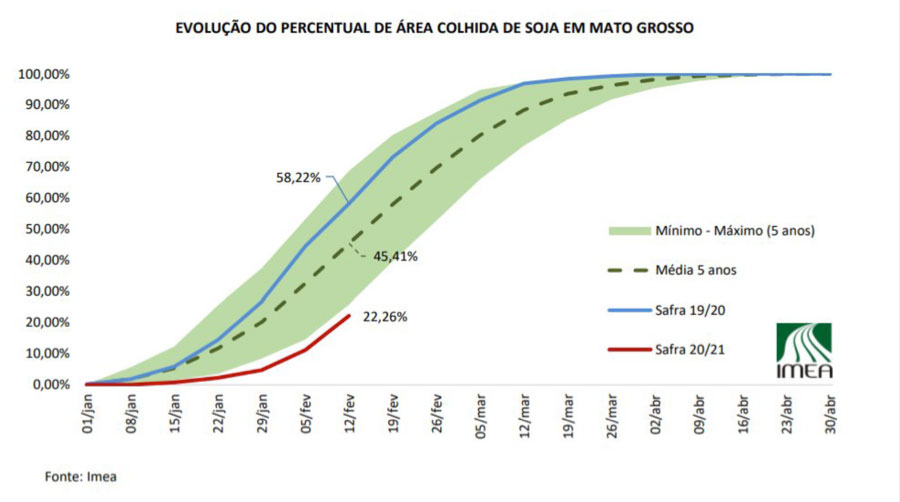

Gráfica 10. Ritmo de siembra de segunda cosecha de Maíz en Mato Grosso.

Gráfica 11. Evolución precio futuros maíz May 21 en Chicago.

El mercado, ahora, continúa sin perder la tendencia alcista, pero mucho más lateral y con picos especulativos en las cotizaciones.

Esperamos pocos cambios de momento para maíz en el próximo mes.

Mapa 2. Precios de reposición de los tres principales cereales en varias posiciones peninsulares.

Mapa 3. Volumen de exportaciones de cebada y precios aproximados.

En general, veremos descender la disponibilidad de cebada y cereal nacional tras las coberturas de la demanda desde enero en un altísimo porcentaje con mercancía del interior.

| Los precios han intentado repuntar desde los 178 €/tm operados en zonas originadoras hasta los 180/182 de hoy tras estas operaciones exportadoras. |

Dependiendo de la necesidad de compra de los fabricantes, esta subida puede ser efímera o no. Recordemos que las coberturas están realizadas prácticamente para todo marzo y una pequeña parte de abril-junio. El volumen que resta por operar de vieja cosecha tiene su limitación en tiempo y volumen.

Tras las fuertes compras chinas sobre EEUU, los stocks de seguridad han bajado a niveles casi imposibles de mantener. En mi opinión, los americanos del norte han aprovechado el momento “carpe diem” de precios altos para vender los super stocks que construyeron los dos años anteriores.

Ahora tenemos ya disponible la cosecha en Brasil, la cual continúa avanzando. Las estimaciones se mantienen en términos de volumen (133 millones de tm) y comienzan a fluir los barcos a la carga y en expedición para entregas de las primeras obligaciones.

Gráfica 12. Porcentaje de área cosechada de soja en Mato Groso, Brasil vs año anterior y media 5 años.

El mercado, con esta situación, continúa operando con descuento sobre el precio nominal y además teniendo en cuenta el inverso de precio cada mes.

La harina de soja es la más agresiva del complejo, el aceite está muy alto y mantenido y las habas en consecuencia.

Gráfica 13. Evolución precio Habas, Aceite y Harina de Soja en Chicago.

Estamos a la espera de las nuevas compras chinas en el mercado tras el regreso de la celebración de su año lunar, lo cual mantendrá o desinflará en parte esta situación tan alta de precios.

Los precios en puertos y extractoras peninsulares hoy están situados en 433 €/tm para el mes de marzo y 420 €/tm para el período abril/diciembre. Si las próximas noticias van siendo positivas y los fondos de inversión van vendiendo posiciones largas, es posible que nos situemos en algún momento cerca de los 400 €/tm para altas proteínas en lo que queda de año.

También podemos interiorizar que va a ser realmente complicado volver a ver en este año 2021, incluso en 2022, niveles de Harinas de Soja cercanos a los 300 €/ tm como tuvimos durante gran parte del 2018 al 2020.

En cuanto a proteínas alternativas, ahora tenemos pocas oportunidades. Las colzas están mantenidas en el entorno de los 330 €/tm puertos del norte y los descensos van a producirse más lentamente que con la harina de soja. Para nueva campaña agosto/diciembre se pueden fijar en 265 €/tm.

Los DDG de Maíz parece que sí se sitúan algo más competitivos, estando el de importación en 310 € puerto para mayo y desde agosto a diciembre en niveles aproximadamente de 280 €/tm.

Algo mayor la oferta de Harinas y Pellet de Girasol, los cuales llegaron a operarse por encima de 300 € para baja proteína y tenemos marzo para poder operar 280 € salida extractoras del sur.

En cuanto a las Fibras, lo más destacado es la bajada del Salvado de Trigo, el cual se aplica en el interior aproximadamente entre -5/-7 €/tm, para los volúmenes de mayo. Por un lado, la menor producción global de pienso, y en particular de piensos fibrosos para ganado extensivo, y por otro el comienzo de la apertura en algunas comunidades de la hostelería, que situará la demanda de pan algo más alta, permiten de nuevo estas bajadas.

En el resto de los productos fibrosos muy pocos cambios.

Suscribete ahora a la revista técnica porcina

AUTORES

La fuerza del futuro del sector porcino

Fernando Laguna Arán

Yaya Wars: la campaña de INTERPORC que une tradición, emoción y gastronomía para conectar a abuelos y nietos

Proyecto FOTOPUR: sistema innovador para aprovechamiento fotovoltaico y reducción de emisiones en balsas de purines

Marcos Agudo Vicente

Streptococcus suis: claves diagnósticas desde la lesión hasta el laboratorio

Síndrome de dermatitis ulcerativa en cerdas: ¿te suena?

Paula Sánchez Giménez

Claves para un manejo óptimo del proceso de vacunación en lechones

Vigilancia de resistencias en bacterias patógenas clínicas: herramienta clave para la prescripción responsable de antibióticos en veterinaria

Cristiana Teixeira Justo Cristina Muñoz Madero María J. Vilar

Toma de muestras a nivel de campo: el primer eslabón para alcanzar un buen diagnóstico laboratorial

Gema Chacón Mireya Melero Pérez

Bioseguridad porcina 360°: de las barreras visibles a los reservorios ocultos – Parte II

David García Páez

Pulse. Administración sin aguja para porcino: dosis precisas, rapidez y bioseguridad

Tolvas BluHox: Adaptación y evolución en función del estado y fase del animal

“Juntos lo hacemos posible”: la iniciativa de Boehringer Ingelheim para respaldar a los profesionales ante los nuevos desafíos de la industria