FONDOS DE INVERSIÓN

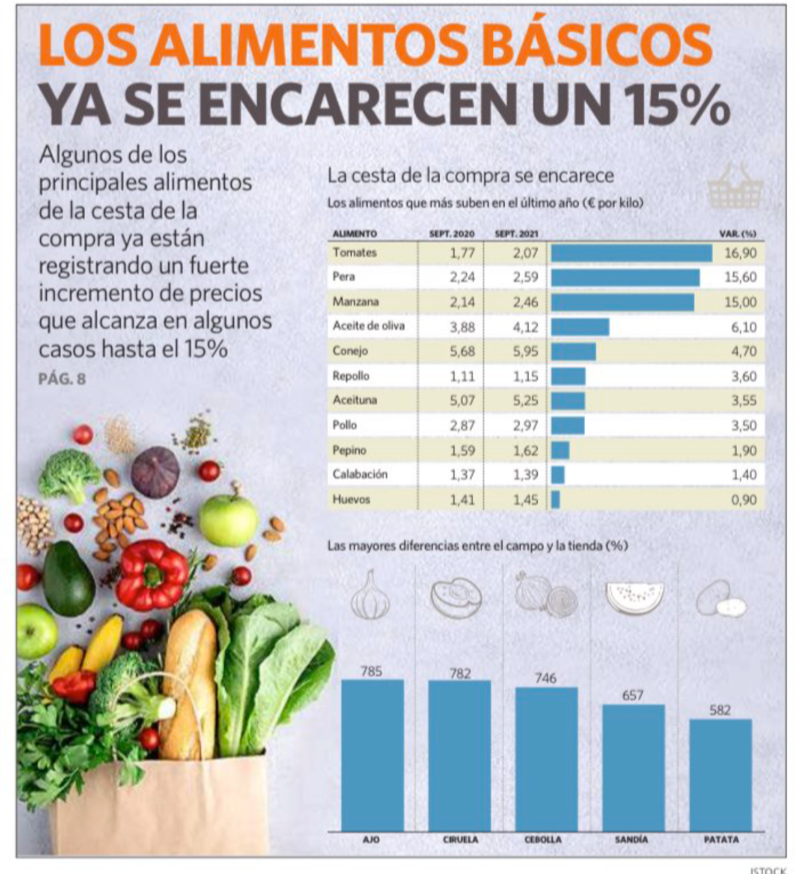

Sin duda, durante el primer semestre de 2022 veremos subidas en los lineales de alimentación acordes con el impacto real del incremento de los insumos.

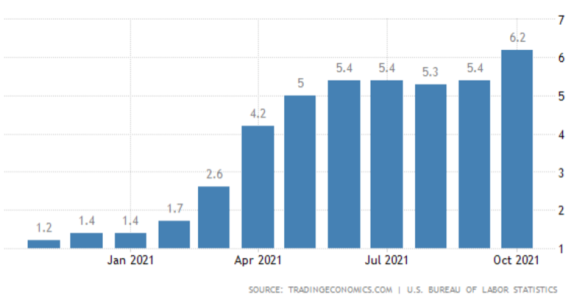

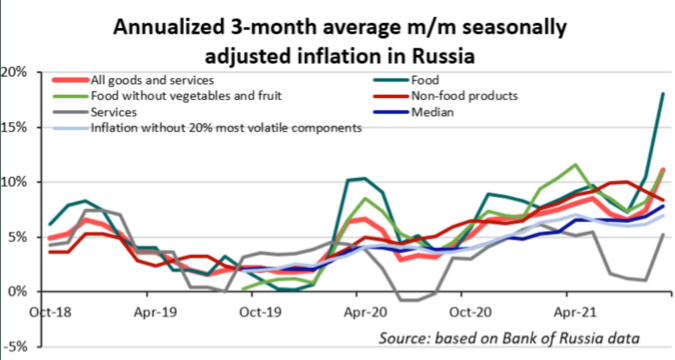

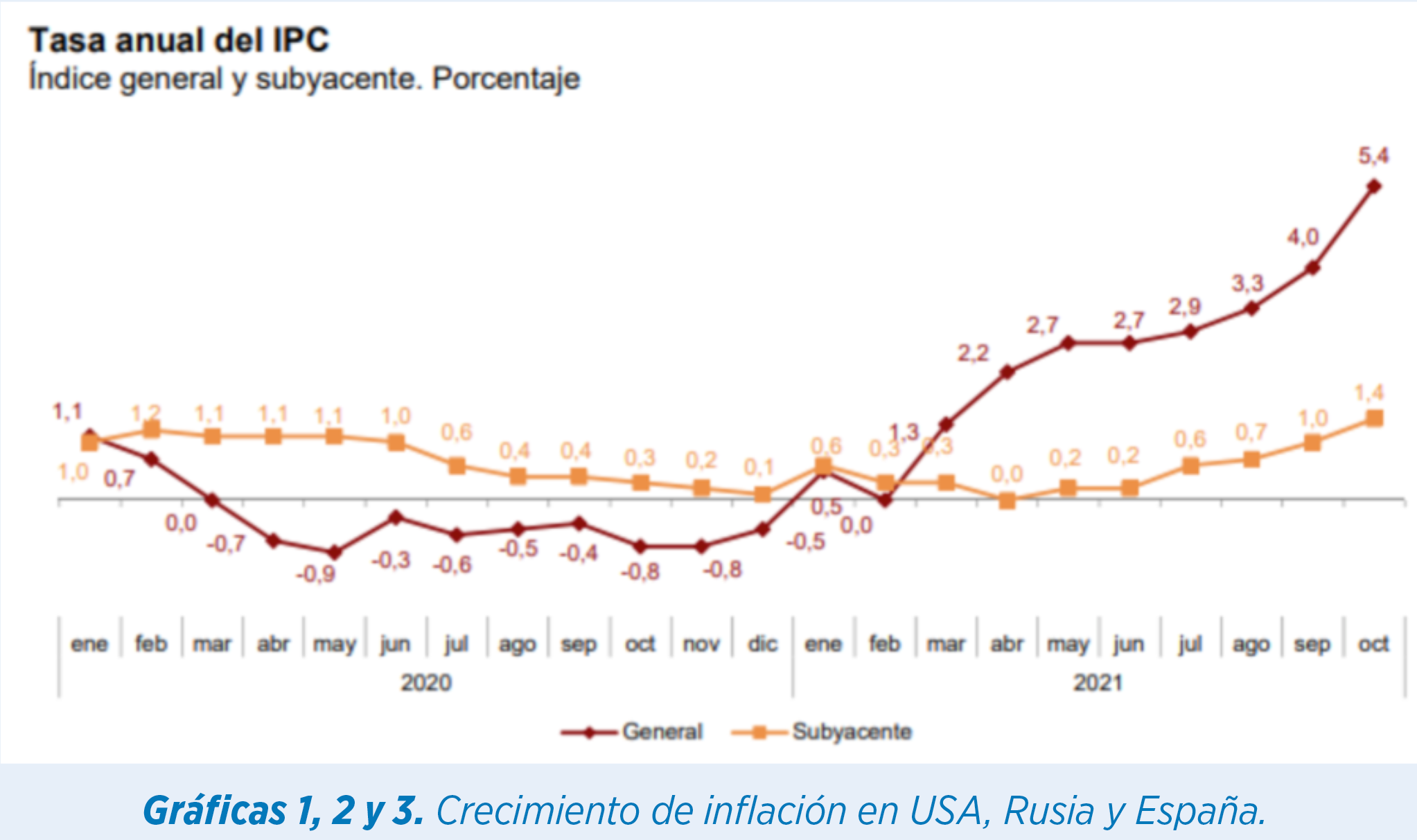

Los gobiernos mundiales continúan viendo crecer los datos relativos a la inflación la cual se sitúa en niveles nunca vistos desde hace mucho tiempo. La subida en el último mes ha sido mayor de lo previsto. Esto se ve con relativa preocupación y confiando en una recuperación, aunque más lenta de lo deseado.

Nosotros, quizá algo más pesimistas, pensamos que los datos de los próximos meses continuarán siendo negativos y elevando por desgracia los indicadores. Esto será provocado por las subidas de precios que aún están sin repercutir en las cadenas de suministro.

Las empresas privadas no han conseguido repercutir toda la subida de sus costes. Posiblemente si lo hayan hecho algo más rápidamente en el sector servicio y en alguno de los sectores industriales, pero desde luego no en la cadena de alimentación.

Sin duda, durante el primer semestre del próximo año veremos subidas en los lineales de alimentación acordes con el impacto real de la subida de los insumos.

Como vemos en el gráfico, apenas aparecen en las subidas de los alimentos los productos ganaderos.

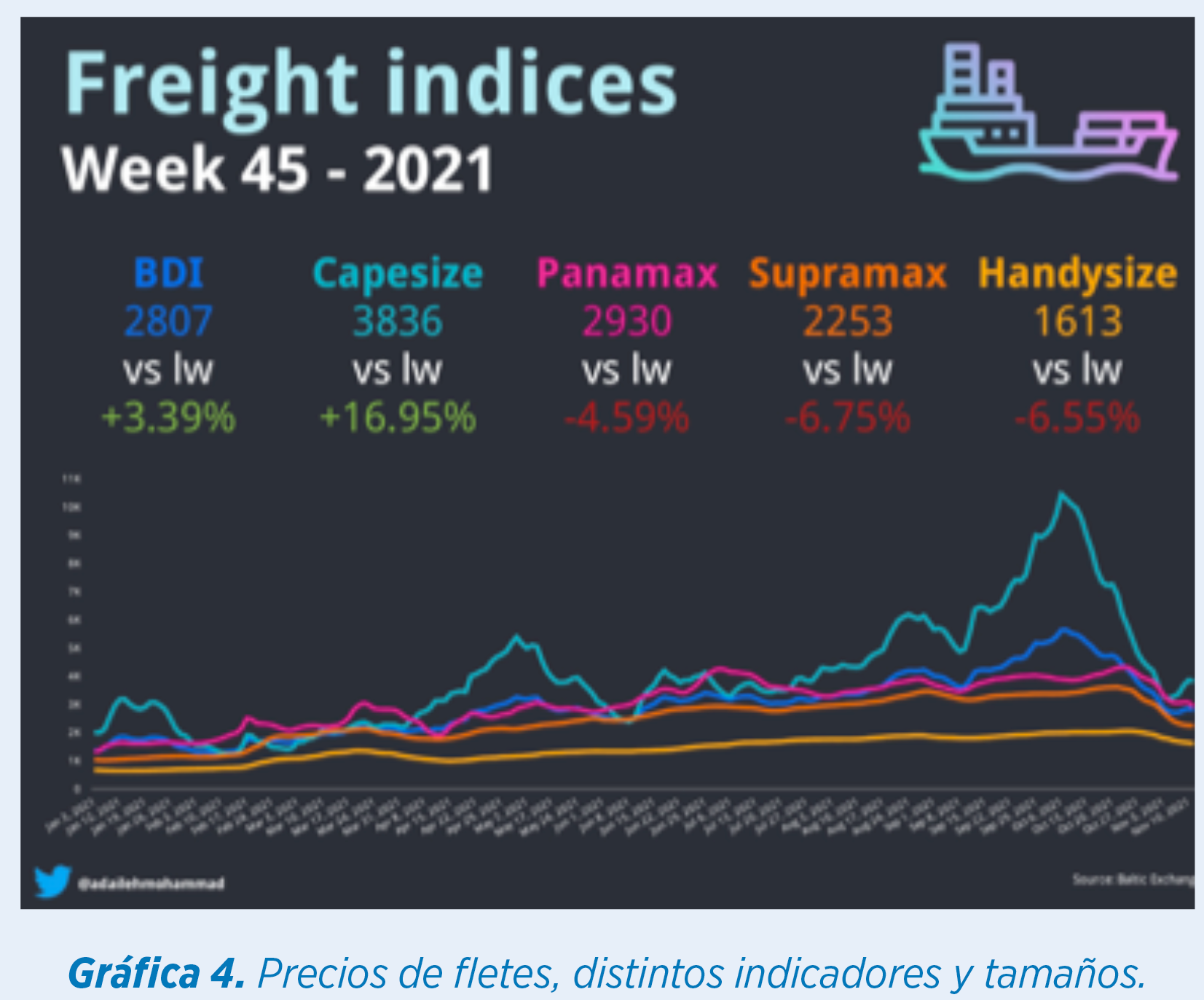

Donde sí vemos por fin una buena noticia es en el flete marítimo. Los puertos comienzan a desbloquearse, parece que los flujos de contenedores comienzan a moverse buscando una normalidad en cuanto a disponibilidad y el precio de buques graneleros está cayendo estas semanas, y así lo reflejan las curvas de BDI.

Donde sí vemos por fin una buena noticia es en el flete marítimo. Los puertos comienzan a desbloquearse, parece que los flujos de contenedores comienzan a moverse buscando una normalidad en cuanto a disponibilidad y el precio de buques graneleros está cayendo estas semanas, y así lo reflejan las curvas de BDI.

El petróleo se encuentra muy estabilizado alrededor de los 80 USD/barril. Esta semana ha roto ligeramente por debajo.

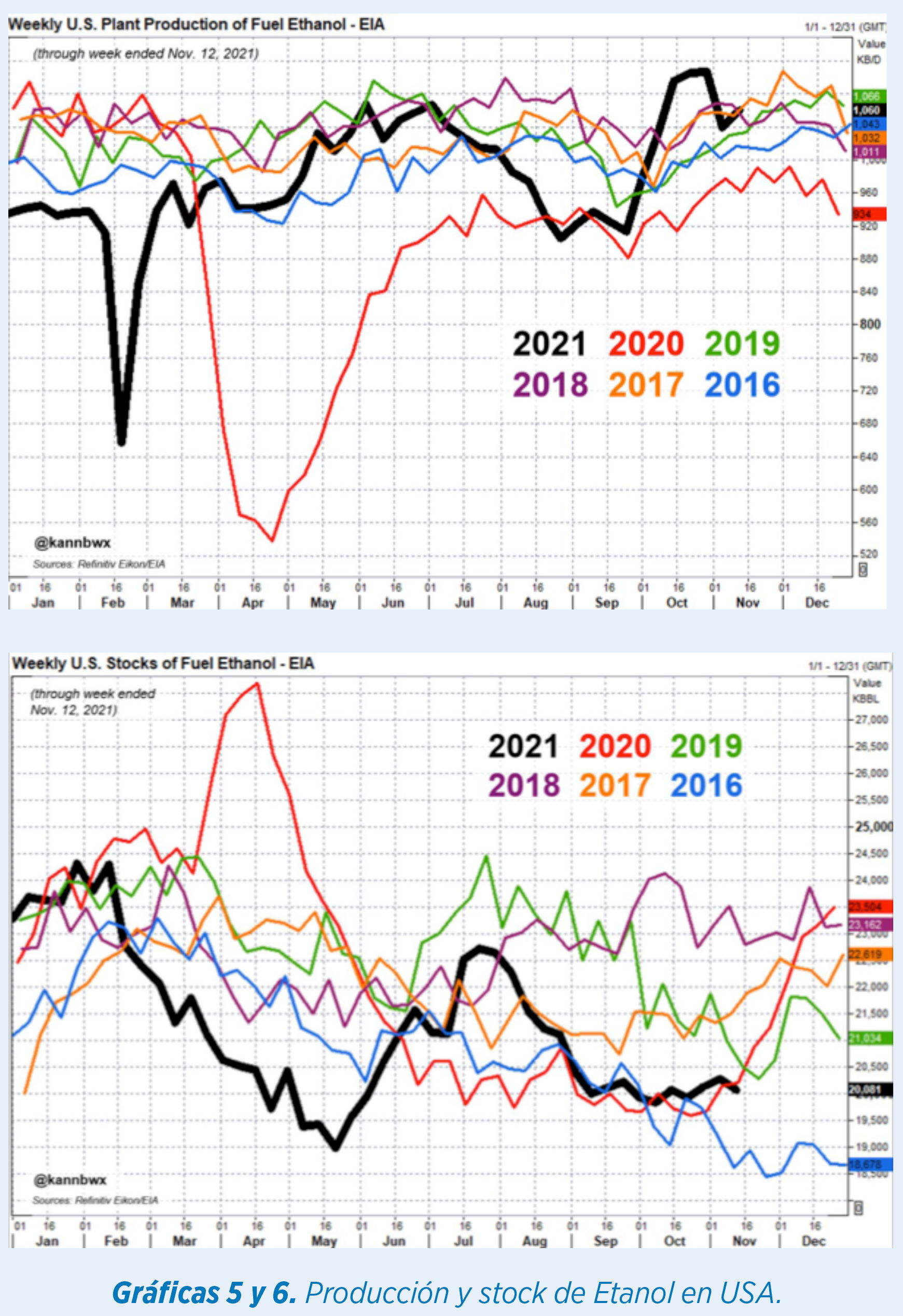

La producción de Etanol en EEUU continúa siendo muy elevada. Volvió a repuntar la pasada semana hasta los 1,06 millones de bpd, algo por debajo del máximo que vimos en octubre, pero muy sólido frente a ejercicios anteriores. En consecuencia, los stocks continúan bajos.

FONDOS DE INVERSIÓN

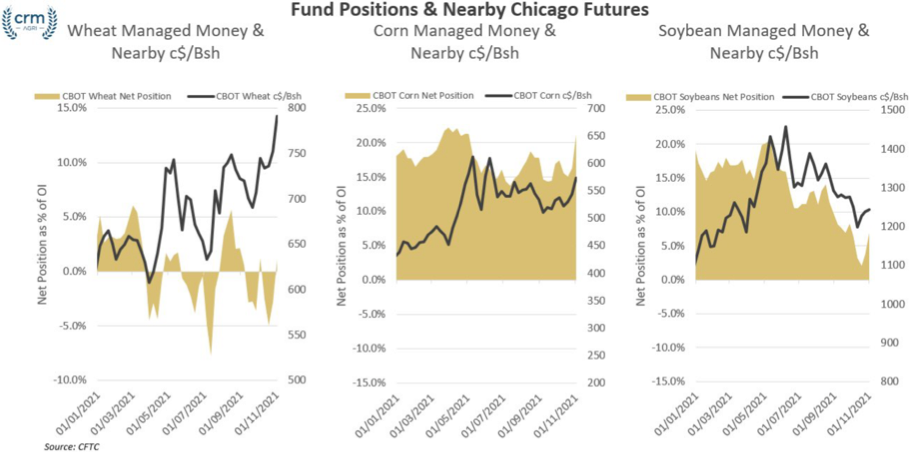

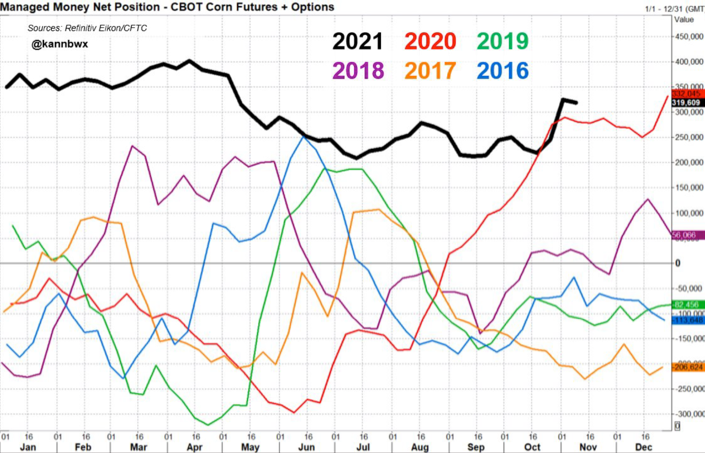

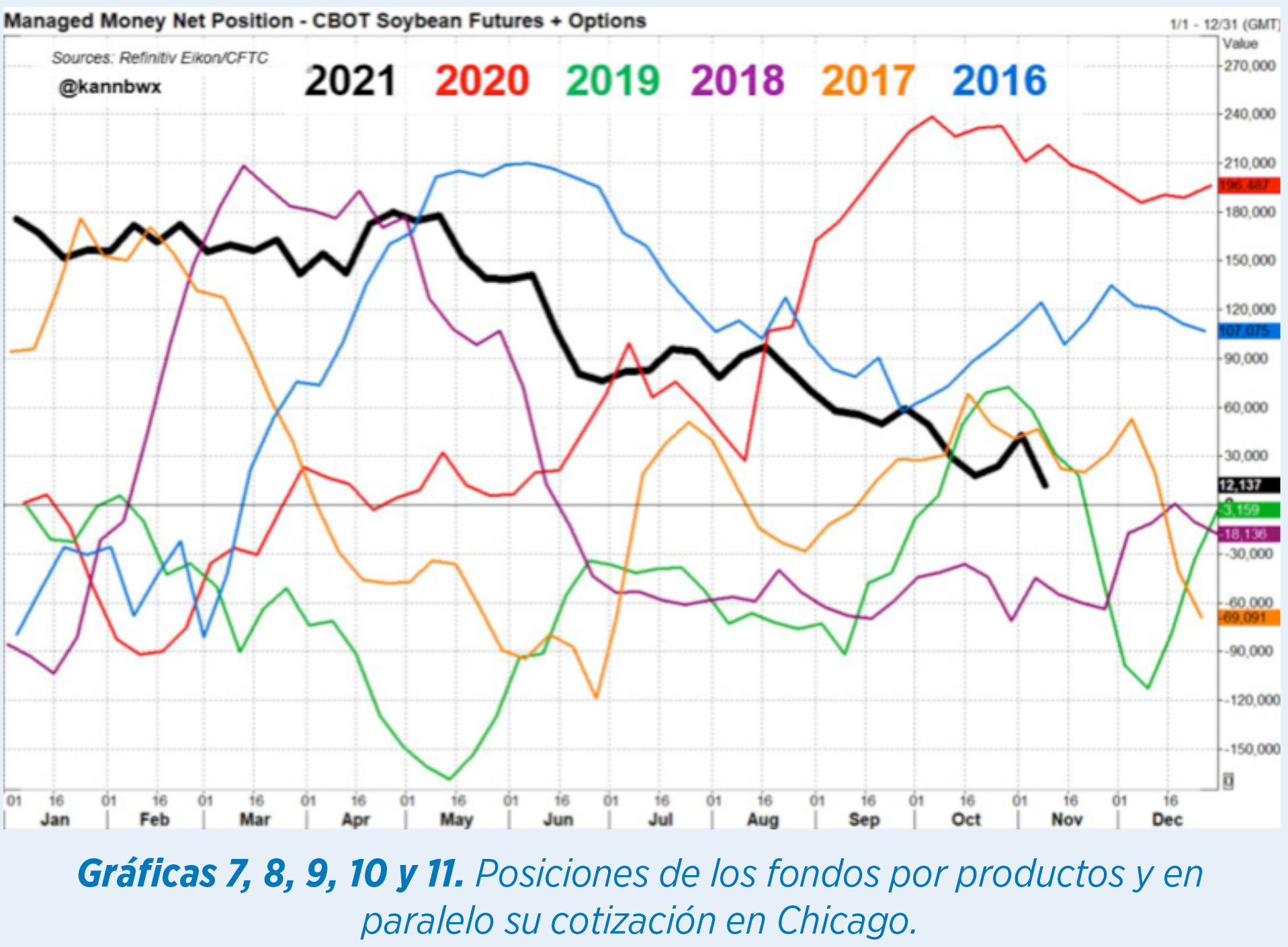

Las posiciones en algunos productos vuelven a ampliarse, como es el caso del maíz, para superar de nuevo los 320 mil contratos largos, situándose por encima de 41 millones de tm, por encima de las posiciones de los últimos ejercicios. Sin embargo, para trigo están más cuadrados y vemos la misma tendencia para las habas de soja.

PRINCIPALES GRANOS MUNDIALES

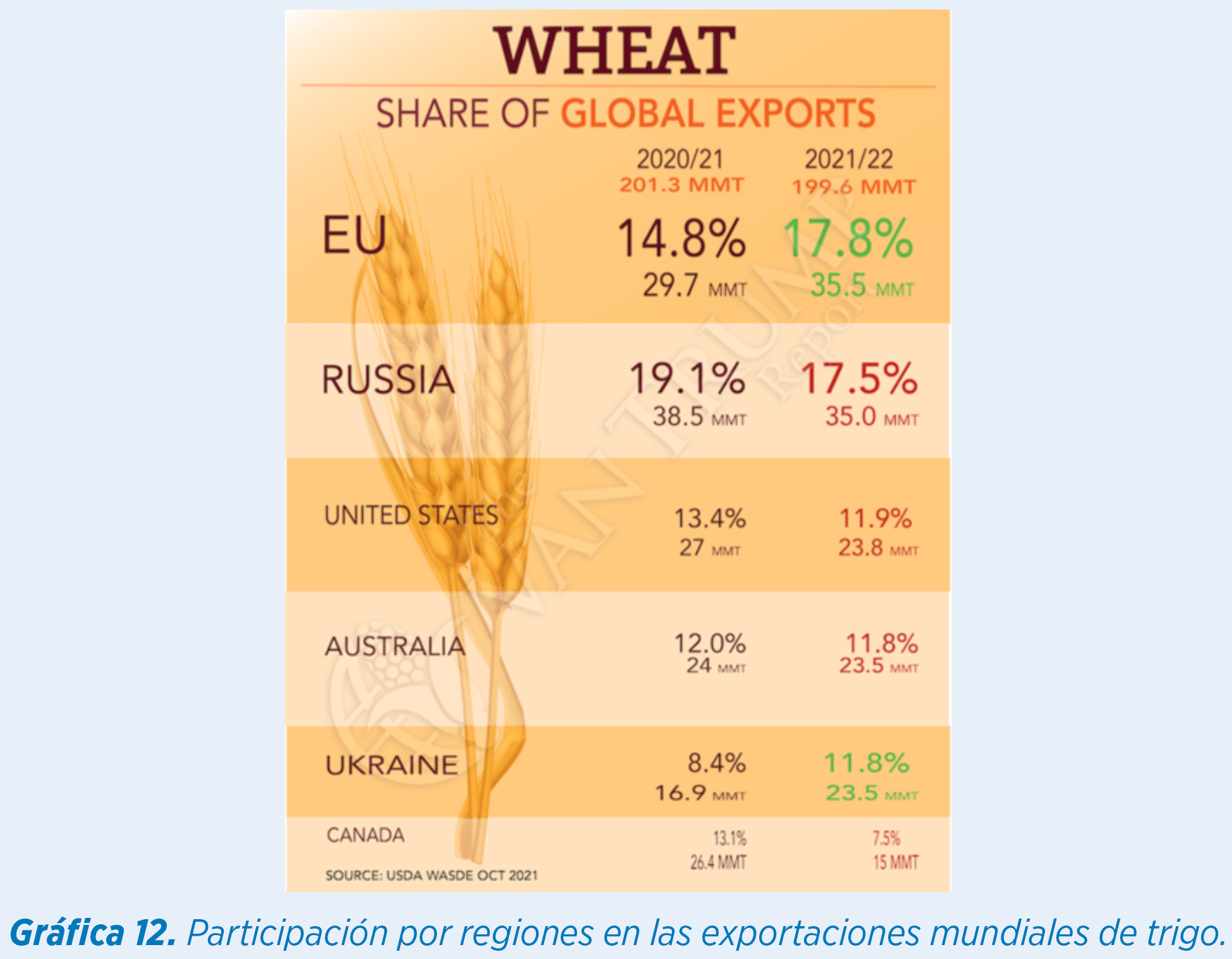

Parece que no cesa en su escalada de precios. La participación de los países en el suministro mundial ha cambiado este año por la disponibilidad de cosechas. La Unión Europea y Ucrania son más protagonistas por volumen de trigos de calidad ante la sequía de USA y Canadá y la menor cosecha en volumen rusa.

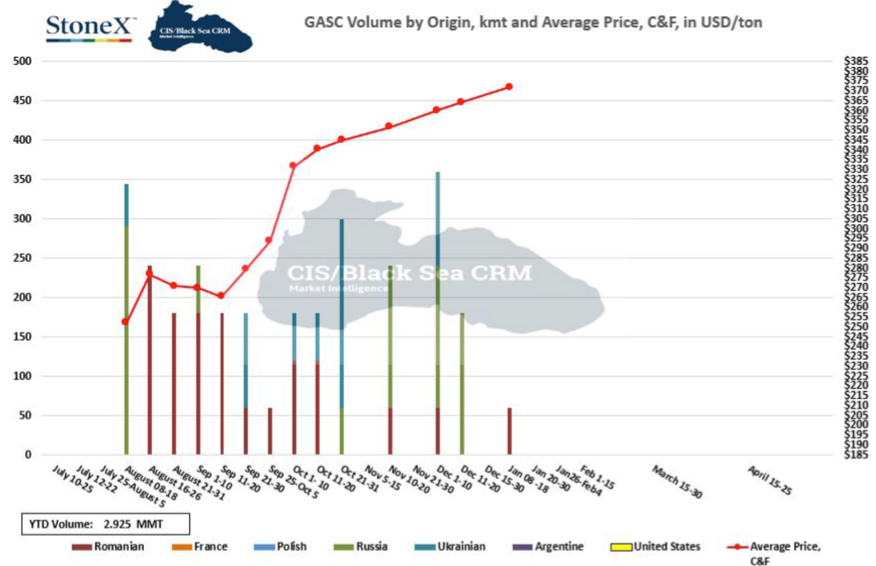

Estas semanas volvemos a ver operaciones de compra por los países importadores, Arabia Saudí y Egipto, con orígenes en UE, en concreto trigo rumano.

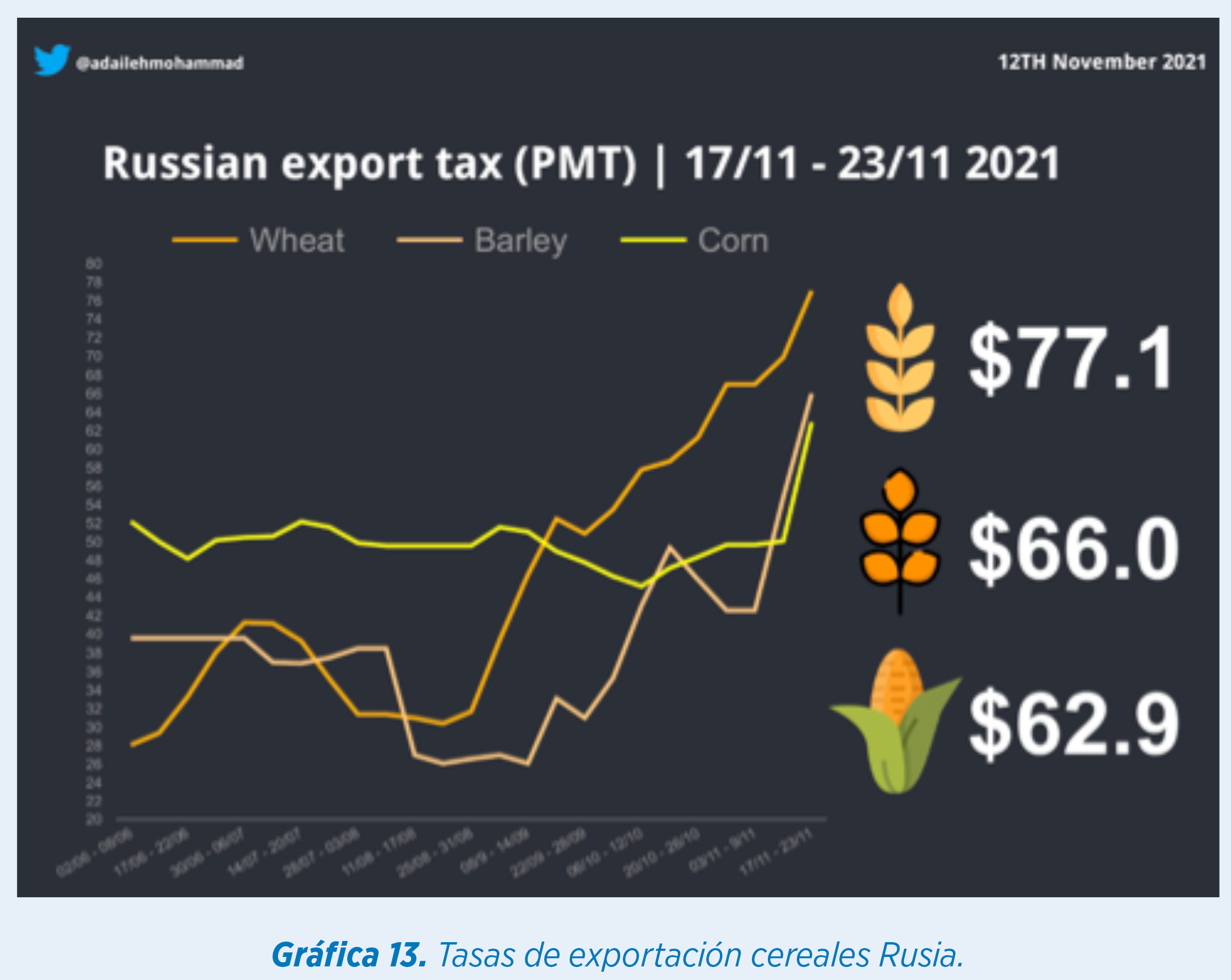

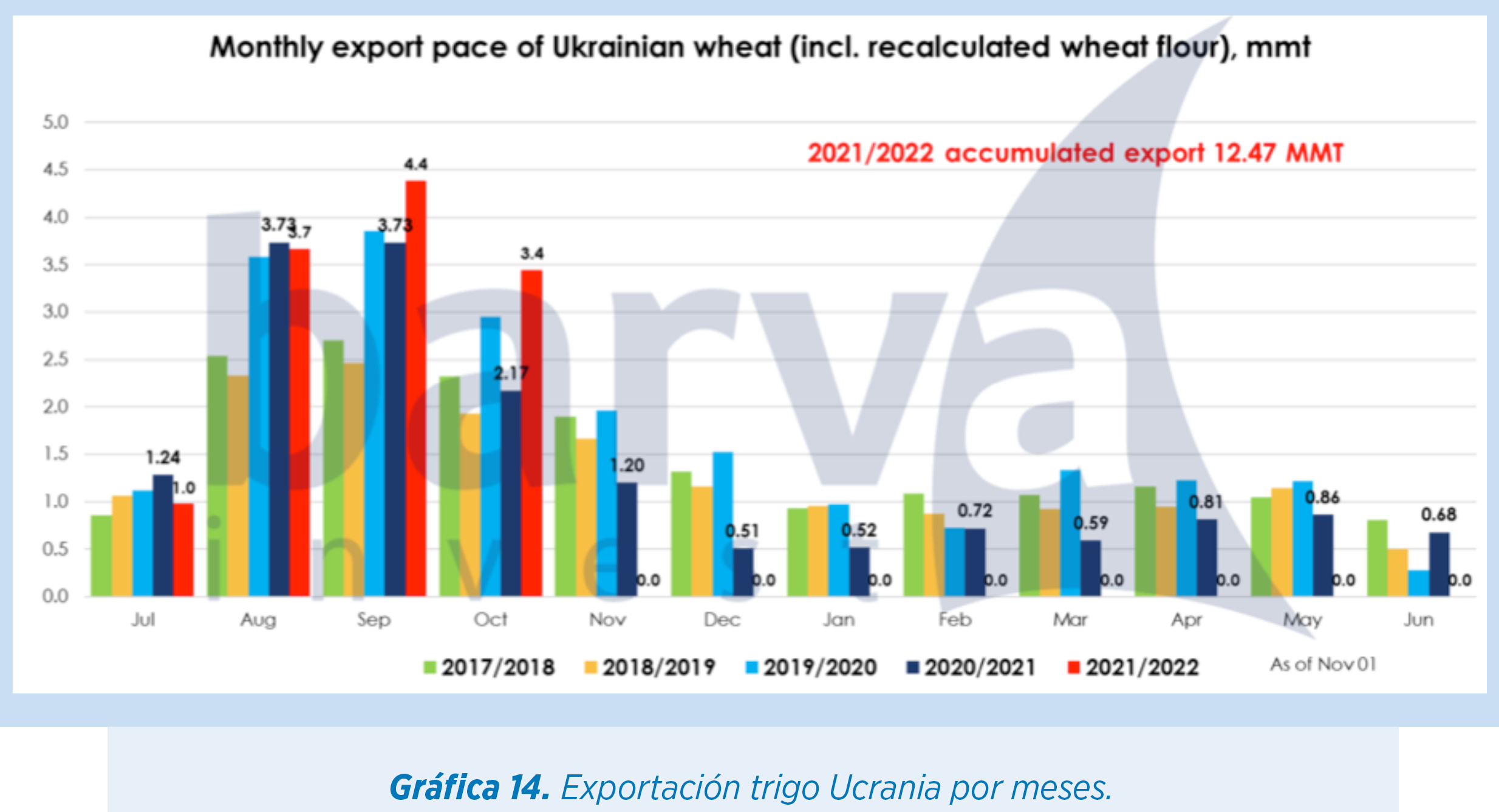

Rusia incrementa aún más los aranceles para sus cereales, y en especial para el trigo, por lo que mantiene un menor ritmo de exportación vs años anteriores, al contrario que su vecino, Ucrania, que al inicio de campaña comenzó reteniendo ventas y que los dos últimos meses sí está más activo en el mercado.

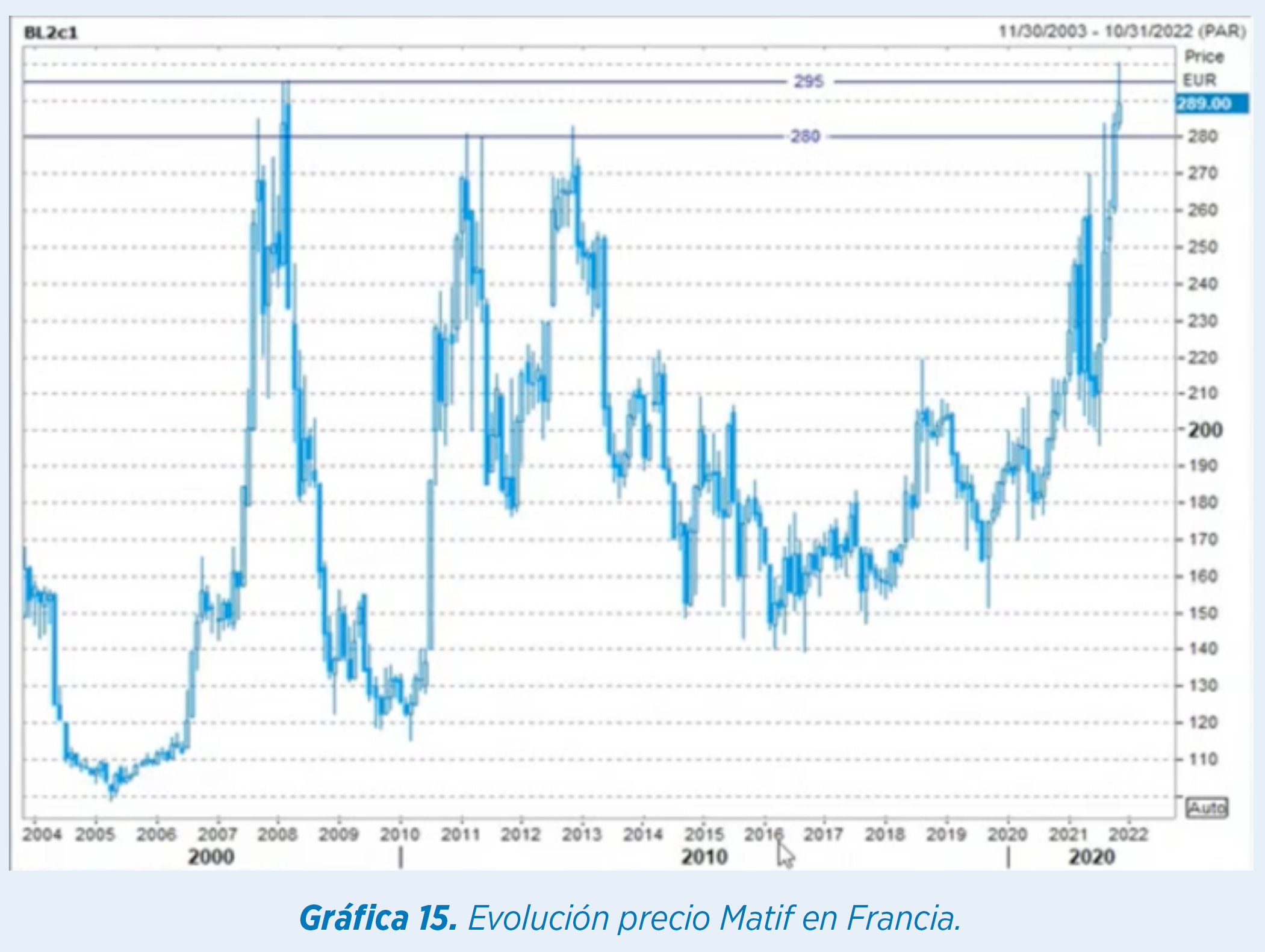

Francia, como gran defensor de sus precios y conocedor de la necesidad global de trigos de proteínas medias y altas, ha roto el máximo histórico de trigo, alcanzado en 2008 en 298 €/tm, cerrando la semana en 299,75 €/tm y habiendo tocado los 303 €/tm como máximo histórico.

En España, los precios se sitúan por encima de los 306 €/tm salida en zonas productoras como Burgos o Palencia y precios de 318 €/tm en puertos grandes peninsulares, por debajo de un reemplazo que superaría ya los 320 €/tm almacén.

Esto sigue dejando espacio para próximas subidas del trigo nacional, el cual va a competir mejor que la cebada en fórmulas de pienso con la mayor inclusión de maíz.

De momento, no vemos un cambio de tendencia en los precios de trigo en el entorno internacional, al menos hasta que tengamos noticias relativas a las nuevas cosechas durante el mes de febrero o marzo de 2022, salvo que se pueda provocar un crack global en mercados macro.

De momento, no vemos un cambio de tendencia en los precios de trigo en el entorno internacional, al menos hasta que tengamos noticias relativas a las nuevas cosechas durante el mes de febrero o marzo de 2022, salvo que se pueda provocar un crack global en mercados macro.

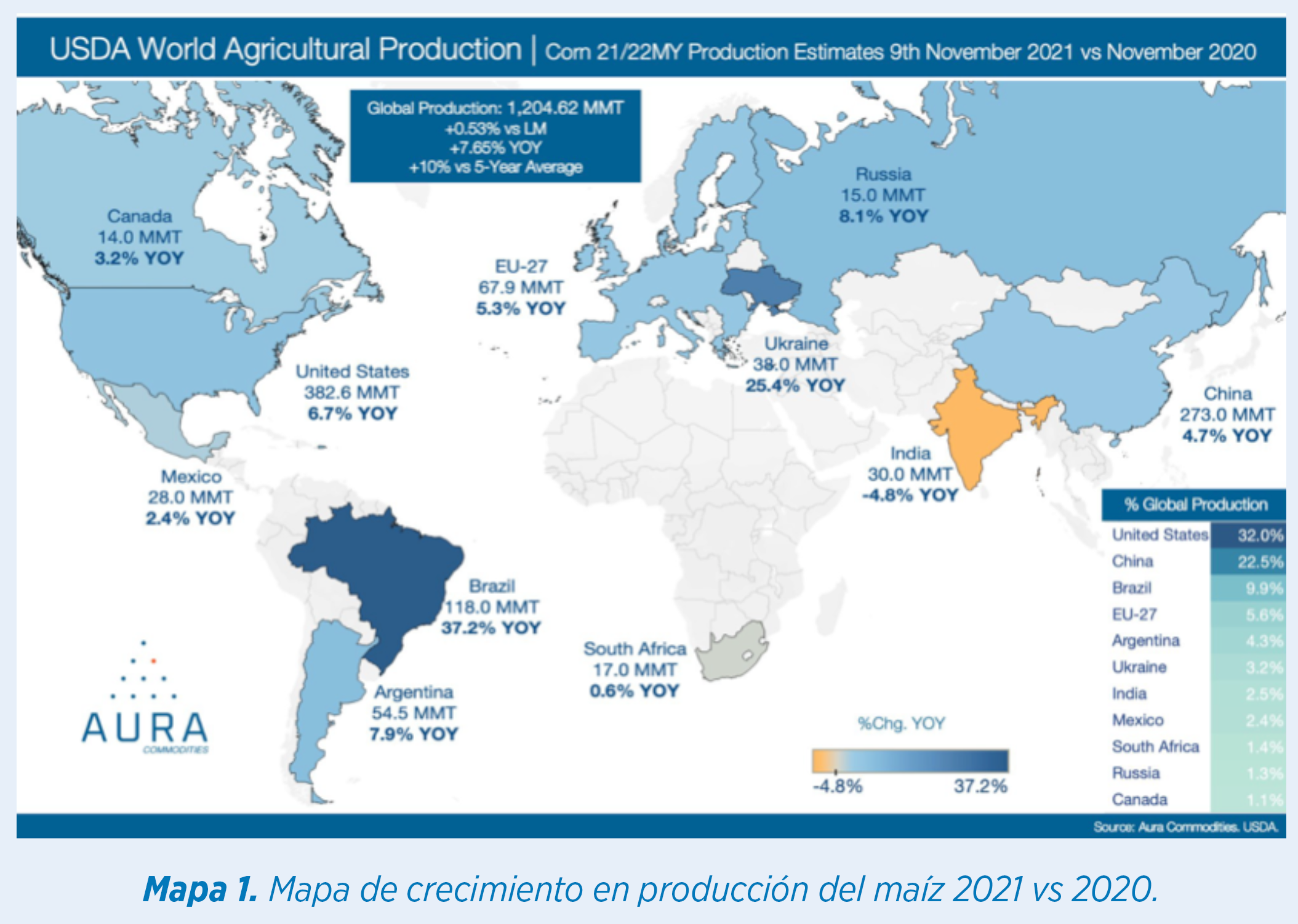

Como vemos en el mapa anexo, el maíz recupera producción de forma importante en todo el mundo con la excepción de India, que ve recortada su cosecha en un 4,8%.

Estados Unidos, como principal productor, perderá algo de protagonismo en la oferta mundial fundamentalmente por la cobertura que debe realizar a su demanda Feed, tras la pérdida de volumen de trigo esta campaña, así como por la alta producción de Etanol que continúa manteniendo.

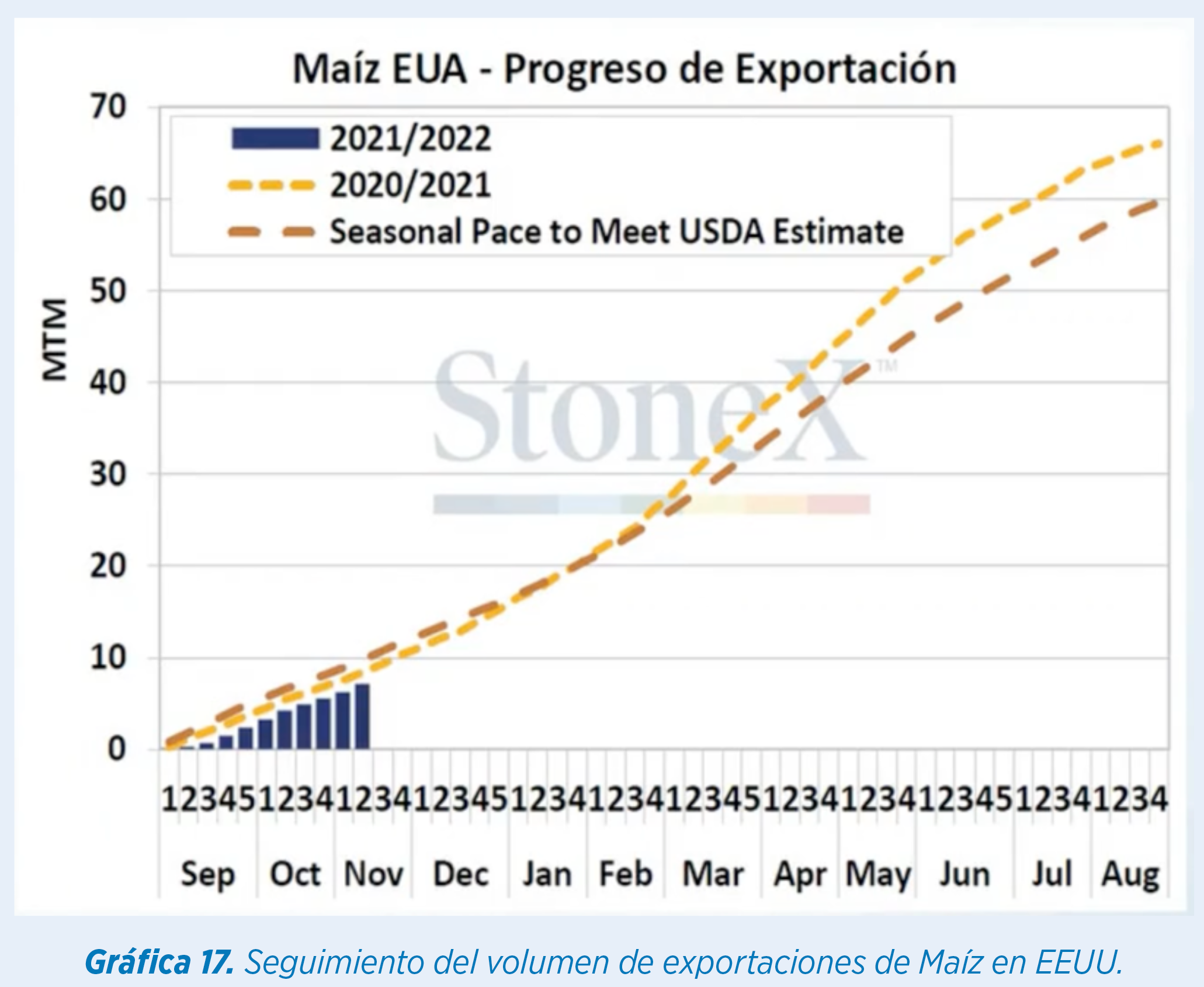

El ritmo de exportaciones acumuladas en USA está ligeramente por debajo de la estimación del departamento de Agricultura Estadounidense.

El volumen de Ucrania tras el avance de su cosecha está permitiendo que en el entorno Mediterráneo la oferta sea fluida y que los precios netos estén menos alcistas que lo mostrado por el trigo, a pesar de que el maíz también se ha visto arrastrado.

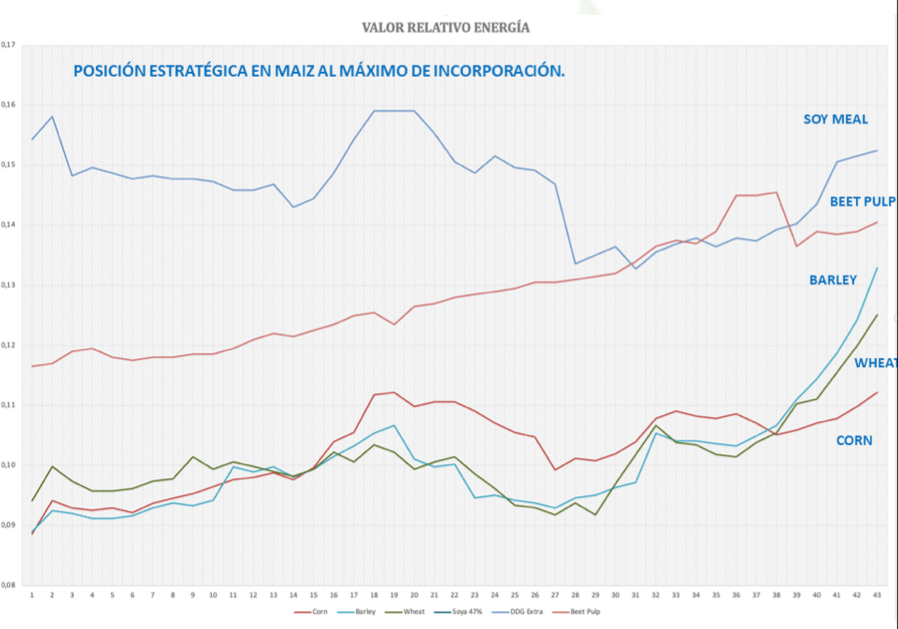

En términos nutricionales, el maíz es la energía más competitiva a nivel global. Su demanda va a ser muy elevada y la diferencia de precio con los trigos tenderá a estrecharse.

La nueva cosecha de septiembre a diciembre 2022 se puede operar en el entorno de los 242 €/tm.

En el interior de la península se trabaja prácticamente en todos los destinos contra esa reposición de precio. Quizá por la ausencia de lluvias la paridad con la zona de León, que puede tener algo de presión por el volumen disponible, se pueden encontrar precios para retiradas noviembre o diciembre ligeramente por debajo de los 280 €/tm.

En el interior de la península se trabaja prácticamente en todos los destinos contra esa reposición de precio. Quizá por la ausencia de lluvias la paridad con la zona de León, que puede tener algo de presión por el volumen disponible, se pueden encontrar precios para retiradas noviembre o diciembre ligeramente por debajo de los 280 €/tm.

Sustituirá muy fuertemente en fórmulas de pienso por la competitividad de precio sustituyendo fundamentalmente la Cebada en consumo.

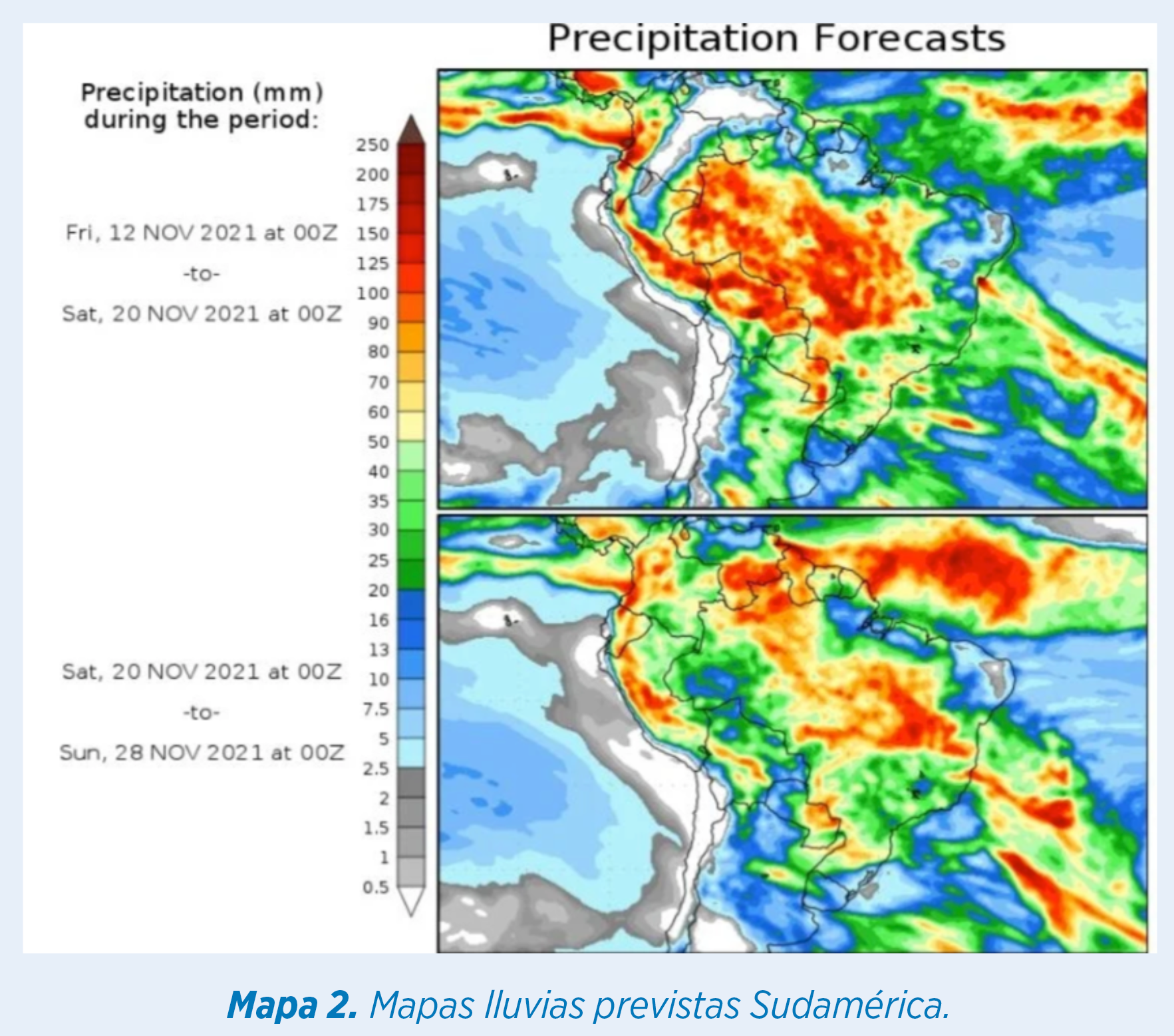

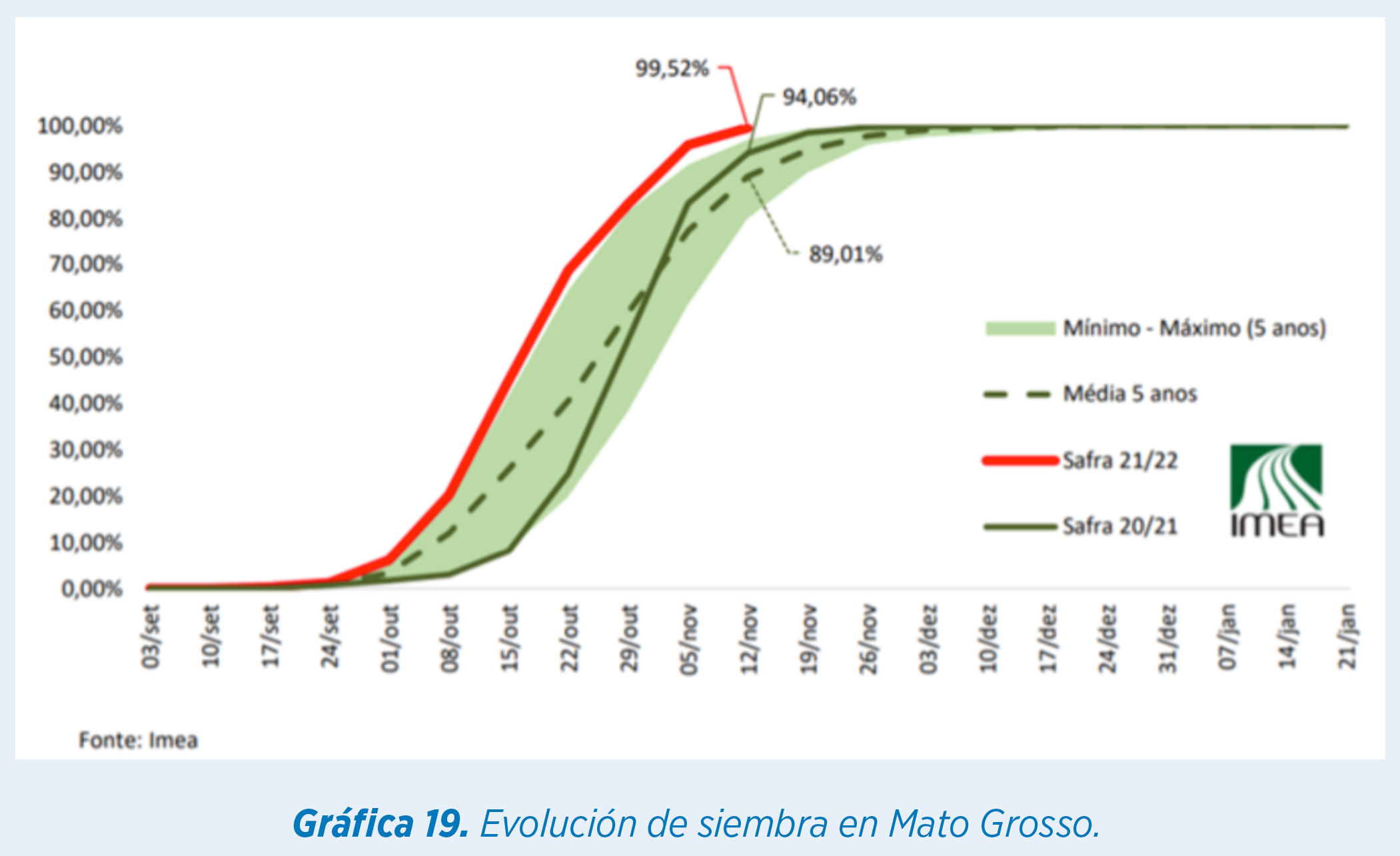

Con la cosecha norteamericana prácticamente terminando, 93 % ya recogido, el USDA mantiene de momento las estimaciones para Brasil y mejora ligeramente las de Argentina para la próxima cosecha. Las importantes lluvias generalizadas en el sur del continente americano favorecerán el crecimiento vegetativo de la planta tras su siembra.

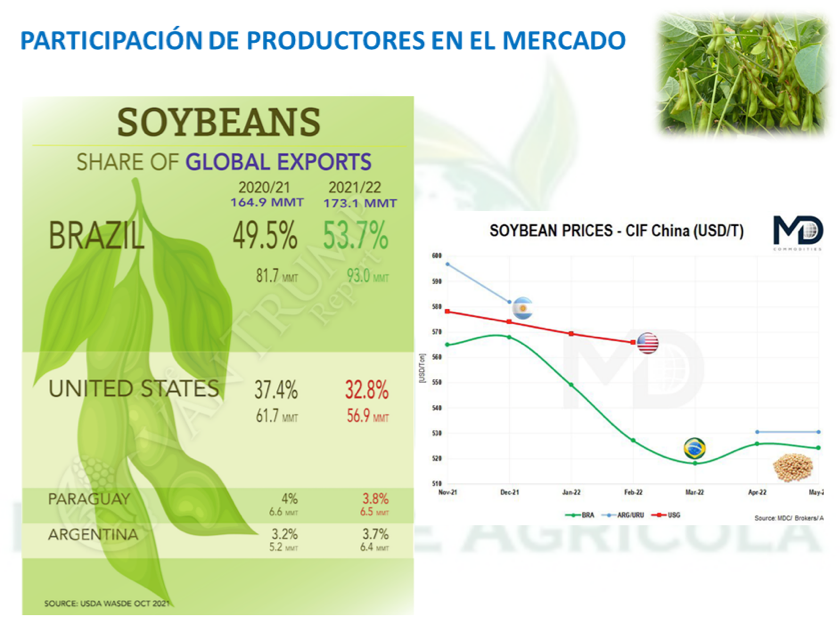

La demanda desde China comienza a aparecer sobre EEUU, aunque se estima que este año el balance de aprovisionamiento se centre más en Brasil que años anteriores. Como vemos en el gráfico, por precio también es opción competitiva para esa demanda.

Lo que sí está cambiando es la configuración de precios de los productos. Mientras las habas han parado la tendencia a la baja de largo plazo y comienza un ligero rebote, la harina inicia una fuerte escalada. Había sido el producto con mejor subida de precios en general del mercado provocado principalmente por el cambio en las posiciones de los fondos de inversión, los cuales comienzan a soltar posiciones de aceite para elevar las compras de futuros de harina.

Es cierto que esta situación ha permitido una corrección importante en el precio de las Bases a la baja, pero que lo notamos de forma insuficiente debido también a la fortaleza del dólar.

![]() Además, la carestía de suministro de aminoácidos esenciales por los problemas logísticos y de producción mundiales provoca una mayor demanda de la soja por su aporte en lisina y justifica aún más esta corrección alcista de su precio.

Además, la carestía de suministro de aminoácidos esenciales por los problemas logísticos y de producción mundiales provoca una mayor demanda de la soja por su aporte en lisina y justifica aún más esta corrección alcista de su precio.

En precio neto, la harina de alta proteína se ha ido por encima de los 445 €/tm salida de extractoras y estamos ya en los 400 €/tm para todo 2022.

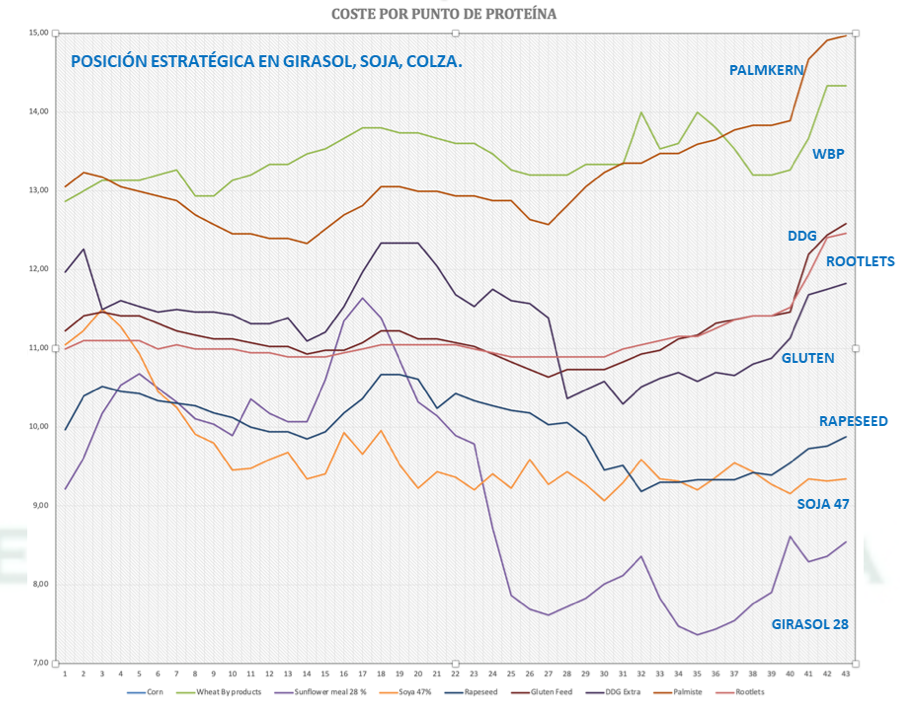

Sin duda arrastrará al alza a los precios de otras fuentes de proteína alternativa ya que sigue siendo en valor relativo neto una de las fuentes más competitivas en precios.

ESPAÑA: GIRO RADICAL EN MIX DE FORMULACIÓN

Como vengo actualizando, el cereal nacional ha perdido en gran medida el descuento de precios que tenía vs la reposición de importación.

![]() Ahora el maíz pasa a ser el cereal más demandado y sobre el que la fabricación va a tomar las decisiones de coberturas para estabilizar costes y limitar esta subida. Bien es cierto que aún mantendremos un consumo sobre la cebada y el trigo nacionales, pero a un ritmo sensiblemente inferior.

Ahora el maíz pasa a ser el cereal más demandado y sobre el que la fabricación va a tomar las decisiones de coberturas para estabilizar costes y limitar esta subida. Bien es cierto que aún mantendremos un consumo sobre la cebada y el trigo nacionales, pero a un ritmo sensiblemente inferior.

España bajará la demanda de cebada de 1,1 millones de tm mes a 450/500 mill tm mes, lo cual permitirá llegar a junio con un stock de seguridad aproximadamente de 0,8 millones de tm, bajo pero suficiente.

El peligro vendría si la evolución de los cultivos fuera negativa a partir de marzo y la retención en ventas nos lleve a buscar un stock final mayor que pudiera llegar a los 2,5 millones, como hemos tenido otros años. Esto nos llevaría a ver una situación inédita en nuestro país, un consumo inferior a 300 mil tm mensuales o importar mercancía. Por supuesto sería el precio el gran regulador de mercado en esa circunstancia.

El peligro vendría si la evolución de los cultivos fuera negativa a partir de marzo y la retención en ventas nos lleve a buscar un stock final mayor que pudiera llegar a los 2,5 millones, como hemos tenido otros años. Esto nos llevaría a ver una situación inédita en nuestro país, un consumo inferior a 300 mil tm mensuales o importar mercancía. Por supuesto sería el precio el gran regulador de mercado en esa circunstancia.

Hoy, una reposición de cebada en puerto español se iría cerca de los 315 €/tm, por lo que el precio de momento va a seguir teniendo un recorrido al alza.

El siguiente cereal para cubrir sería trigo, con una disponibilidad algo mayor en términos porcentuales, pero que a medida que avance el calendario nos daremos cuenta también de lo corto de su balance. El precio de reposición está por encima de los 320 €/tm en almacén puerto, dejando también algo de recorrido alcista en el precio del interior.

Como vemos en el siguiente mapa, con precios de reemplazo de cereales en interior peninsular y del interior a plantas de producción de puertos, seguimos siendo competitivos y esa competitividad la veremos desaparecer con próximas subidas.

ESTUDIO INGREDIENTES POR VALOR RELATIVO

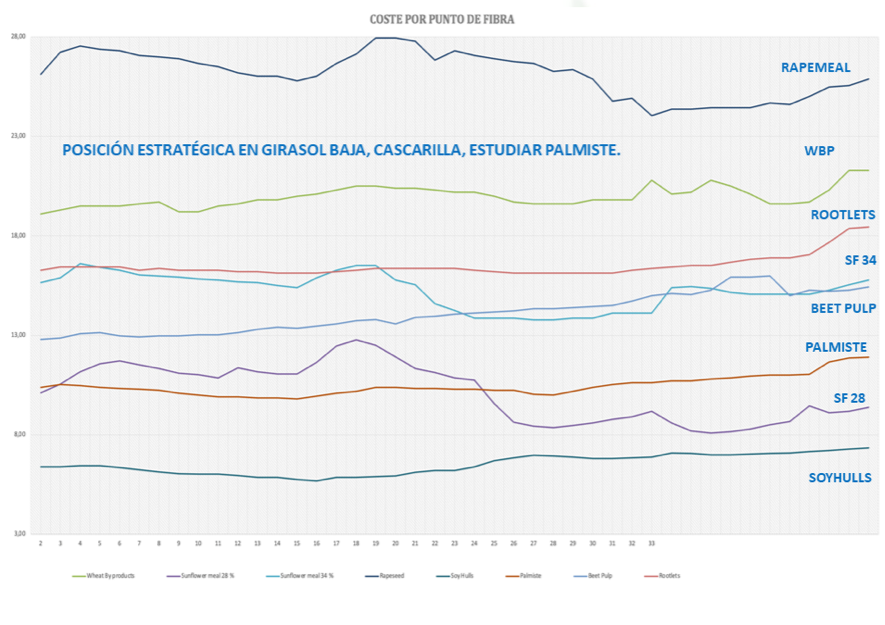

Para ayudar con las próximas decisiones de coberturas de compra, hemos analizado la competitividad de algunas materias primas por el valor relativo de los nutrientes que contienen. Vemos inmediatamente que productos debemos estudiar en nuestras formulaciones, maximizando la inclusión de las mismas para conseguir optimizar nuestra alimentación al mejor coste posible.

Fuentes de Información: ABC.ES, Aura Commodities, IMEA, CRM Agri, Reuters, Agritel, Investing.com, Stone X, International Grains Council, USDA, Kevin Van Trump, CME Group, y Eurotrade Agrícola (elaboración propia).

EM-ES-21-0026

Elanco y la barra diagonal son marcas registradas de Elanco o sus filiales. ©2021 Elanco.

Ver más sobre Elanco

Suscribete ahora a la revista técnica porcina

AUTORES

Cómo cuidar la salud respiratoria de los cerdos: medidas clave

Alejandro Cid González Ana I. Pastor Calonge César B. Gutiérrez Martín Mario Delgado García Óscar Mencía-Ares Sonia Martínez Martínez

2026: consolidar fortalezas para avanzar con firmeza

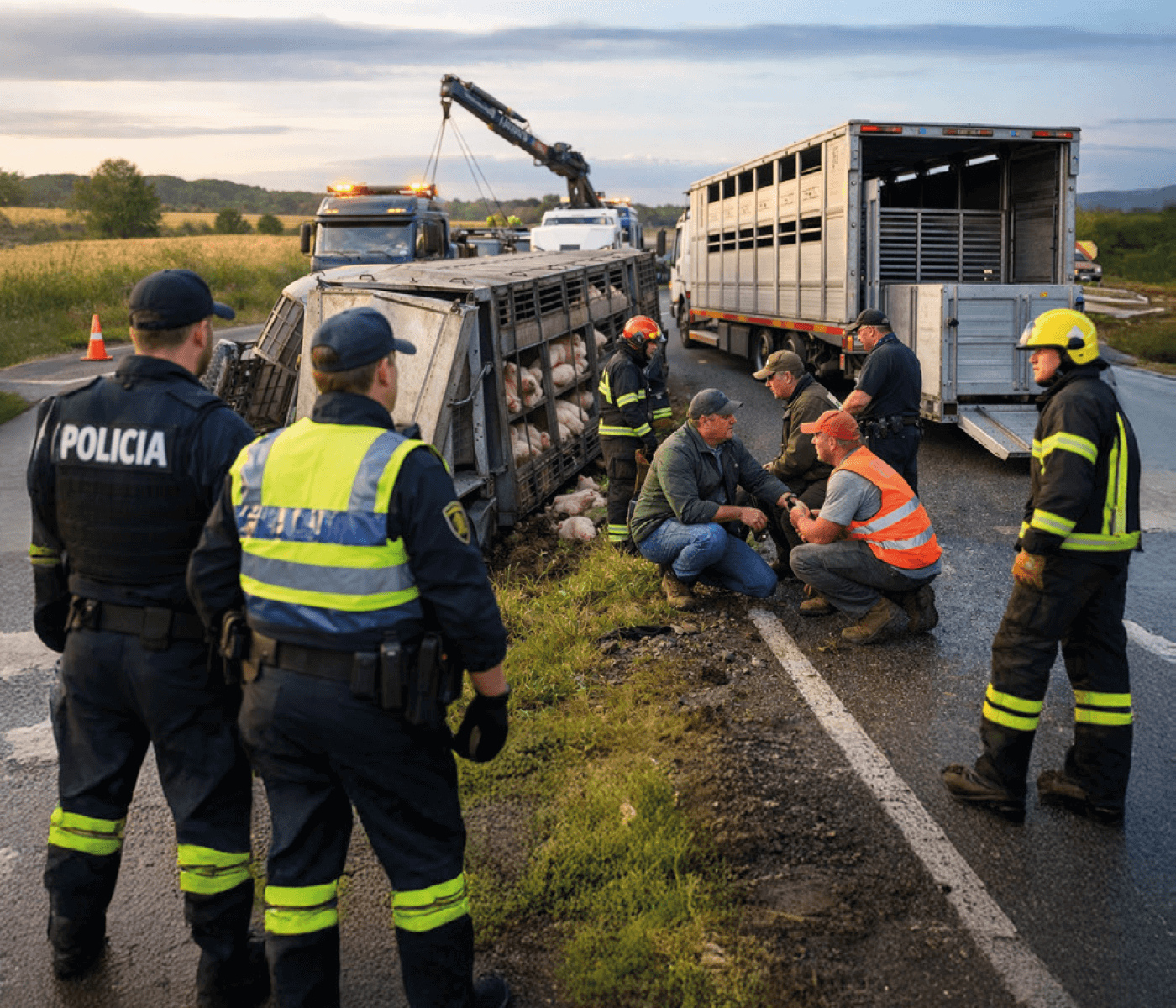

Respuesta de emergencia en accidentes con transporte porcino: la experiencia danesa

Cecilie Kobek-Kjeldager Kirstin Dahl-Pedersen Mette S. Herskin

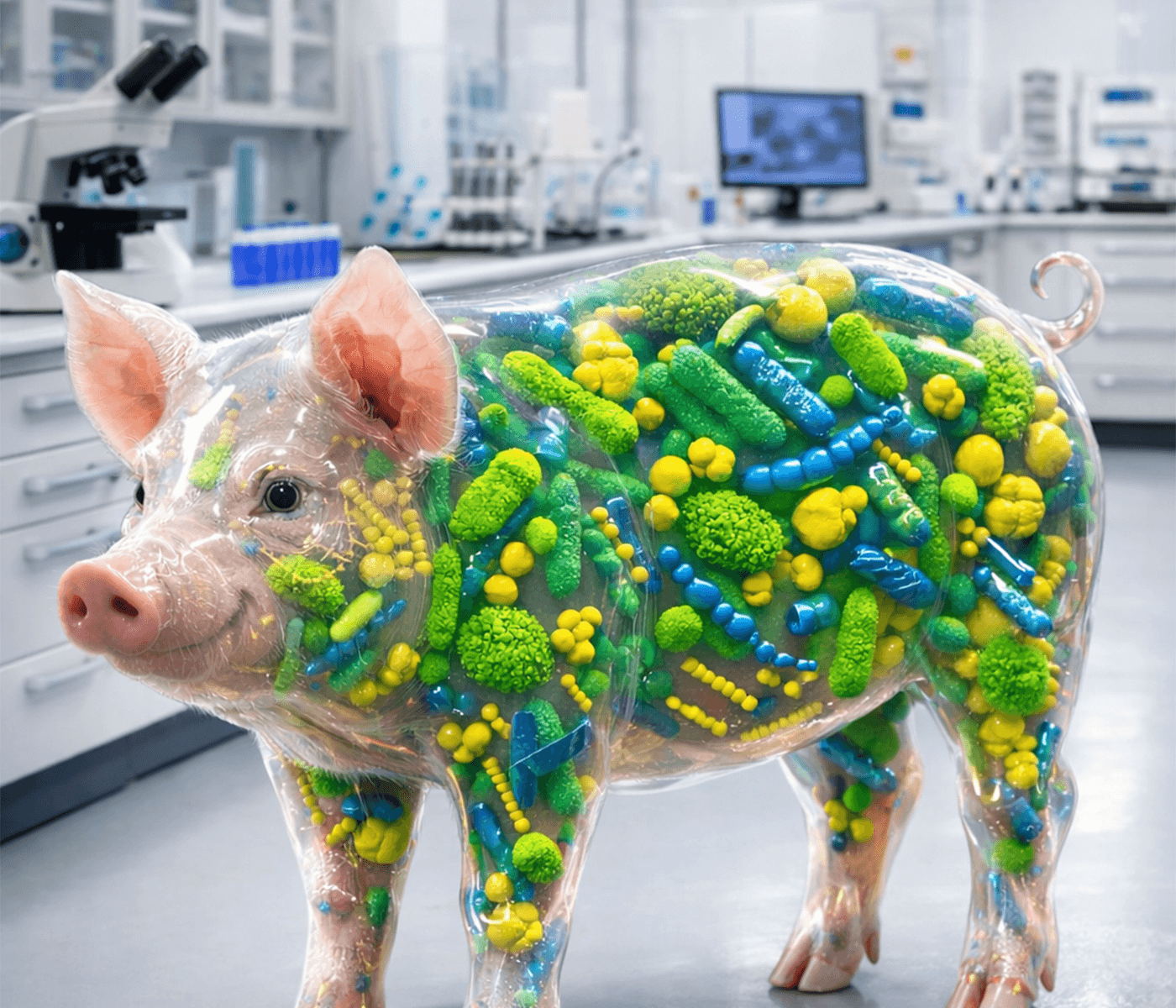

Microbiota intestinal en el cerdo: de la taxonomía a la función en producción porcina

Eduard de la Torre Candán

Energía neta y crecimiento porcino: claves para una mejor predicción

Gabriela Martínez

La apuesta ganadora de Porgaor, Grupo LANKA: el sistema de alimentación individualizada en maternidades, Materneo de Asserva

El arte de alimentar a cerdas reproductoras: inteligencia artificial al servicio de la nutrición y productividad

Gustavo Márquez Esteban Pablo Fuentes Pardo Sara Crespo Vicente

Lechones más fuertes y numerosos al destete

Estrategia nutricional active feeding en lechones destetados PRRS positivos

Alberto Morillo Alujas

MASTERFLY® BAIT: control eficaz y duradero de moscas

El destete como punto clave de la productividad: puntos críticos a tener en cuenta

Anabel Fernández Bravo Andrea Martínez Martínez Elena Goyena Salgado Emilio José Ruiz Fernández Francisco Frances Diaz José Manuel Pinto Carrasco Manuel Toledo Castillo Simón García Legaz

Medidas para el control de la cepa Rosalía de PRRS

Gestionar la incertidumbre cuando el miedo entra en la granja

Laura Pérez Sala

Bioseguridad y control: estrategias para afrontar el PRRS y PPA en un escenario de riesgo

Bioseguridad aplicada frente a Peste Porcina Africana: protocolos clave en granja, logística y control externo

David García Páez