22 de marzo de 2021

Entramos en primavera, donde el clima será crítico para el desarrollo correcto de las nuevas cosechas

EM-ES-21-0018

La inyección de liquidez por parte de los gobiernos tras la pandemia mundial se ha destinado a las materias primas para alimentación, elevando las posiciones especulativas y provocando unas subidas de precios.

22 de marzo de 2021

Entramos en primavera, donde el clima será crítico para el desarrollo correcto de las nuevas cosechas

EM-ES-21-0018

Comentamos el pasado mes el impacto que está teniendo la inyección de liquidez por parte de los gobiernos tras la pandemia mundial. A la par, el precio del dinero está en niveles muy bajos de tipos de interés por lo que no ha habido reparos en recibir las ayudas por parte de empresas y empresarios.

Esa liquidez ha sido destinada en gran medida a la inversión en mercados de futuros y, en concreto, en materias primas para alimentación, que han elevado las posiciones especulativas provocando unas subidas de precios superiores a las que podíamos esperar por argumentos fundamentales de oferta y demanda.

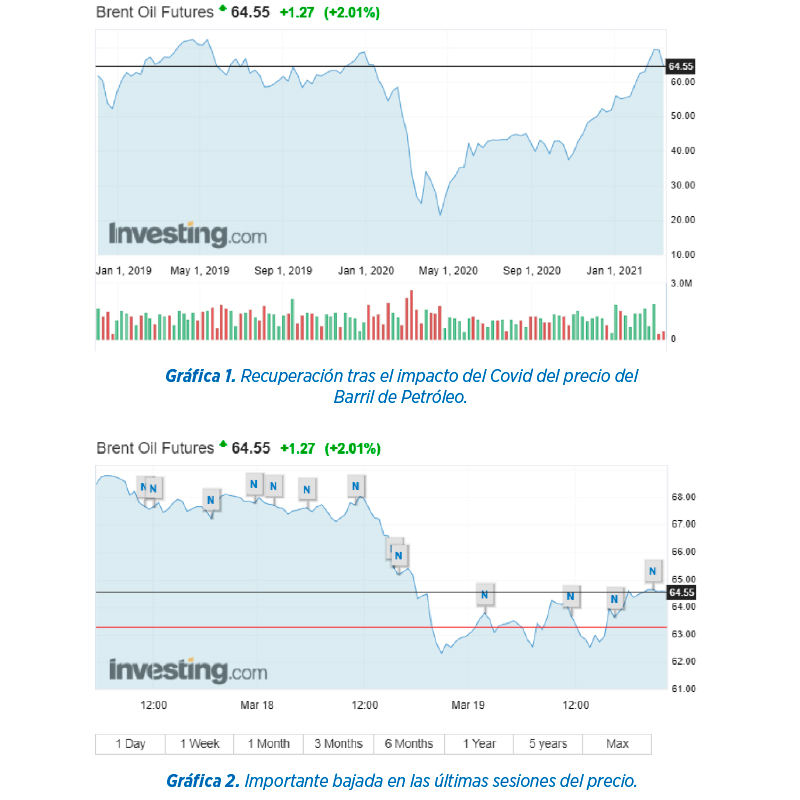

Ahora, algunos gobiernos están anunciando importantes subidas de tipos de interés, lo cual está ya provocando turbulencias en algunos mercados financieros, descensos en el precio del petróleo y en la cotización del cambio de moneda.

Otra de las importantes consecuencias de la pandemia está siendo la logística mundial. Por un lado, la espectacular recuperación de los pedidos sobre los productos fabricados en China, y por otro, el parón en la fabricación de contenedores y el hecho de que muchos de ellos hayan quedado varados en Europa vacíos tras viajar en el primer semestre de 2020 y no regresar, está provocando una inusual escasez de contenedores para cargar en China.

Se ha pasado de los 2.000 $ que costaba un contenedor en el mes de noviembre a los más de 12.000 $ que se han pagado recientemente.

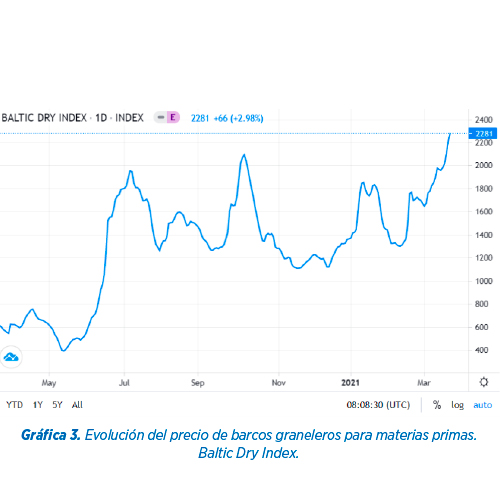

Esta situación está teniendo también un importante impacto en los buques graneleros para carga de materias primas, siendo claramente un componente importante en el precio del reemplazo en España al ser un país netamente importador y a pesar de que esta campaña 20/21 estamos importando mucho menos volumen tras la gran cosecha de cereales recogida el pasado año.

En cuanto a las producciones de alimento en España durante esta campaña 20/21, estamos comprobando que el descenso que calculábamos podría bajar en total entre el 5-7 %, aunque realmente parece que ese descenso no se está produciendo.

Hemos notado una bajada en el consumo de Cebadas Malta y Trigos Panificables, que sufren un impacto directo del consumo, fundamentalmente del canal de Hostelería, y descenso también en la producción de alimento para algunas especies como la avicultura de carne, muy dependiente de la llegada de turistas.

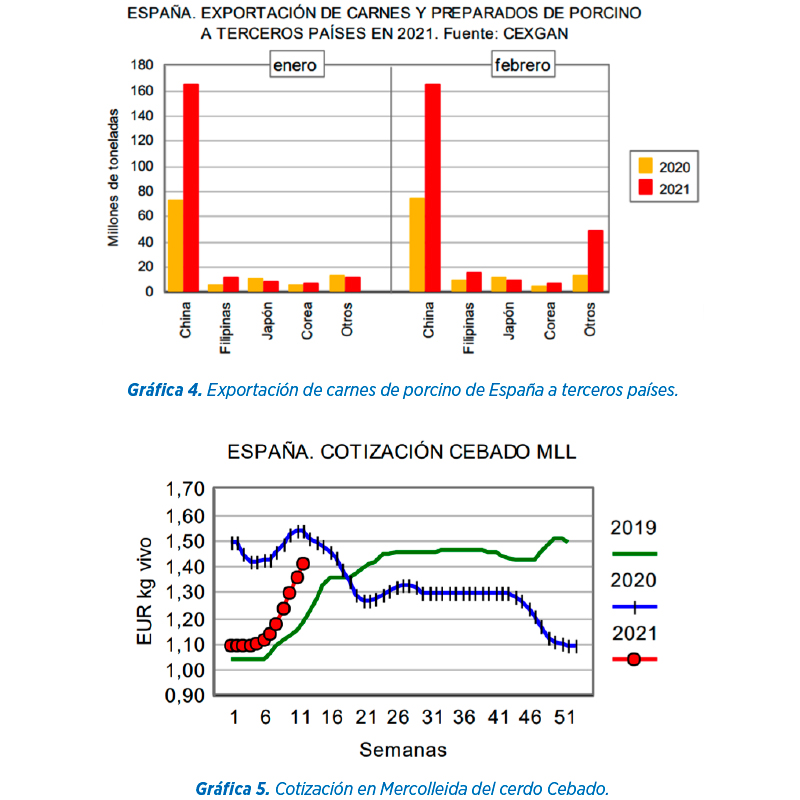

Sin embargo, el crecimiento en la producción porcina está compensando la demanda global.

España ha pasado a ser el primer productor de Europa y el primer proveedor de carne para China. Además, la demanda continúa, llegando a provocar escasez en este momento concreto incluso de animales pequeños. Los precios del lechón están subiendo rápidamente en el final de este primer trimestre de 2021.

China parece que no termina de controlar la PPA, cuando las estimaciones de recuperación para 2021 parecían que iban a ser importantes. De nuevo tienen rebrotes que están obligando a sacrificar hasta 8 millones de cabezas. Será difícil dimensionar la demanda desde ese país para los próximos meses con cambios tan bruscos.

Comenzamos a ver las gráficas de precios corregir a la baja, marcando así una nueva tendencia:

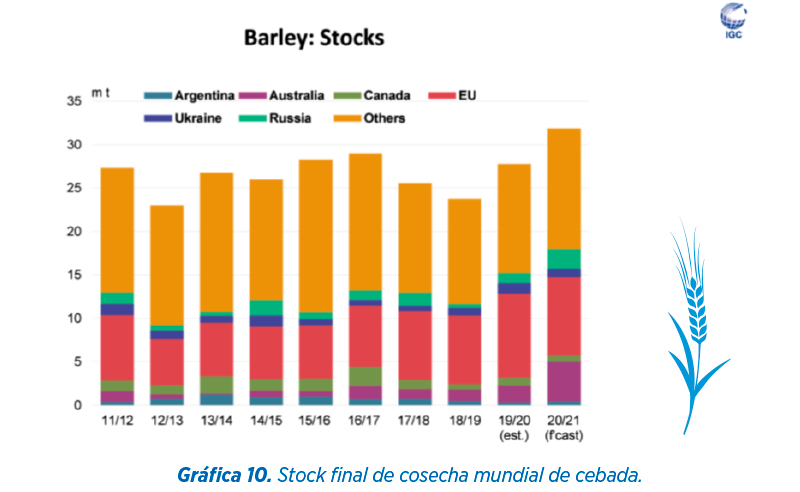

Por un lado, el balance mundial es el más cómodo de los tres granos principales y acumula 4 años seguidos construyendo stock con mayor producción que consumo.

La bajada de precio neto de la Harina de Soja relativiza el valor de la proteína diferencial del trigo vs otros cereales, principalmente el maíz.

Rusia y Ucrania implantaron aranceles de exportación los cuales están planteando retirar. Su nivel de stock aún es importante y pueden aparecer de forma activa en la liquidación para el enlace de cosechas.

Las ultimas noticias del clima en el hemisferio norte son positivas y los precios parece que están incorporando esa buena sensación.

Los fondos de inversión han decidido liquidar posiciones largas para este cereal:

Campaña 21/22:

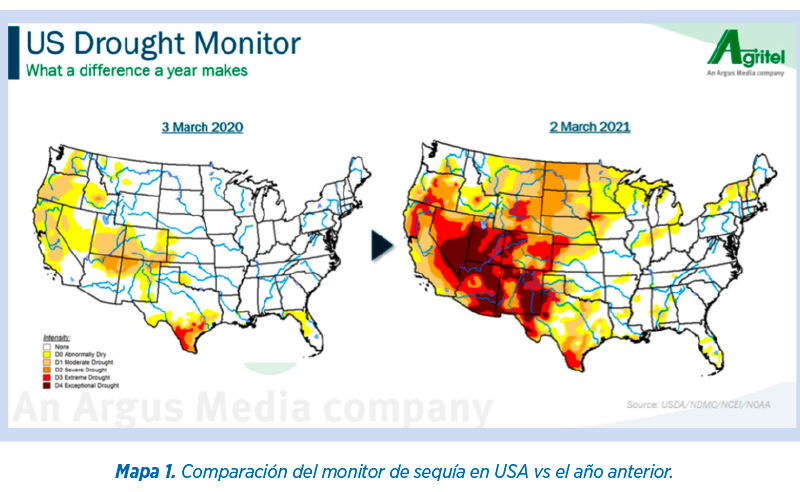

Por regiones, comentar que en EEUU quizá es donde más dudas se pueden plantear con el estado de los cultivos tras un invierno bastante seco y con nevadas tardías en algunas zonas productoras, sobre todo para el trigo de Kansas.

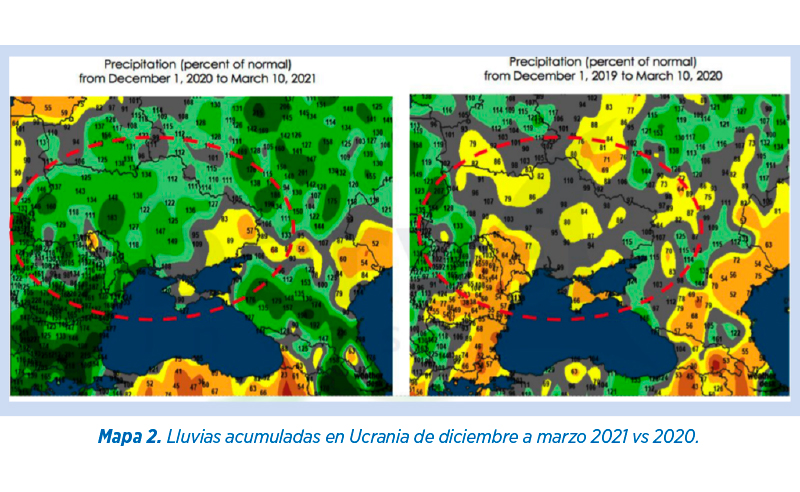

En cuanto al Este de Europa, dos buenas noticias. Por un lado, las lluvias recientes en las zonas productoras han mejorado mucho el estado de los cultivos. Sovecom ha revisado al alza su estimación para la próxima campaña en Rusia de 76,2 millones de tm hasta los 79,3 millones de tm.

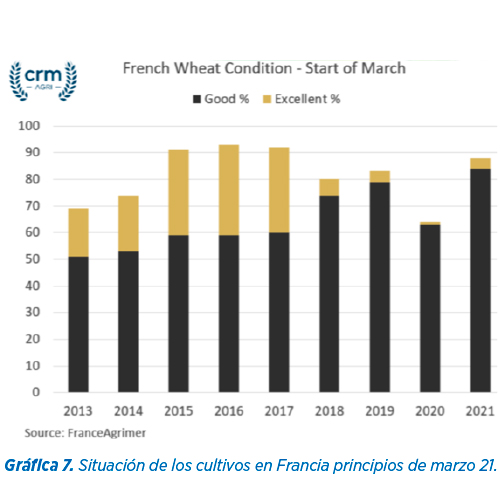

La mejor noticia, por el momento, la tenemos para las producciones en Europa, donde la situación actual de los cultivos permite manejar unas estimaciones favorables de producción.

Cierto es que el desarrollo del clima durante los meses de abril y mayo es crítico para que los rendimientos terminen siendo los que estimamos, pero de momento Coceral, en su primera estimación de campaña, sitúa EU + UK en una producción mayor de 13,5 millones de tm.

La repercusión en los precios de reemplazo aún no se está notando demasiado. Los puertos peninsulares continúan ligeramente por debajo de ese reemplazo en niveles de 247 €/tm, y las cotizaciones desde el interior sí están subiendo fuertemente tras muchos meses con un fuerte descuento debido a la gran disponibilidad que tuvimos de cosecha anterior, la cual ha estado abasteciendo la demanda litoral.

Por ello, incluso pueden tener aún un recorrido desde los 225 €/tm actual en zonas productoras como Burgos o Palencia.

Continúa la presión compradora por parte de China, con más de 3 millones de tm de compras la pasada semana, siendo el país del mundo que mantiene 2/3 del stock del nivel mundial.

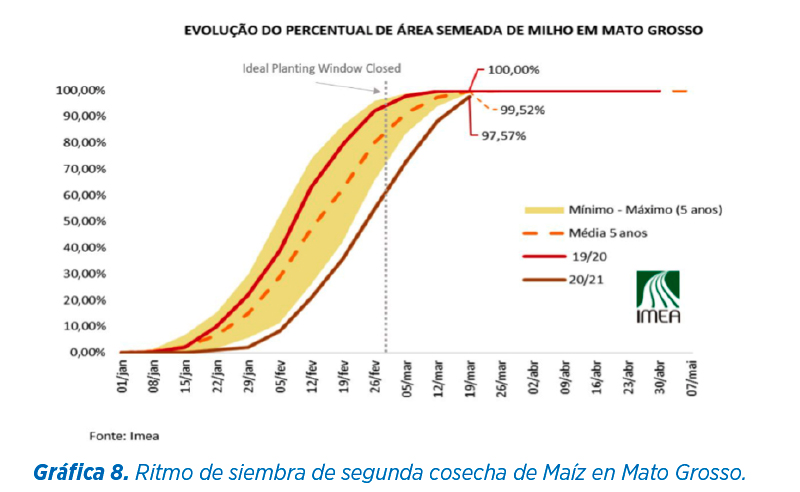

El clima más seco en Brasil ha permitido que la siembra de la Safrinha Brasileña esté prácticamente finalizada. El retraso de más de 20 días genera ahora incertidumbre de cara al proceso crítico de polinización de la planta.

En cuanto a los precios, los futuros en Chicago continúan con un comportamiento muy lateral a pesar de las compras chinas y del incremento de las posiciones especulativas que han llevado a los fondos a tener más de 365.000 contratos largos.

Los precios en la península han subido en puertos hasta 243/244 €/tm y la oferta desde el interior en la zona productora de León ha subido hasta perder completamente el descuento, cotizando para spot en 244 €/tm origen.

El nivel de incorporación en fórmulas de alimentación animal cada vez es menor y la producción de bioethanol se está reduciendo tras las últimas subidas.

El altísimo consumo de cebada, el cual está sustituyendo al maíz en las formulaciones, así como el suministro a las zonas de litoral y la exportación que se ha realizado en febrero/marzo, está provocando una merma en los stocks que tiene ya repercusión en los precios en todas las zonas.

A pesar de la cosecha récord de 11,5 millones de tm y la disponibilidad de 13 millones en total, el stock que tengamos para enlace de campaña será normal, entre 1 y 1,3 millones de tm.

El ritmo de consumo ha subido de las 750/800 mil tm mensuales que hemos podido tener de julio a diciembre 2020 hasta el millón de tm que podemos estar consumiendo actualmente, llegando a consumir alrededor de 10,5-11 millones de tm esta campaña, 2,5 de ellos en sustitución de maíz.

La próxima cosecha europea se estima ligeramente inferior a la anterior y en particular en España, donde si ponemos en balance un rendimiento medio de los últimos 5 años, estaremos en producciones más normales de 8,5-9 millones de tm si el clima se desarrolla correctamente.

Los precios han subido de forma importante tras ese incremento de consumo hasta los 188/190 €/tm en los orígenes.

Esta subida sitúa el enlace con campaña nueva en una tensa situación a la espera de una primavera favorable.

Es posible que la cosecha en España, que se inicia a final de mayo y se desarrolla fuertemente durante junio, no sea suficiente para llevar los precios abajo con fuerza. Necesitaremos de la presión de cosecha europea que quizá nos lleve las bajadas hasta final de agosto o incluso septiembre.

![]() Habas de Soja

Habas de Soja

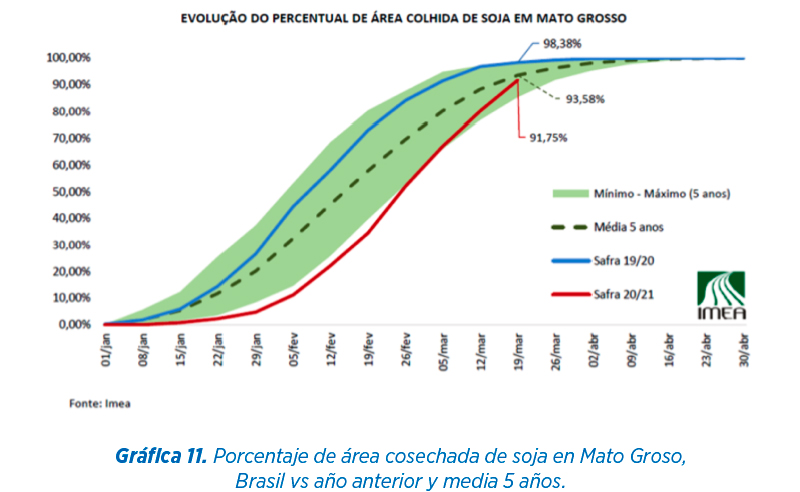

La demanda china más ralentizada se centra fundamentalmente ahora en Brasil. El avance de la cosecha en Sudamérica está permitiendo ya que el ritmo de embarques sea muy fuerte, relajando así la presión sobre el mercado en EEUU.

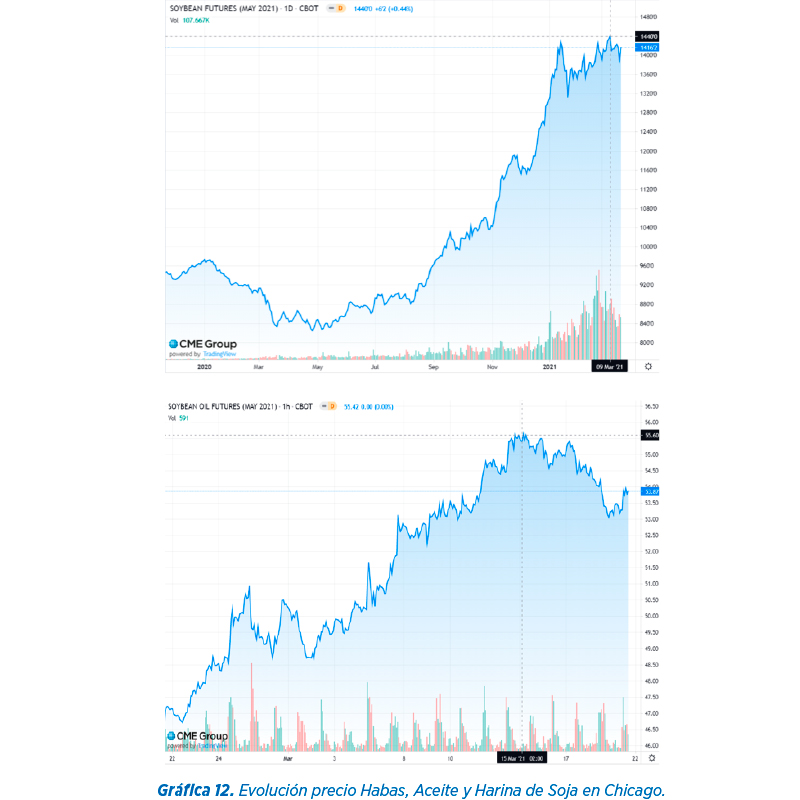

La fortaleza del precio de los aceites está manteniendo el precio de las habas y provocando bajada en la harina para respetar un alto ritmo de salidas.

El ritmo de molturación en EEUU está bajando, aunque puede haber cambios en el Oil Share que comentamos tras la reciente bajada del petróleo que provoca descenso en el aceite.

El precio de la harina de alta proteína ha bajado hasta los 405 €/tm disponible y 395 €/tm para el período julio/diciembre.

El recorrido a la baja, por el momento, es limitado y dependeremos de la estimación de siembra que publique el USDA el 31 de marzo y sobre todo el weather market durante los meses de julio a septiembre donde el clima en Norteamérica será crucial.

Si la cosecha en USA obtiene un rendimiento correcto, podremos ver una mayor corrección para los meses de octubre en adelante, sin llegar durante 2021, de momento, a los niveles tan bajos que se alcanzaron durante 2019 y 2020.

![]() Aceites y grasas

Aceites y grasas

Varios motivos para la subida de precios del aceite.

Fuerte subida del precio del petróleo.

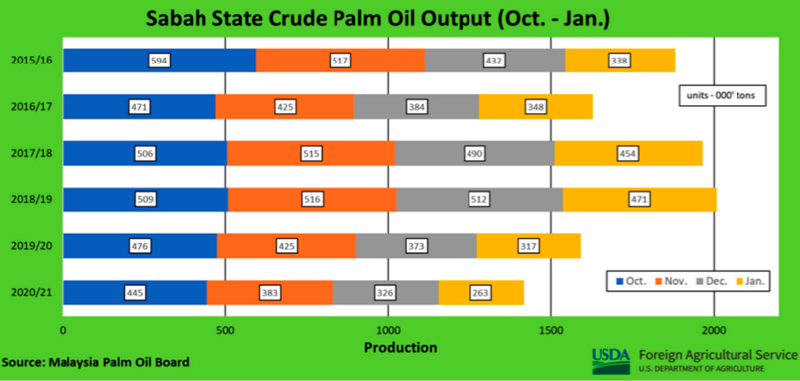

La cosecha de Palma en Malaysia se reduce tras el exceso de lluvia provocado por el efecto de La Niña.

La fuerte demanda de aceite para consumo humano y la menor oferta de aceite de girasol, han hecho crecer la demanda de aceite de soja para refinar, al menos hasta junio, con la llegada de cosecha de pipas en el sur peninsular y después para sep/oct con la cosecha europea.

Los precios están en máximos desde hace años: el aceite de soja por encima de los 1050 € en marzo y el Girasol ha llegado a cotizar por encima de los 1800 USD/tm en Rotterdam.

En el caso de las Grasas, estamos viviendo también un escenario de precios históricos:

PROTEINAS ALTERNATIVAS

Los precios de la harina de colza se comportan de forma más estable debido a que la oferta global es limitada.

No se encuentra en máximos porcentajes de inclusión y está invertida en precio para los próximos meses. 325 €/tm disponible puertos del norte, mayo-junio y julio que es enlace con nueva cosecha en 320 €/tm. Para nueva campaña agosto/diciembre se pueden fijar en 265 €/tm.

El volumen de producción de DDG´s en las plantas nacionales es menor tras los altos precios del Maíz.

Los precios del DDG nutricionalmente son más interesantes que otras proteínas alternativas como colza o girasol, además tiene un aporte de grasa que debemos aprovechar con los altos precios de los aceites.

Tras las fuertes subidas y la bajada de la harina de soja, el interés por las harinas de girasol ahora es realmente bajo, por ello comienzan los precios a descender.

De momento, la demanda para piensos de campo es prácticamente nula en esta época del año y también está afectando al precio del Girasol. En breve comenzaremos a ver los precios a la baja.

PRODUCTOS FIBROSOS

Salvados de Trigo: los cierres parciales de la hostelería no permiten recuperar el ritmo normal de producción, por lo que la disponibilidad de salvado continúa siendo limitada.

De cara al mes de abril se esperan subidas limitadas de precio acompañando la subida del cereal nacional.

Cascarilla de soja: comienza a haber algo de mayor oferta con la llegada de habas desde Sudamérica. Precios entre 180 y 185 €/tm salida extractora y puerto peninsular.

Pulpas de remolacha: continúan muy estables y con precios altos, también las primeras ofertas para nueva campaña a partir de octubre, ofertas de 207 €/tm en puerto.

Elanco y la barra diagonal son marcas registradas de Elanco o sus filiales © 2021 Elanco Animal Health, Inc. o sus afiliadas.

Fuentes de Información: Baltic Dry Index, CRM Agri, Agritel, Imea, Investing.com, Stone X, International Grains Council, USDA, Reuters, CME Group, Coceral y Eurotrade Agrícola.

EM-ES-21-0018

Suscribete ahora a la revista técnica porcina

AUTORES

Cómo cuidar la salud respiratoria de los cerdos: medidas clave

Alejandro Cid González Ana I. Pastor Calonge César B. Gutiérrez Martín Mario Delgado García Óscar Mencía-Ares Sonia Martínez Martínez

2026: consolidar fortalezas para avanzar con firmeza

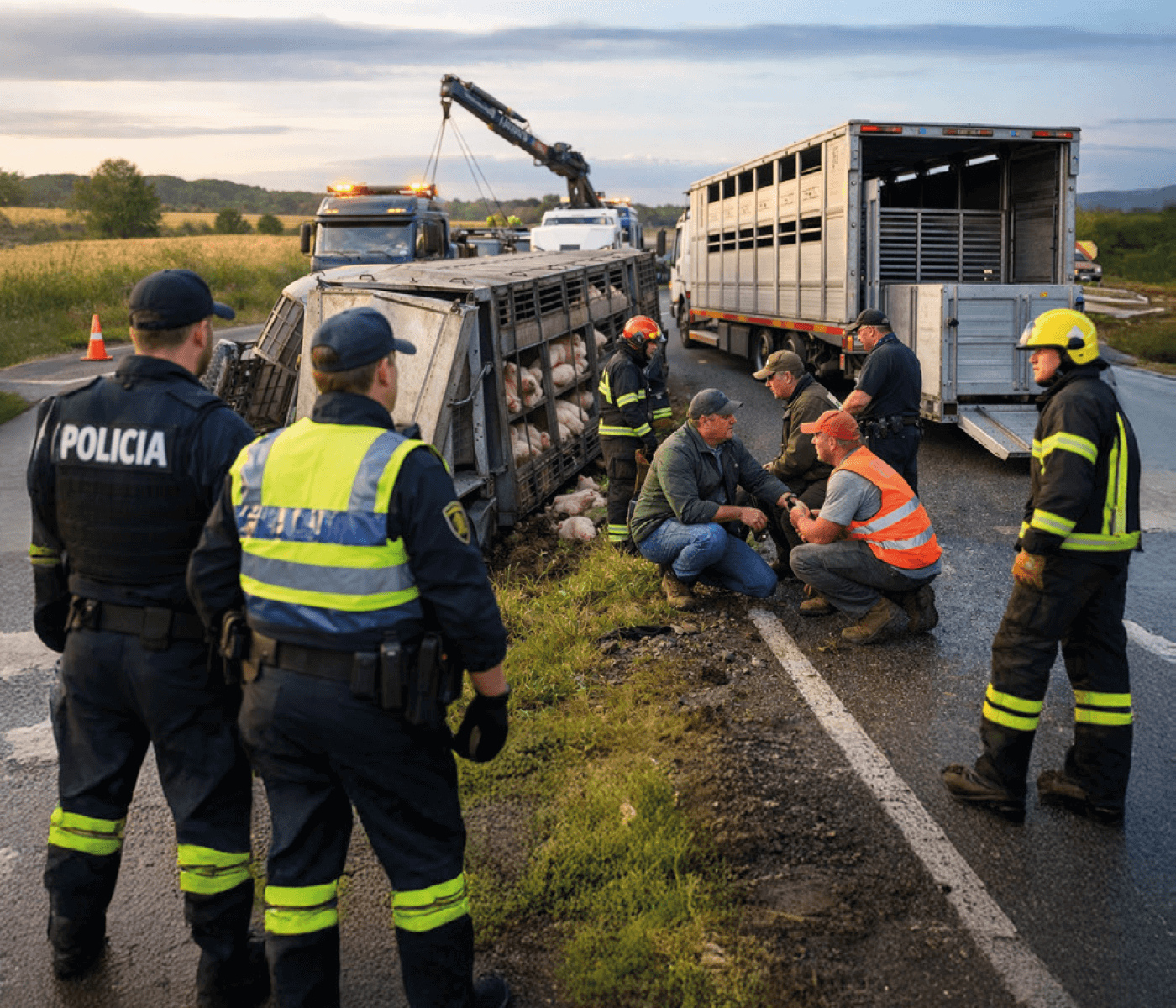

Respuesta de emergencia en accidentes con transporte porcino: la experiencia danesa

Cecilie Kobek-Kjeldager Kirstin Dahl-Pedersen Mette S. Herskin

Microbiota intestinal en el cerdo: de la taxonomía a la función en producción porcina

Eduard de la Torre Candán

Energía neta y crecimiento porcino: claves para una mejor predicción

Gabriela Martínez

La apuesta ganadora de Porgaor, Grupo LANKA: el sistema de alimentación individualizada en maternidades, Materneo de Asserva

El arte de alimentar a cerdas reproductoras: inteligencia artificial al servicio de la nutrición y productividad

Gustavo Márquez Esteban Pablo Fuentes Pardo Sara Crespo Vicente

Lechones más fuertes y numerosos al destete

Estrategia nutricional active feeding en lechones destetados PRRS positivos

Alberto Morillo Alujas

MASTERFLY® BAIT: control eficaz y duradero de moscas

El destete como punto clave de la productividad: puntos críticos a tener en cuenta

Anabel Fernández Bravo Andrea Martínez Martínez Elena Goyena Salgado Emilio José Ruiz Fernández Francisco Frances Diaz José Manuel Pinto Carrasco Manuel Toledo Castillo Simón García Legaz

Medidas para el control de la cepa Rosalía de PRRS

Gestionar la incertidumbre cuando el miedo entra en la granja

Laura Pérez Sala

Bioseguridad y control: estrategias para afrontar el PRRS y PPA en un escenario de riesgo

Bioseguridad aplicada frente a Peste Porcina Africana: protocolos clave en granja, logística y control externo

David García Páez