Comenzamos el 2021 con una ola de nieve y frío. Las fuertes nevadas nos ponen a prueba para suministrar nuestras granjas y abastecer de alimento las plataformas logísticas, tiendas y supermercados.

09 de ENERO de 2021

” El comienzo del año nos trae una fuerte subida muy técnica en las bolsas de cereales “

EM-ES-21-0015

¡Muy feliz año 2021 para todos los lectores!

Iniciamos este año con especiales deseos positivos e ilusión tras el terrible problema que ha provocado el Covid durante el pasado2020. Y para comenzar, una ola de nieve y frío barre nuestro país, las fuertes nevadas nos ponen de nuevo a prueba para superarnos y derribar barreras para suministrar nuestras granjas y abastecer de alimento las plataformas logísticas, tiendas y supermercados.

Es difícil visualizar una posible actividad normal en este sentido, esperemos pueda ser cuanto antes, pero se nos irán meses de 2021 sin poder funcionar con la misma regularidad que teníamos.

El último trimestre de 2020 ha sido muy alcista para las materias primas apoyándose en el clima seco del cono sur americano, venimos hablando de los efectos de “la Niña” desde meses atrás.

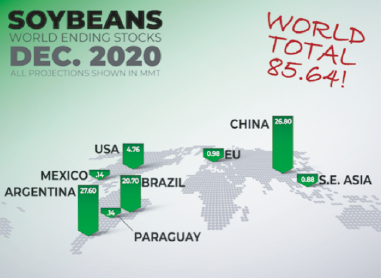

Por otro lado, las fuertes compras chinas en USA para maíz y soja han dejado los stocks finales en EEUU muy por debajo de lo previsto inicialmente y en porcentajes mucho más bajos que los últimos años.

|

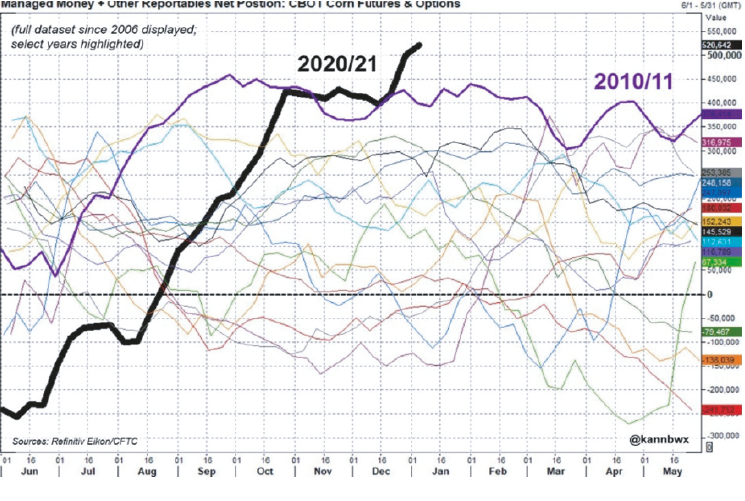

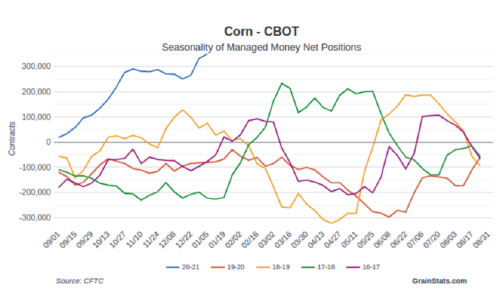

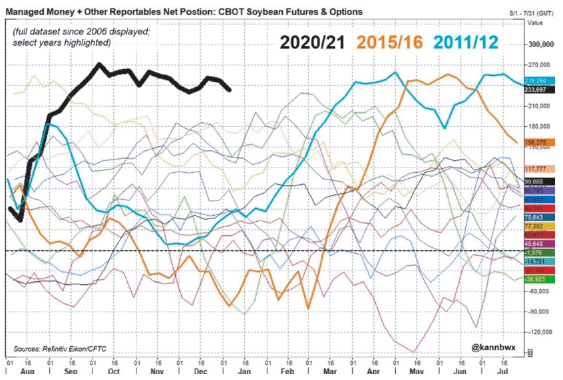

En consecuencia, los fondos de inversión han ido ampliando sus posiciones largas en commodities con una fortaleza que para nada esperábamos durante los meses de julio y agosto. Nos situamos en una posición larga de más de 520 mil contratos que, como vemos en el gráfico, supera todas las gráficas desde 2006. |

Gráfica 1. Posiciones acumuladas de los fondos de inversión en commodities agroalimentarias.

Bien, pues 2021 parece que se inicia con la misma tendencia y, aunque no hay noticias fundamentales negativas, China comienza comprando Maíz y los fondos de inversión, con las mismas ganas de Rock and Roll, ampliando sus ya largas posiciones en más de 25 mil contratos solo para este cereal en los primeros 10 días del año.

Con ello, los precios se sitúan en máximos de la campaña y en algunas materias primas incluso a niveles no vistos desde 2014.

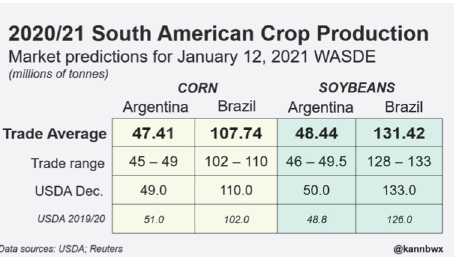

Estaremos muy pendientes del próximo informe del departamento de Agricultura de EEUU del próximo martes 12 para ver los recortes que pueden aplicar en las cosechas sudamericanas.

Estaremos muy pendientes del próximo informe del departamento de Agricultura de EEUU del próximo martes 12 para ver los recortes que pueden aplicar en las cosechas sudamericanas.

Tabla 1. Rangos estimados de producción para las habas y maíz en Brasil y Argentina.

Sin cambios, lógicamente, en cuanto a los datos fundamentales para los trigos. Estamos lejos de las cosechas del hemisferio norte y terminando en el hemisferio sur con el conocido recorte en Argentina y la excelente cosecha australiana.

Hasta el final del invierno (febrero-marzo), que veamos el estado de los cultivos tras el frío y nieve en Europa, y como se

La mayor influencia ahora sobre los precios de los trigos es la fortaleza en las bolsas de Habas de Soja y Maíz que continúan arrastrando los trigos al alza.

|

Rusia ha comunicado la restricción de exportación para su trigo a partir del 15 de febrero, por lo que el interés por precio pasa al trigo USA, aunque el trigo australiano competirá para suministrar la demanda asiática. |

Cierto es que la competitividad nutricional del trigo, siendo el cereal que más porcentaje de proteína tiene, con una harina de soja que vale 150 €/tm más que en el mes de septiembre, hace que su valor relativo sea mayor que maíz y cebada en fórmulas de alimentación animal, por ello países como EEUU están revisando ya sus consumos al alza por este concepto.

Técnicamente los fondos están menos comprados que otros granos pero el comportamiento de los precios, como vemos en las gráficas, nos llevan a niveles parecidos a los máximos vistos en 2014 y 2018.

Gráfica 2. Precio trigo Matif desde 2006.

La fortaleza del maíz en los precios en Chicago continúa haciendo subir los precios de los reemplazos, tanto para vieja como para nueva cosecha. Las posiciones de los fondos de inversión se elevan de nuevo por encima ya de 332 mil contratos en Chicago.

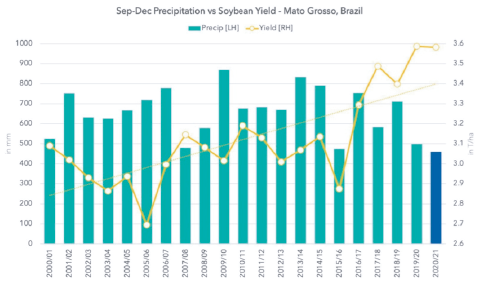

Es difícil encontrar maíz disponible por debajo de 220 € en puertos y para nueva cosecha brasileña tenemos ya un coste de 190 €/tm Cif llegada en agosto. Las lluvias acumuladas en Brasil y Argentina, muy por debajo de lo habitual, y las previsiones según regiones aparecen, pero no con regularidad suficiente.

Los últimos cálculos de importación para el maíz ucraniano nos llevan a pensar que en marzo se nos terminan las oportunidades de importación de dicho origen y se nos abre una ventana muy amplia marzo-agosto donde realmente puede ser muy complicado conseguir maíz en el mercado internacional para cubrir la demanda.

Los últimos cálculos de importación para el maíz ucraniano nos llevan a pensar que en marzo se nos terminan las oportunidades de importación de dicho origen y se nos abre una ventana muy amplia marzo-agosto donde realmente puede ser muy complicado conseguir maíz en el mercado internacional para cubrir la demanda.

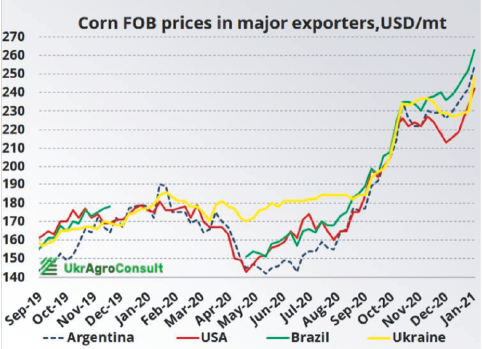

Gráfica 3. Precios en origen de los principales países exportadores.

El ritmo de exportaciones del maíz norteamericano continúa siendo alto, por encima ya del 65 % del estimado por el USDA.

Sin duda, con este escenario, debemos revisar para España el volumen de importación total de la campaña, inicialmente prevista en 9,5 millones de tm y que difícilmente llegaremos a los 8 millones de tm.

Los stocks mundiales quedan como vemos en el mapa, China con 2/3 partes del maíz mundial y creciendo en sus importaciones.

La tendencia por el momento continúa siendo alcista para Maíz.

Gráfica 4. Precio continuo maíz en Chicago. Estamos en niveles de precio no vistos desde 2014.

Sin embargo, en el primer semestre de 2021 el libro está más abierto, quizá un 50 % del maíz y seguramente todo el trigo y cebada.

En consecuencia, el cereal interior calcula mucho mejor en estas posiciones teóricamente con los precios desde las provincias productoras.

Esta situación está desde ya provocando subidas de precios en origen. Hemos pasado de las cebadas de Palencia y Burgos de 175 €/tm origen de final de año a los 178/179 €/tm del día 8 de enero.

Esta situación está desde ya provocando subidas de precios en origen. Hemos pasado de las cebadas de Palencia y Burgos de 175 €/tm origen de final de año a los 178/179 €/tm del día 8 de enero.

El consumo, por ello, irá a máximos durante los 6 primeros meses de 2021, llegando al millón de tm mensual, lo cual aliviará de forma importante los altos stocks aún en los almacenes españoles, por otro lado, necesario para llegar a un enlace de nueva campaña en junio con un carry over razonable en función de las próximas estimaciones de producción para la campaña 20/21.

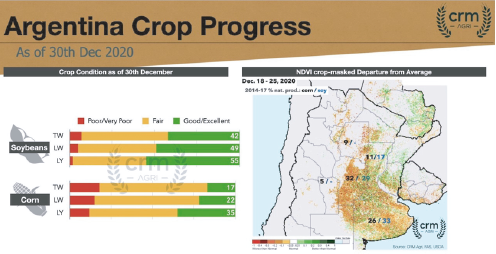

El mundo sigue muy pendiente de los datos acerca de la próxima cosecha sudamericana. Los recortes en las estimaciones de producción no parecen aún muy significativos para Brasil: 131,5 millones de tm (USDA 133 Mtm) sería record de cosecha. No así en Argentina, donde algunas casas de análisis sitúan ya la cosecha en 46,5 millones de tm (USDA 49 Mtm).

Las escasas lluvias, como vemos en los gráficos en zonas productoras como Mato Grosso, pueden producir peor estado del cultivo de lo esperado.

Mapa 1. Comparativa del estado del cultivo de habas de soja y maíz en Argentina para la categoría Bueno/Excelente.

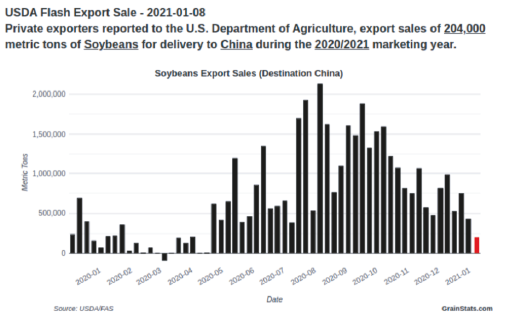

Gráfica 5. Exportaciones habas de soja con destino China, 2021 en Rojo.

Gráfica 6. Stocks finales de Habas en el mundo.

Con lo cual, el enlace hasta la llegada de cosecha brasileña va a continuar con precios muy muy elevados, incluso con posibilidad de nuevas subidas en lo que resta del mes de enero y febrero.

A partir de marzo veremos mucho interés por parte de los agricultores norteamericanos en la siembra de Habas y ello será un argumento bajista globalmente para el mercado, sin esperar por supuesto precios en 2021 como los vistos durante este pasado verano.

Gráfica 7. Posición de fondos de inversión en Habas de Soja.

Los precios de la harina están muy elevados (470 €/tm ahora para Alta proteína) y siguen la tendencia marcada por maíz y habas en el entorno internacional.

Esto hace que los productos alternativos estén comenzando a interesar en la formulación de piensos a pesar de que sus precios netos también son realmente elevados.

DDG de Maíz, 293 €/tm en puertos. Quizá ahora mismo es uno de los productos más competitivos como alternativa al consumo de Harina de Soja.

DDG de Maíz, 293 €/tm en puertos. Quizá ahora mismo es uno de los productos más competitivos como alternativa al consumo de Harina de Soja.

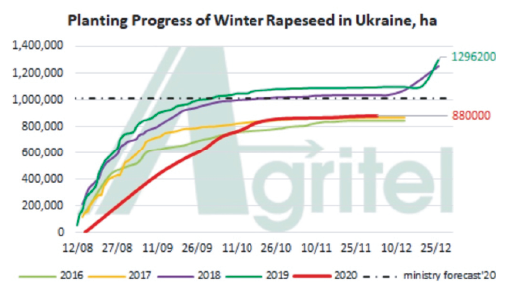

Harinas de colza por encima de los 305 €/tm almacén puertos del norte peninsular. Además, en el caso de la Colza no estamos viendo mucho interés en las siembras europeas de Semilla de Colza por lo que la disponibilidad a priori puede ser inferior para la próxima campaña.

siembras europeas de Semilla de Colza por lo que la disponibilidad a priori puede ser inferior para la próxima campaña.

Gráfica 8. Evolución siembra de Semilla de Colza en Ucrania.

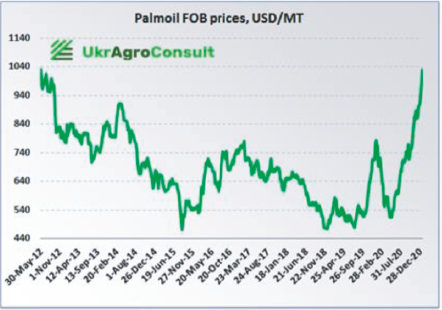

El Aceite de Soja cotiza ahora por encima de los 950 €/tm extractoras nacionales, muy arrastrado por los precios del aceite de Girasol, en torno a 1000 €/tm, y el aceite de palma, que internacionalmente también sufre un rallye alcista importante tras el descenso de producción y bajos stocks en Malaysia.

Gráfica 9. Evolución del precio de Aceite de Palma. Origen y en USD.

En resumen, de momento nos esperan por delante febrero y marzo con mercados ya complicados y con tendencia alcista en casi todos los productos. Esperemos que a partir de marzo la llegada de las cosechas sudamericanas y una favorable primavera para el hemisferio norte nos permita cambiar de tendencia yendo a precios mucho más sostenibles. |

Suscribete ahora a la revista técnica porcina

AUTORES

Cómo cuidar la salud respiratoria de los cerdos: medidas clave

Alejandro Cid González Ana I. Pastor Calonge César B. Gutiérrez Martín Mario Delgado García Óscar Mencía-Ares Sonia Martínez Martínez

2026: consolidar fortalezas para avanzar con firmeza

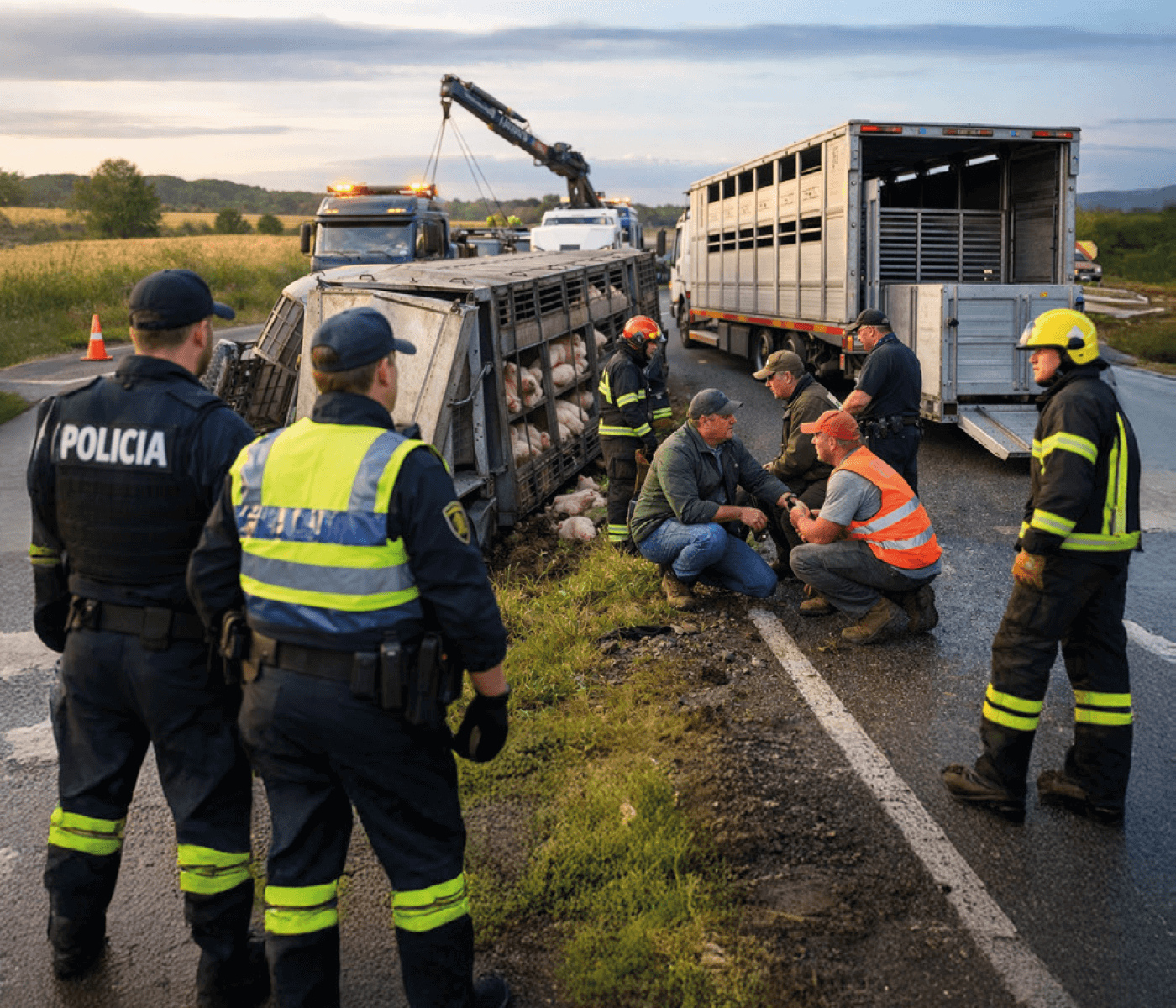

Respuesta de emergencia en accidentes con transporte porcino: la experiencia danesa

Cecilie Kobek-Kjeldager Kirstin Dahl-Pedersen Mette S. Herskin

Microbiota intestinal en el cerdo: de la taxonomía a la función en producción porcina

Eduard de la Torre Candán

Energía neta y crecimiento porcino: claves para una mejor predicción

Gabriela Martínez

La apuesta ganadora de Porgaor, Grupo LANKA: el sistema de alimentación individualizada en maternidades, Materneo de Asserva

El arte de alimentar a cerdas reproductoras: inteligencia artificial al servicio de la nutrición y productividad

Gustavo Márquez Esteban Pablo Fuentes Pardo Sara Crespo Vicente

Lechones más fuertes y numerosos al destete

Estrategia nutricional active feeding en lechones destetados PRRS positivos

Alberto Morillo Alujas

MASTERFLY® BAIT: control eficaz y duradero de moscas

El destete como punto clave de la productividad: puntos críticos a tener en cuenta

Anabel Fernández Bravo Andrea Martínez Martínez Elena Goyena Salgado Emilio José Ruiz Fernández Francisco Frances Diaz José Manuel Pinto Carrasco Manuel Toledo Castillo Simón García Legaz

Medidas para el control de la cepa Rosalía de PRRS

Gestionar la incertidumbre cuando el miedo entra en la granja

Laura Pérez Sala

Bioseguridad y control: estrategias para afrontar el PRRS y PPA en un escenario de riesgo

Bioseguridad aplicada frente a Peste Porcina Africana: protocolos clave en granja, logística y control externo

David García Páez