El mes de mayo y los primeros 15 días de junio serán decisivos como cada año para el desarrollo final de los rendimientos y calidades.

¿Cuál será la situación de los precios de las materias primas en el mes de mayo? Álvaro Sánchez Herrero nos lo cuenta.

22 de abril de 2019

Las lluvias recibidas en la península mejoran las estimaciones de cosecha de cereales

Aunque tarde para muchas zonas, las aguas de primavera hacen mucho bien al campo español. Las tareas de abonado realizadas previas a las lluvias han ayudado a que el aspecto de los campos mejore sensiblemente.

El mes de mayo y los primeros 15 días de junio serán decisivos como cada año para el desarrollo final de los rendimientos y calidades.

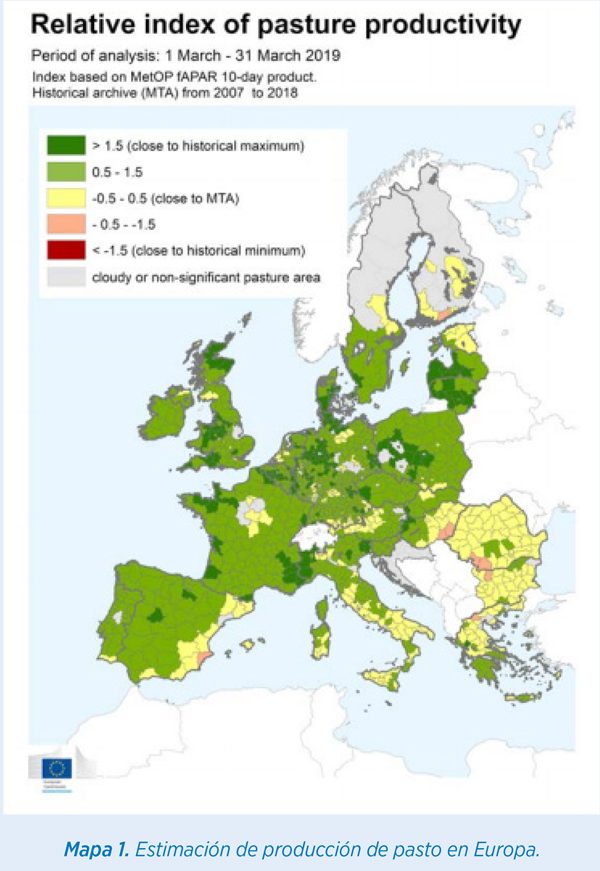

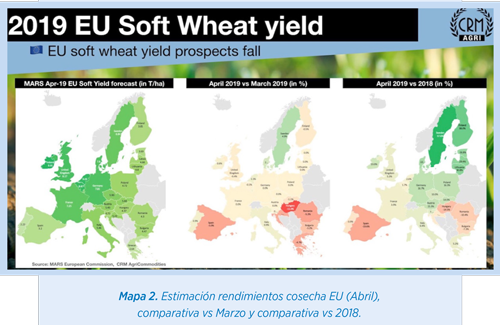

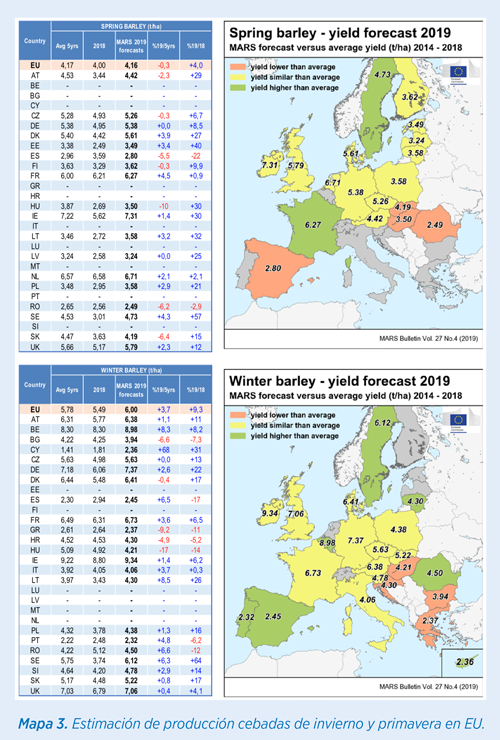

En Europa, en general, también continuamos con datos positivos en la mayoría de los países. Las estimaciones de producción, como veremos después, continúan siendo buenas y los precios para la nueva cosecha así lo demuestran. Europa recupera una situación de normalidad en pastos tras la sequía producida el pasado verano.

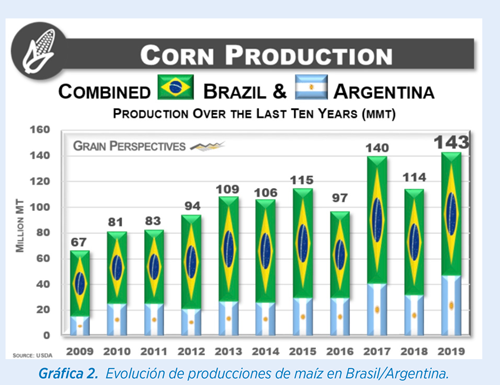

En cuanto a proteínas y co-productos apenas existen cambios en los datos globales, lo cual se traduce en una estabilidad en precios.

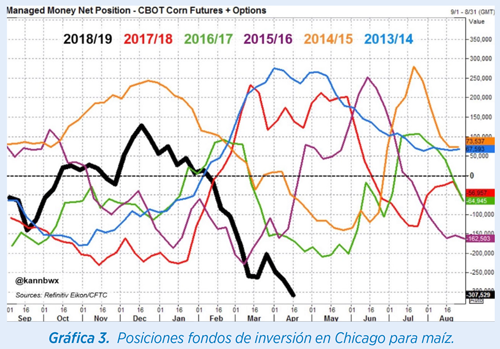

Los fondos, a diferencia del año pasado por estas fechas, continúan en RÉCORD CORTOS en total granos y, en particular, en maíz, y largos en cotizaciones de carne en Chicago ante la situación en China.

Este escenario, de momento, dibuja precios planos o a la baja en la mayoría de productos mientras no se produzcan sorpresas negativas en lo que resta de desarrollo de los cultivos.

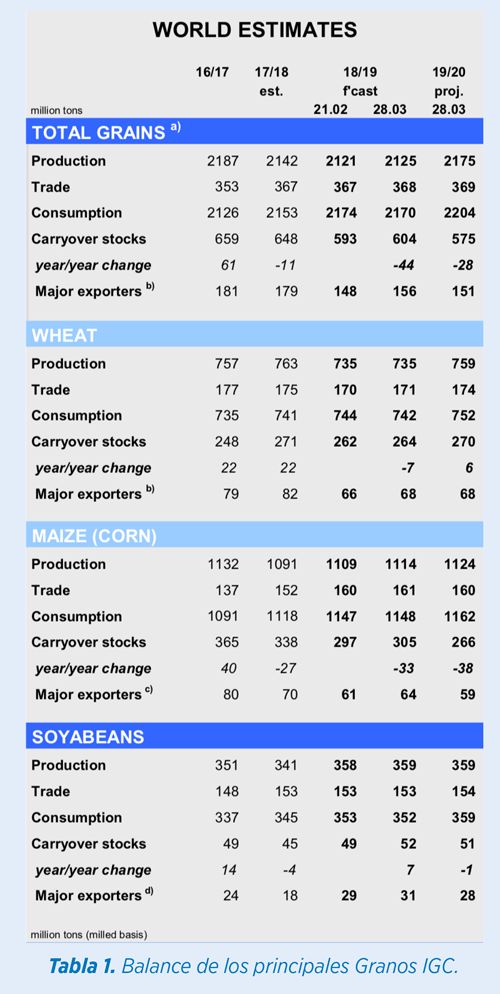

Salvo en algunas zonas puntuales, en Europa el estado de los cultivos sigue siendo positivo en general, lo cual permitiría equilibrar el balance que hemos tenido esta campaña 17/18. Tal y como refleja la Gráfica 1, hemos cubierto de manera importante con maíz la menor producción que hemos tenido en cebadas, trigo y otros cereales.

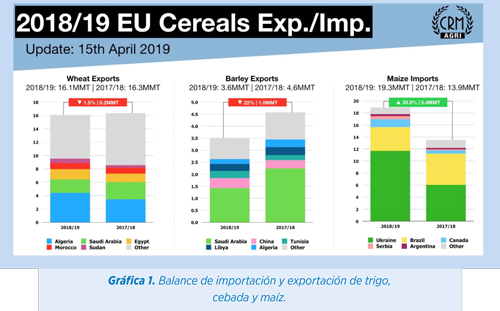

Con algo más de presión global que el mes pasado, el amplio volumen disponible que va a tener Sudamérica con respecto al año anterior y superior al récord de hace dos campañas, unido a una posición de los Fondos de Inversión Récord de nuevo corto, nos permite recibir ofertas con maíz brasileño a precio de 168 €/Tm puertos para un Agosto/Diciembre.

Nosotros pensamos que si continuamos con este nivel de precios durante varios meses, los consumos mundiales serán tan elevados que el stock de seguridad para la próxima campaña se vería reducido de forma muy importante, y quizá por ello, en algún momento tengamos que ver precios más altos para este cereal.

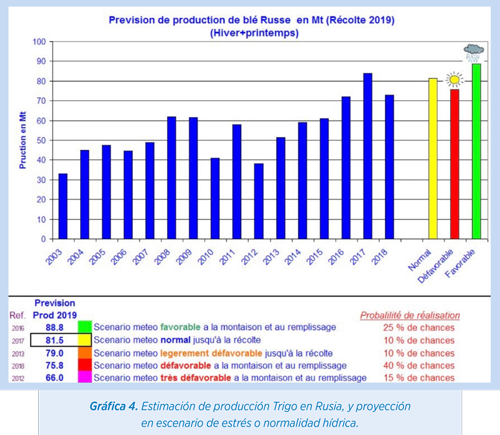

A continuación vemos en el mapa las estimaciones de producción actualizadas en Europa y Rusia (los dos mercados más cercanos para nuestro abastecimiento), que permitirán una oferta fluida para la demanda de los países importadores del entorno Mediterráneo.

Por ello, la oferta para nueva cosecha en puertos grandes peninsulares continúa estabilizada en el entorno de los 181/180 €/Tm. El trigo para poder competir nutricionalmente con el maíz, quizás debiera incluso ceder 2/4 €/Tm.

Si la evolución del clima continúa siendo favorable, es posible que veamos alguna mejora en rendimientos medios y en consecuencia en los precios.

Los Fondos de Inversión permanecerán cortos como en todas las materias primas.

En España, la mejora tras las lluvias recientes es importante. Cierto es que en Castilla la Mancha y zonas de Ávila y este de Salamanca, que estaban más afectadas por la ausencia de precipitaciones, quizás no podrán llegar a sus rendimientos medios habituales de producción, lo cual nos situará una producción total alrededor de los 7,3 a 7,7 millones de Tm en nuestro país (por debajo de lo que consideramos una cosecha normal).

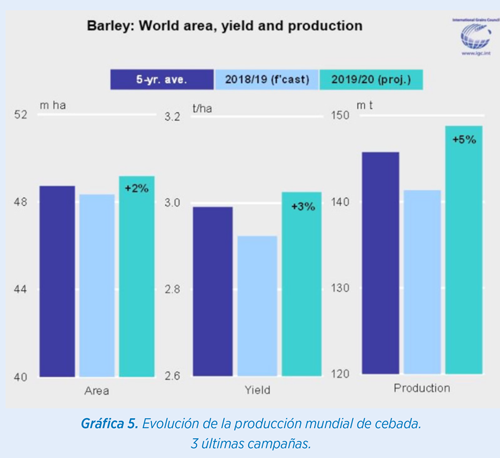

Las estimaciones mundiales y europeas mejoran con respecto a las dos últimas campañas, y es previsible que la situación de precios situará en el mercado internacional la cebada con un descuento en precio más habitual vs reemplazos de trigo.

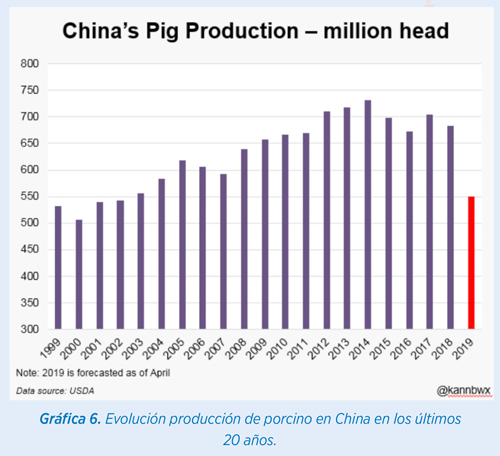

Continuamos viendo datos relativos a las consecuencias de la Peste Porcina Africana en China. La producción de cerdo continúa cayendo y la información que leemos cada día, por desgracia, mantiene la situación sin control en ese país..

En consecuencia, la demanda en China para producción de alimentación animal es menor y lo notamos en las materias primas de mayor incorporación como son la soja pero también maíz, trigo y algunos co-productos.

También es cierto que, una vez confirmadas las cosechas sudamericanas de soja y en particular, Argentina entra en volumen de exportación en los primeros días de Mayo, es donde pensamos que pueden estar los niveles mínimos de precio para las harinas de soja en el mercado y podría darse la situación que en Chicago nos situemos en un rango más alto de precios durante el verano y en especial durante el Weather Market de julio y agosto para la cosecha USA, volviendo a bajar de nuevo tras ese período si en Norteamérica se confirmase buena cosecha.

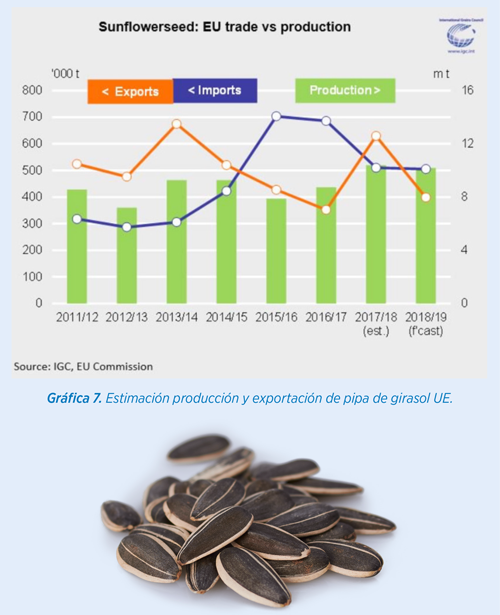

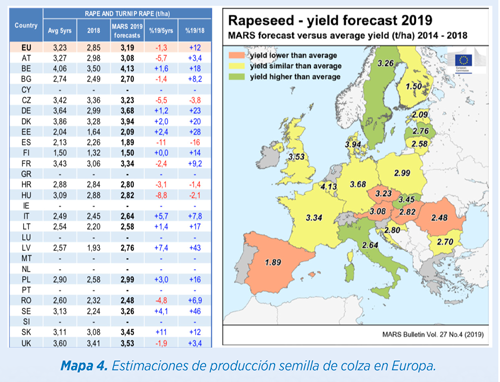

En cuanto a semillas oleaginosas alternativas vemos que las producciones europeas tampoco mejoran sustancialmente. Parece que este año continuaremos dependiendo fuertemente de la rentabilidad en la producción de aceite por parte de las extractoras, y por supuesto de los volúmenes que Rusia/Ucrania puedan ofrecer para el mercado europeo.

Por supuesto, la situación arancelaria entre USA y China afectará sensiblemente a las proteínas. Una solución de acuerdo definitivo entre ambos permitiría de nuevo las importaciones masivas de haba USA y sería alcista para la soja, pero es posible que no lleguen a ese acuerdo, siendo el impacto mayor y más irregular en los precios de otros productos como el DDG de maíz.

En consecuencia, se prevé una mayor demanda desde China para los co-productos de girasol del Este de Europa.

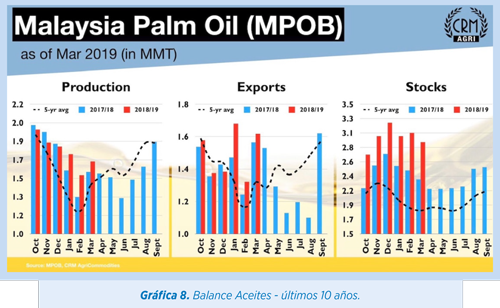

La oferta global de aceites parece tendrá continuidad los próximos meses, como vemos en el gráfico. Las altas producciones y los altos stock de aceite de palma en Malaysia, y en consecuencia los bajos precios para este aceite, continúan presionando al precio de los demás aceites vegetales.

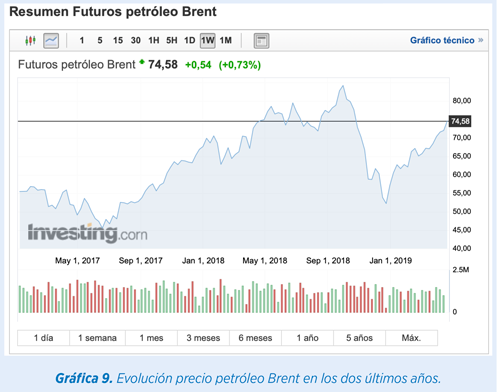

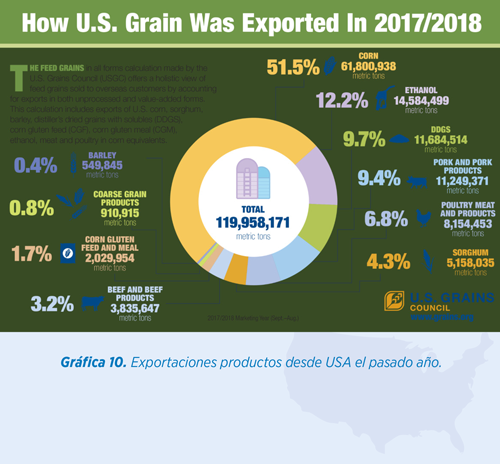

Sin embargo, continuamos con una producción récord y creciente de biodiésel a nivel mundial (ver exportaciones USA en la Gráfica 10) con un precio del barril de petróleo que está cerca de los 75 dólares/barril. Por ello la demanda de aceites vegetales continua también creciendo.

Maíz

Poca posibilidad de cambio, entre 171/173 €/Tm puertos para Mayo/Julio y 168/167 €/Tm Ago/Dic.

Con respecto a DDG de maíz, se mantienen precios altos nutricionalmente hablando, aunque no hay demasiada oferta internacional que presione a los precios de la producción nacional. Pensamos deberían bajar.

Trigo

En las próximas semanas podríamos ver precios inferiores a 180 €/Tm en almacén puertos peninsulares para Agosto/Diciembre.

Cebada

Los precios de mercancía nacional continuarán bajando hacia el enlace de cosecha. Continuamos viendo lluvias en las previsiones de las primeras semanas de mayo, lo cual presiona a los altos stocks almacenados de la vieja campaña. Comienza a haber también ofertas en puerto para Ago/Dic con un descuento de -3/4 €/Tm por debajo del trigo.

Soja

La harina de Soja quizá tenga algo de recorrido a la baja durante los primeros 15 días de mayo, pero también puede, a partir de ahí, subir 15/20 €/Tm durante Junio/Agosto durante el desarrollo de la cosecha USA.

Cascarilla de soja y Salvado de trigo, ante la amplia oferta y la menor demanda de fibras durante la primavera, han cedido fuertemente en precios. El nivel de incorporación irá creciendo a partir del mes de junio, manteniendo precios muy competitivos.

Colza

Las harinas de Colza han cedido sensiblemente en precios para vieja campaña, situándose ya por debajo de 240 €/Tm puertos del norte y en 225 €/Tm para ofertas Ago/Oct. Para incorporarse en formulación con interés, deberían ceder algo más.

Girasol

En cuanto a harinas de girasol, bajan las de alta proteína en puerto, manteniéndose niveles de 220 €/Tm para varios meses. La mercancía nacional se ha movido menos pero, a medida que haya mayor disponibilidad, los precios para baja proteína también bajarán. De momento se mantiene en 190 €/Tm en el sur peninsular.

Fuentes de Información: IGC, Departamento de Agricultura USA, Reuters, MARS, CRM Agri, CBOT, Visio Crop, AEMET, Investing.com y Eurotrade Agrícola.

Elanco y la barra diagonal son marcas registradas de Elanco o sus filiales

© 2019 Elanco Animal Health, Inc. o sus afiliadas.

PM-ES-19-0105

Suscribete ahora a la revista técnica porcina

AUTORES

Cómo cuidar la salud respiratoria de los cerdos: medidas clave

Alejandro Cid González Ana I. Pastor Calonge César B. Gutiérrez Martín Mario Delgado García Óscar Mencía-Ares Sonia Martínez Martínez

2026: consolidar fortalezas para avanzar con firmeza

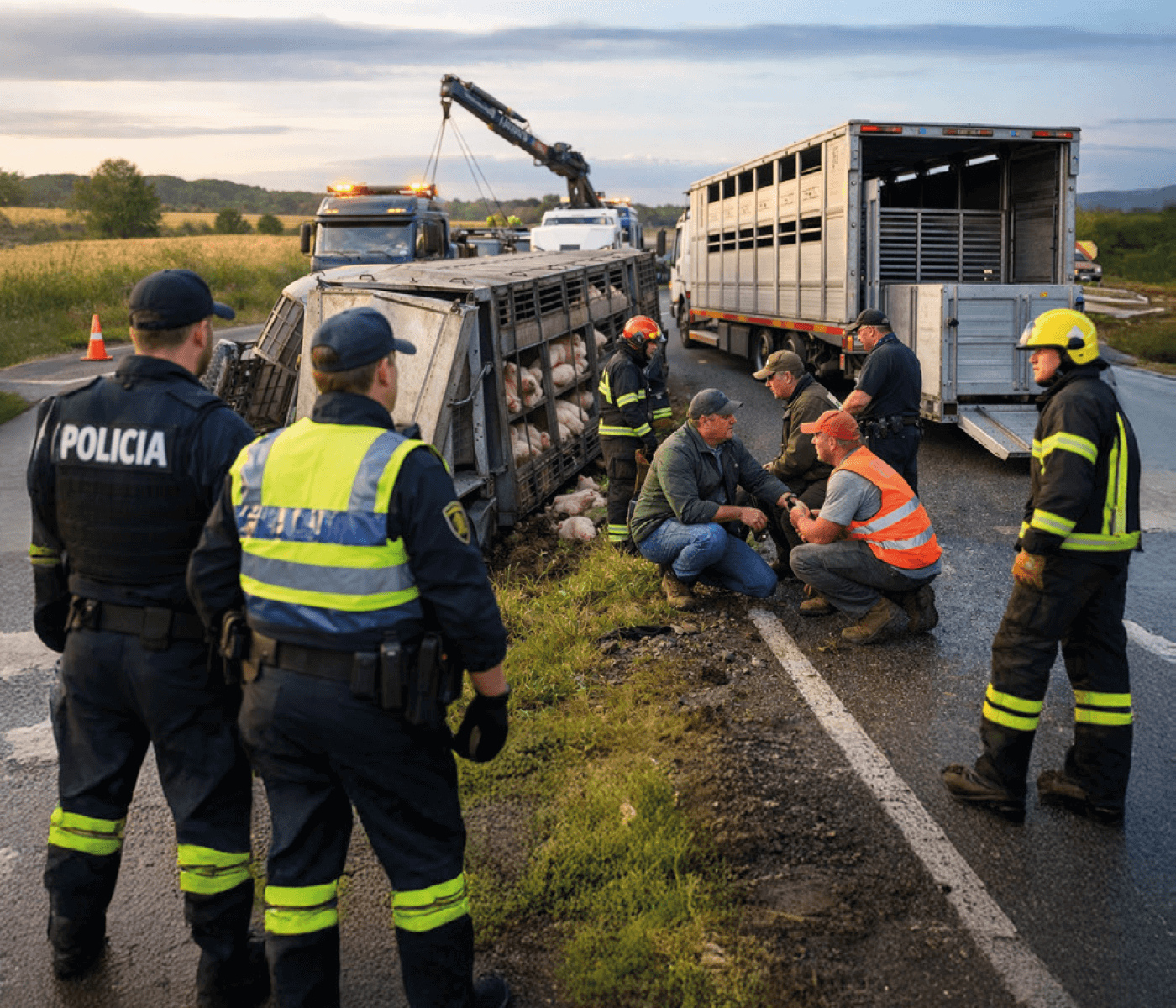

Respuesta de emergencia en accidentes con transporte porcino: la experiencia danesa

Cecilie Kobek-Kjeldager Kirstin Dahl-Pedersen Mette S. Herskin

Microbiota intestinal en el cerdo: de la taxonomía a la función en producción porcina

Eduard de la Torre Candán

Energía neta y crecimiento porcino: claves para una mejor predicción

Gabriela Martínez

La apuesta ganadora de Porgaor, Grupo LANKA: el sistema de alimentación individualizada en maternidades, Materneo de Asserva

El arte de alimentar a cerdas reproductoras: inteligencia artificial al servicio de la nutrición y productividad

Gustavo Márquez Esteban Pablo Fuentes Pardo Sara Crespo Vicente

Lechones más fuertes y numerosos al destete

Estrategia nutricional active feeding en lechones destetados PRRS positivos

Alberto Morillo Alujas

MASTERFLY® BAIT: control eficaz y duradero de moscas

El destete como punto clave de la productividad: puntos críticos a tener en cuenta

Anabel Fernández Bravo Andrea Martínez Martínez Elena Goyena Salgado Emilio José Ruiz Fernández Francisco Frances Diaz José Manuel Pinto Carrasco Manuel Toledo Castillo Simón García Legaz

Medidas para el control de la cepa Rosalía de PRRS

Gestionar la incertidumbre cuando el miedo entra en la granja

Laura Pérez Sala

Bioseguridad y control: estrategias para afrontar el PRRS y PPA en un escenario de riesgo

Bioseguridad aplicada frente a Peste Porcina Africana: protocolos clave en granja, logística y control externo

David García Páez