PM-ES-20-0021

El cierre del canal Horeca ha tenido un impacto negativo en algunas producciones, lo que afectará también al mercado de alimentación animal.

18 de Abril de 2020

El mundo en una encrucijada: Supervivencia o Economía de Supervivencia

PM-ES-20-0021

En España desciende el número de casos, pero todavía estamos por encima de los 400 fallecidos diarios y con más de 20.500 muertes desde el inicio de la pandemia.

En España desciende el número de casos, pero todavía estamos por encima de los 400 fallecidos diarios y con más de 20.500 muertes desde el inicio de la pandemia.

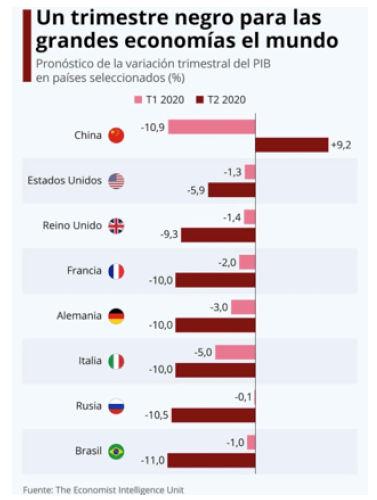

Las medidas de aislamiento se amplían y el desastre económico que se anuncia en nuestro país sinceramente asusta, sobre todo con nuestro elevadísimo porcentaje de deuda. Aún hoy, muchos sectores piensan que un porcentaje cercano al 50% no iniciarán siquiera su actividad.

El turismo en España representa un 15% de nuestro producto interior bruto y la ausencia de más de 80 millones de visitantes (los que nos visitaron el año pasado) va a suponer un muy fuerte golpe también en la demanda de alimentos directamente relacionada con ello.

El turismo en España representa un 15% de nuestro producto interior bruto y la ausencia de más de 80 millones de visitantes (los que nos visitaron el año pasado) va a suponer un muy fuerte golpe también en la demanda de alimentos directamente relacionada con ello.

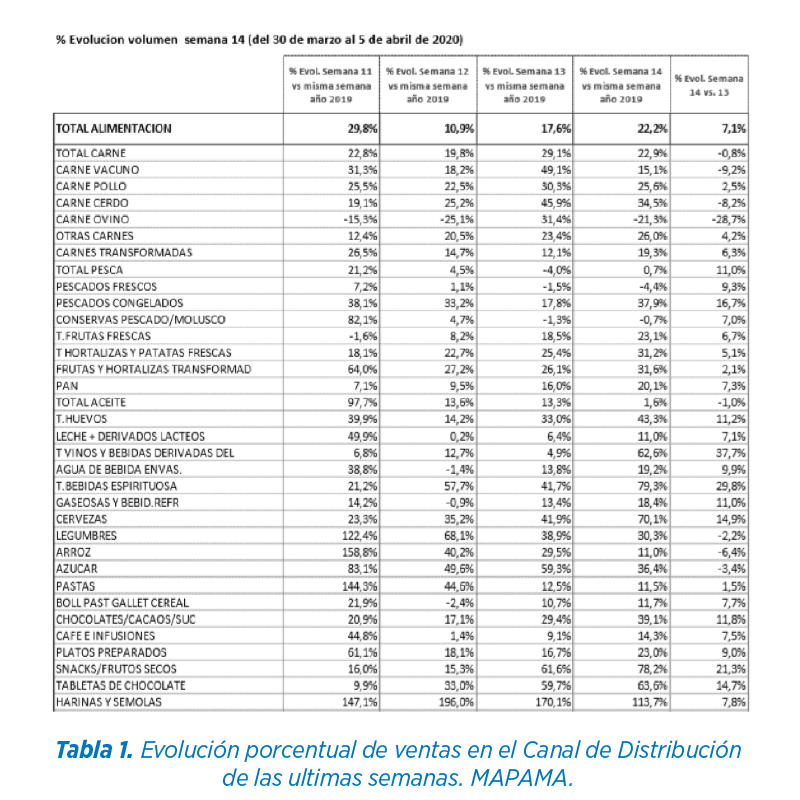

Tras el cierre del canal Horeca y en esta situación de aislamiento, las ventas de alimentos en el canal de Distribución han crecido lógicamente, pero el consumo de algunos tipos de carne, muy relacionados con Restaurantes, no es posible recuperarlo con ventas en el canal de Distribución, provocando un importante impacto negativo en algunas especies animales.

Tras el cierre del canal Horeca y en esta situación de aislamiento, las ventas de alimentos en el canal de Distribución han crecido lógicamente, pero el consumo de algunos tipos de carne, muy relacionados con Restaurantes, no es posible recuperarlo con ventas en el canal de Distribución, provocando un importante impacto negativo en algunas especies animales.

En el caso de nuestro mercado de Alimentación Animal, nos encontramos inmersos en analizar las posibles consecuencias que pueda tener en las distintas especies.

Las cadenas de fabricación absorberán en la medida de su capacidad la producción ganadera de los animales que no podrán comercializar a ritmo normal de ventas. Por desgracia, llegará un momento en el que los ganaderos deban reducir el número de cabezas temporalmente y, seguramente, algunas explotaciones acabarán desapareciendo.

Especies como Porcino Ibérico, Ovino y Caprino, tanto de leche como de carne, y Vacuno de Carne, están notando ya en los precios de los productos finales un descenso de hasta el 50% en algunos casos. Y animales pequeños como cochinillo o lechazo se encuentran prácticamente sin salida.

Especies como Porcino Ibérico, Ovino y Caprino, tanto de leche como de carne, y Vacuno de Carne, están notando ya en los precios de los productos finales un descenso de hasta el 50% en algunos casos. Y animales pequeños como cochinillo o lechazo se encuentran prácticamente sin salida.

Sería positivo desde el consumo doméstico equilibrar nuestra demanda en la medida de lo posible variando la procedencia de las carnes que compremos durante este período.

Sería positivo desde el consumo doméstico equilibrar nuestra demanda en la medida de lo posible variando la procedencia de las carnes que compremos durante este período.

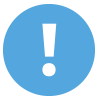

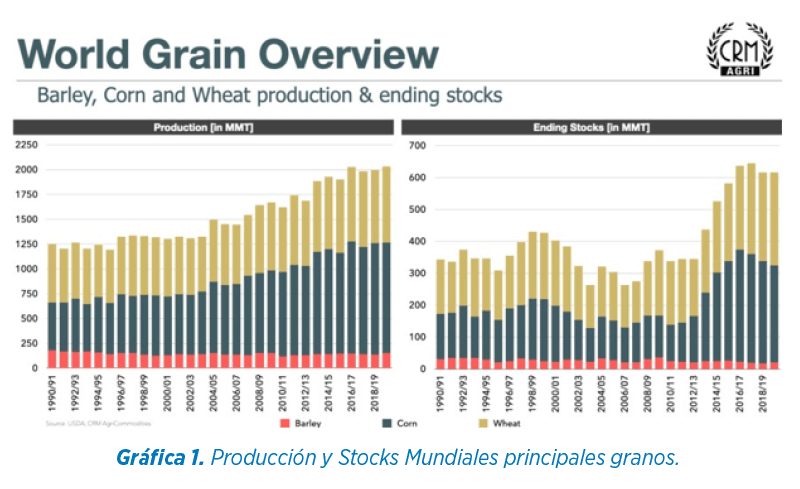

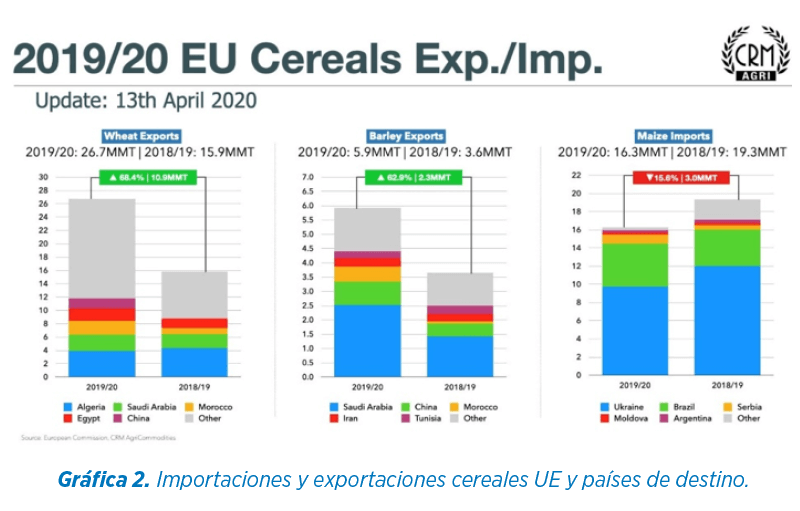

En general, tanto los stocks mundiales para iniciar campaña como las altas producciones que se esperan dibujan un escenario de disponibilidad total que hace pensar que los costes de estos serán similares o inferiores a los que hemos tenido las dos últimas campañas, por tanto, sostenibles para la producción de alimentación animal.

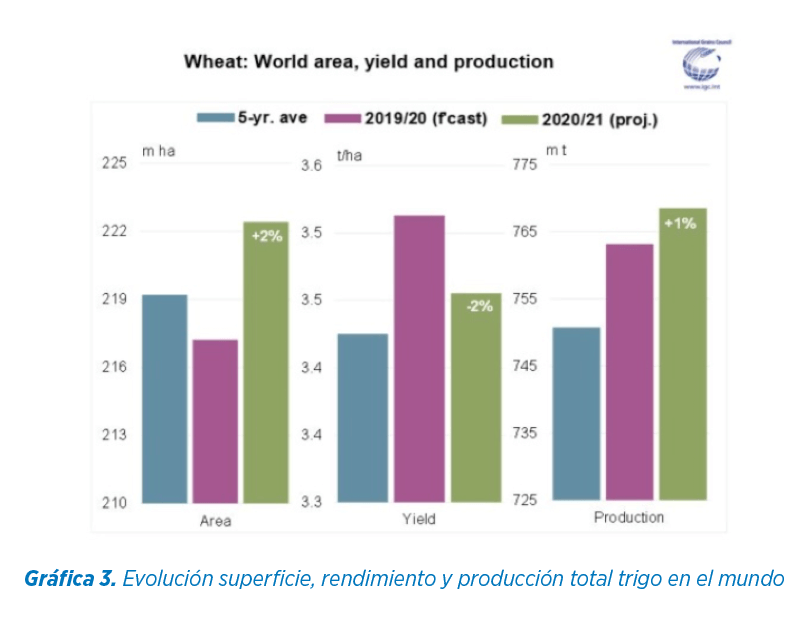

El más complicado de los cereales, tanto para el enlace de cosecha como para la configuración de los precios de cara a nueva campaña. El alto riesgo de que la cosecha europea no termine en buenas condiciones no permitirá ver precios interesantes en términos nutricionales hasta que las tareas de recolección se inicien o incluso, hasta final del verano que veamos los volúmenes totales disponibles y/o que se comercialicen los volúmenes con menos calidad del mercado EU.

En Europa la siembra se realizó con retraso por la situación climatológica de otoño y no permitió que la mayoría de los países sembraran la superficie prevista en detrimento de trigo y en favor de la cebada.

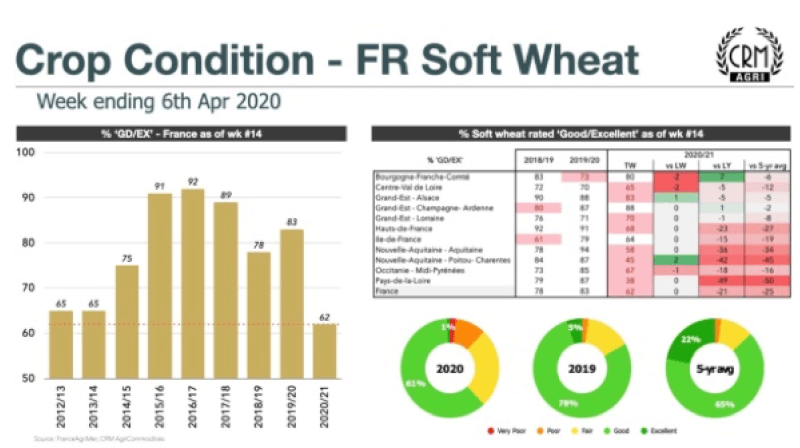

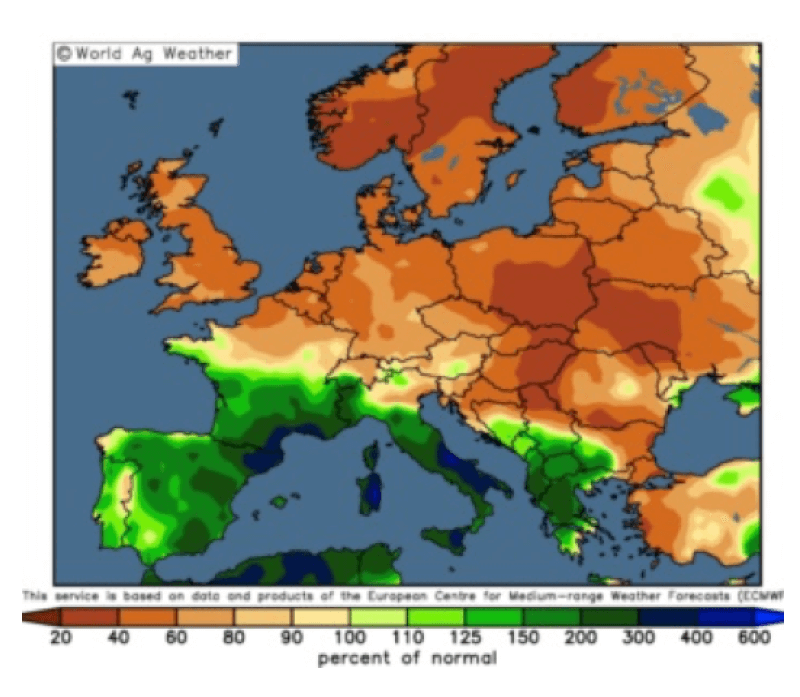

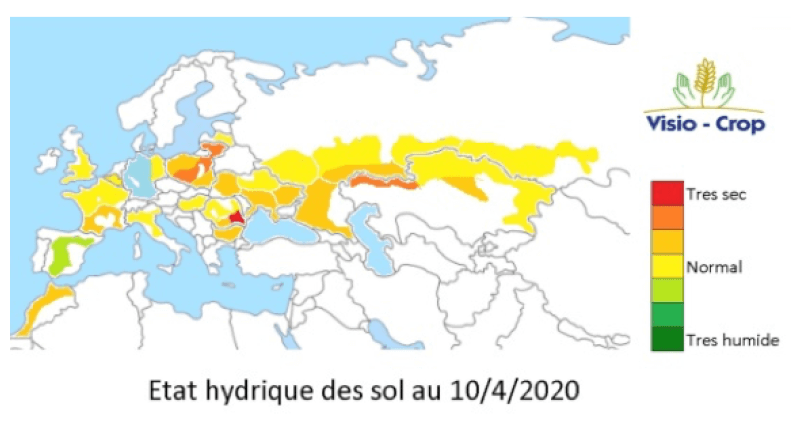

El invierno no ha sido frío y la planta tampoco ha conseguido una raíz profunda. Ahora en primavera, en muchas zonas del interior y del este del continente tienen estrés hídrico y pluviometría escasa, por ejemplo, las condiciones bueno/excelente en Francia son las más bajas en años.

El invierno no ha sido frío y la planta tampoco ha conseguido una raíz profunda. Ahora en primavera, en muchas zonas del interior y del este del continente tienen estrés hídrico y pluviometría escasa, por ejemplo, las condiciones bueno/excelente en Francia son las más bajas en años.

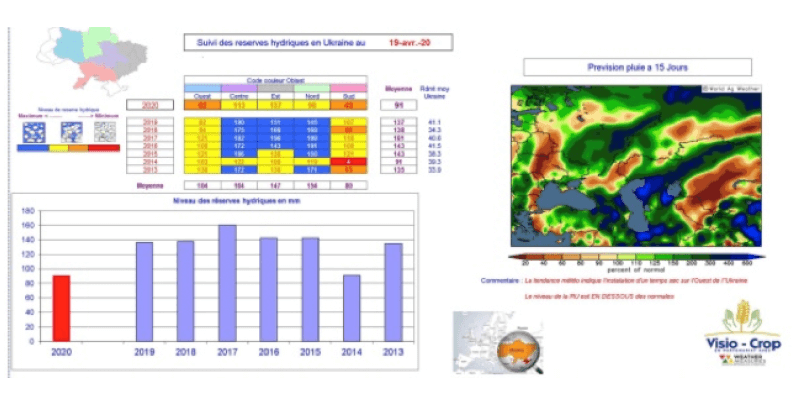

![]() En Ucrania la reserva hídrica del suelo también está en los niveles más bajos de los últimos 8 ejercicios.

En Ucrania la reserva hídrica del suelo también está en los niveles más bajos de los últimos 8 ejercicios.

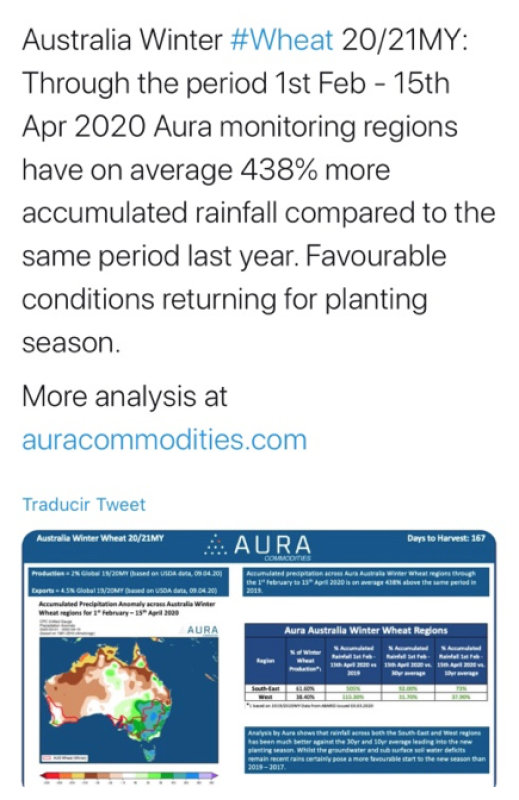

Las estimaciones de producción siguen siendo récord (incluyen una gran cosecha australiana para el próximo año). Pero la previsión para EU es de -22 millones de mt y eso penaliza los precios en España a pesar de la gran cosecha que esperamos.

Las estimaciones de producción siguen siendo récord (incluyen una gran cosecha australiana para el próximo año). Pero la previsión para EU es de -22 millones de mt y eso penaliza los precios en España a pesar de la gran cosecha que esperamos.

El clima para Centro-Europa no anuncia de momento mejora en las precipitaciones.

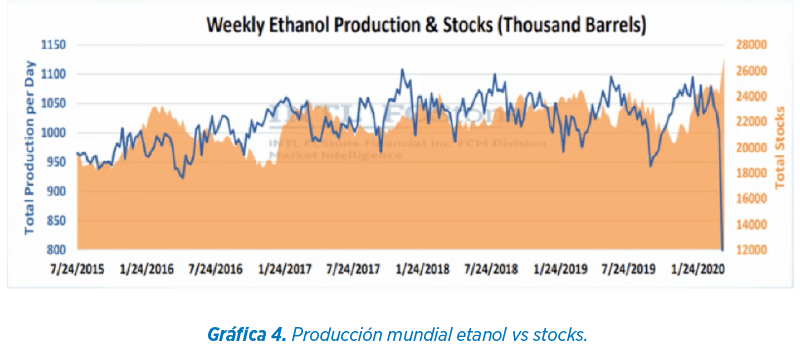

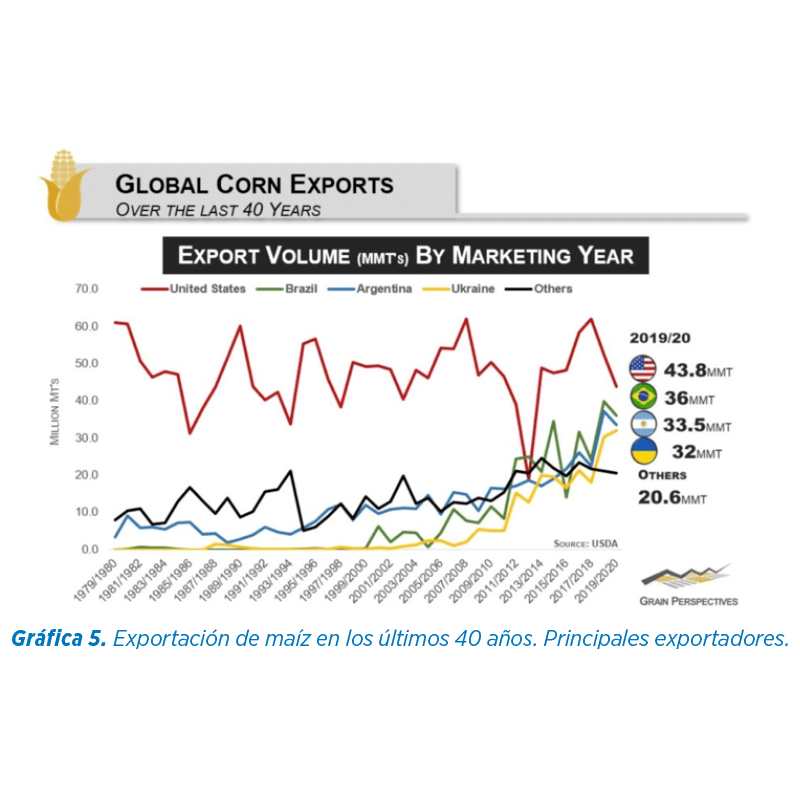

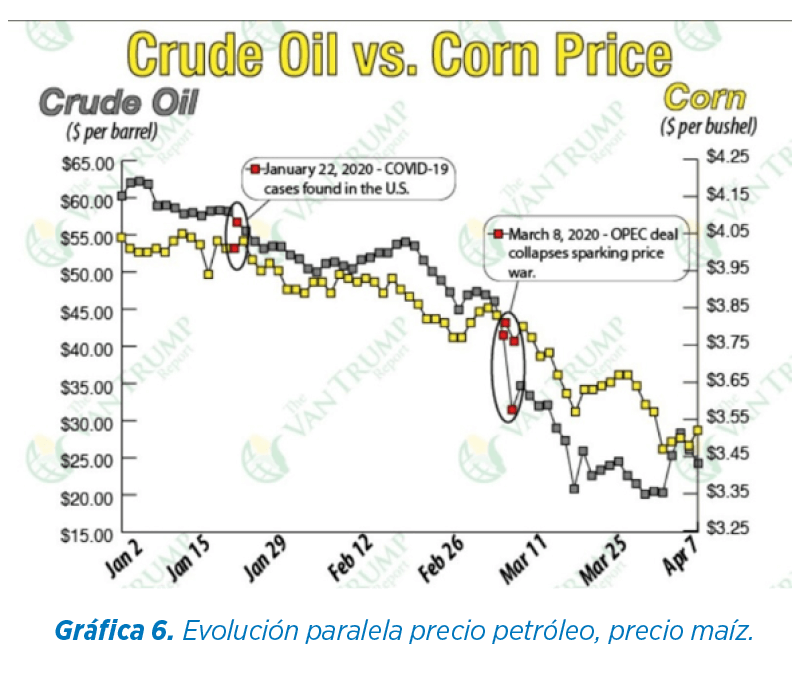

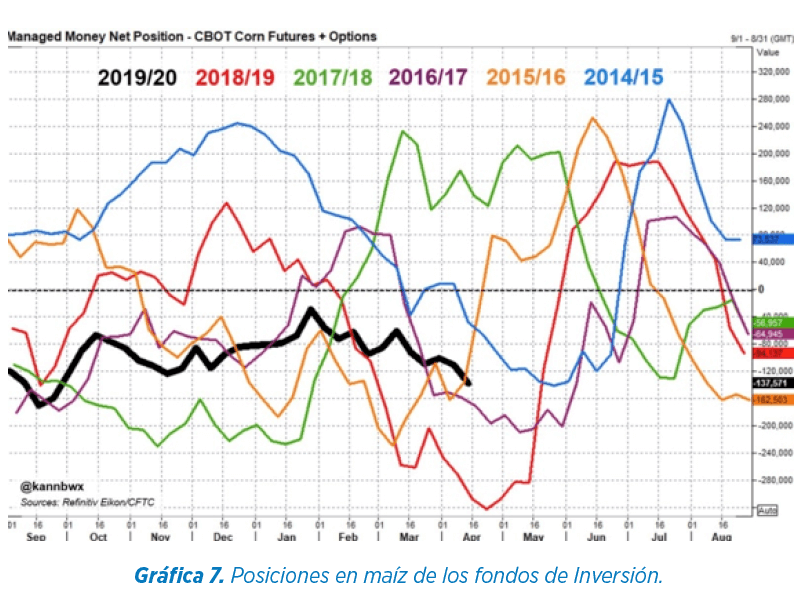

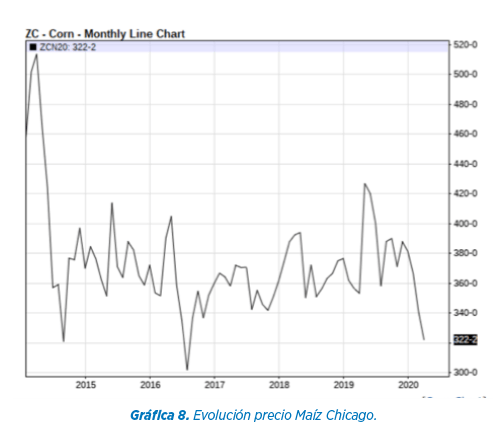

Continúa muy influenciado por los bajos precios del petróleo y demanda de este. La producción de Ethanol prácticamente parada puede dejar disponibles hasta 20 millones de tm en USA de vieja cosecha en el stock mundial.

Continúa muy influenciado por los bajos precios del petróleo y demanda de este. La producción de Ethanol prácticamente parada puede dejar disponibles hasta 20 millones de tm en USA de vieja cosecha en el stock mundial.

Escenario bajista que sitúa los precios en Chicago cerca de los mínimos vistos en mucho tiempo. Y las posiciones de los fondos de inversión en 144.000 contratos cortos. Recordemos que en ocasiones han llegado a superar los 400 mil.

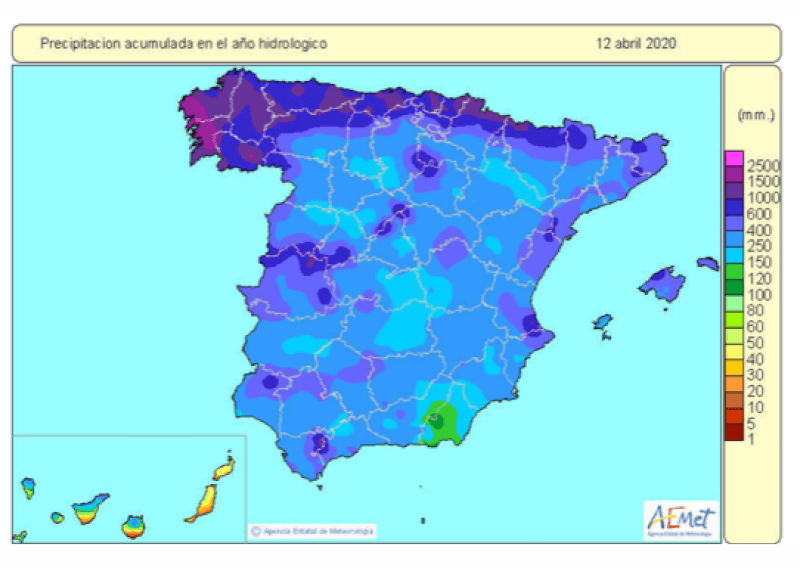

El clima en España continúa siendo muy favorable para el desarrollo de la cosecha de Cereales. Las lluvias acumuladas en el último mes superan los 100 litros en prácticamente todas las zonas de la península y el campo se encuentra en un estado inmejorable.

El clima en España continúa siendo muy favorable para el desarrollo de la cosecha de Cereales. Las lluvias acumuladas en el último mes superan los 100 litros en prácticamente todas las zonas de la península y el campo se encuentra en un estado inmejorable.

Por ello, podemos esperar, con permiso del clima del mes de mayo, unos rendimientos de cosechas superiores a los máximos históricos.

Por ello, podemos esperar, con permiso del clima del mes de mayo, unos rendimientos de cosechas superiores a los máximos históricos.

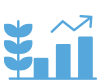

En la siguiente tabla hemos simulado tres escenarios de volumen de producción para cebada y trigo en función de los rendimientos.

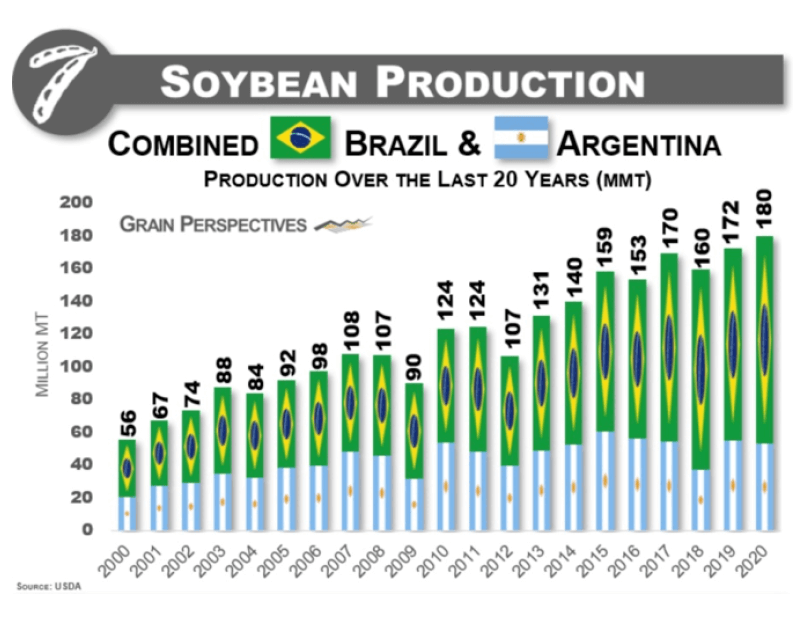

![]() Soja

Soja

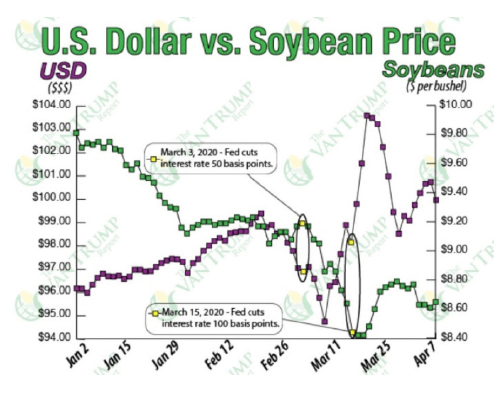

Las complicaciones logísticas a nivel mundial y el Covid-19, situaron los precios de las harinas en niveles 50 € por encima de las cotizaciones previas a esta atípica situación. Ello provocó un diferencial con respecto al período sep/dic y al 2021 invertido, fundamentalmente concentrado todo en el precio de las bases.

Las complicaciones logísticas a nivel mundial y el Covid-19, situaron los precios de las harinas en niveles 50 € por encima de las cotizaciones previas a esta atípica situación. Ello provocó un diferencial con respecto al período sep/dic y al 2021 invertido, fundamentalmente concentrado todo en el precio de las bases.

El margen de extracción para los productores de Aceite y Harina de soja se estrecha ya que los aceites también han estado en cotizaciones cerca de los mínimos del pasado año.

El margen de extracción para los productores de Aceite y Harina de soja se estrecha ya que los aceites también han estado en cotizaciones cerca de los mínimos del pasado año.

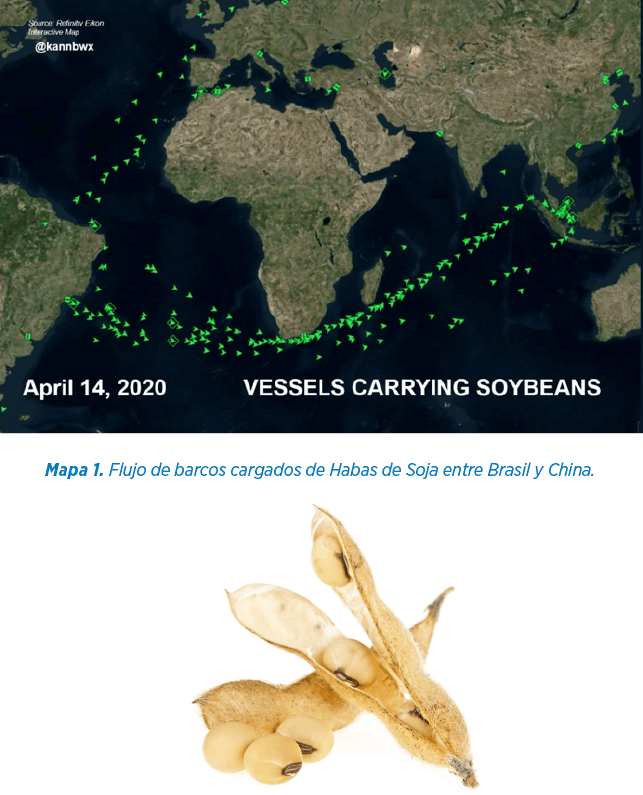

Brasil, ya por encima del 75% de volumen cosechado, evoluciona en un importante % de ventas de su producción y la logística hacia China es importante, minimizando las posibilidades de EEUU para próxima campaña, siempre que China no comience a sanear su producción tras la PPA, lo cual parece de momento poco probable.

Brasil, ya por encima del 75% de volumen cosechado, evoluciona en un importante % de ventas de su producción y la logística hacia China es importante, minimizando las posibilidades de EEUU para próxima campaña, siempre que China no comience a sanear su producción tras la PPA, lo cual parece de momento poco probable.

![]()

La producción de Biodiésel con aceite de Colza también está muy parada y con ello la oferta de harina en el mercado. El precio ha pasado de 235 a 295 €/tm en puertos del norte peninsular. No compite nutricionalmente y los precios deberán bajar.

La producción de Biodiésel con aceite de Colza también está muy parada y con ello la oferta de harina en el mercado. El precio ha pasado de 235 a 295 €/tm en puertos del norte peninsular. No compite nutricionalmente y los precios deberán bajar.

![]()

Misma situación con los DDG´s de Maíz. La disponibilidad mundial se ha reducido y el reemplazo de precio se sitúa por encima de 260 €/tm en puertos. La producción de las plantas españolas parece que también reduce un 30% el volumen. De momento los precios no cambiarán demasiado.

Misma situación con los DDG´s de Maíz. La disponibilidad mundial se ha reducido y el reemplazo de precio se sitúa por encima de 260 €/tm en puertos. La producción de las plantas españolas parece que también reduce un 30% el volumen. De momento los precios no cambiarán demasiado.

![]()

La alternativa de proteína más interesante ahora es la harina de Girasol que, aunque ha subido de precio, de momento lo ha hecho de forma más limitada. Sube su demanda.

La alternativa de proteína más interesante ahora es la harina de Girasol que, aunque ha subido de precio, de momento lo ha hecho de forma más limitada. Sube su demanda.

![]() Maíz

Maíz

La oferta se apodera del mercado, además de lo comentado para su propio balance, la cebada nacional presiona nutricionalmente al maíz también en el interior peninsular.

La oferta se apodera del mercado, además de lo comentado para su propio balance, la cebada nacional presiona nutricionalmente al maíz también en el interior peninsular.

En puertos 172 €/tm para disponible, 169 €/tm para nueva cosecha agosto/diciembre y de nuevo 172/173 €/tm para enero/mayo 2021. Como vemos, un escenario muy plano que está provocando numeroso volumen de operaciones tanto en consumo industrial como fábricas de alimentación animal y comercio.

Los precios de intervención calculan muy cerca y el miedo a la entrada de aranceles limita de momento la posibilidad de bajadas importantes.

![]() Trigo

Trigo

Nos enfrentamos a un enlace entre campañas donde el trigo no parece vaya a ceder de precios, al menos en la Península Ibérica, ya que hasta que dispongamos de mercancía de nueva cosecha en España dependemos de un stock reducido y de un mercado exterior que está mucho más alto en precios.

Nos enfrentamos a un enlace entre campañas donde el trigo no parece vaya a ceder de precios, al menos en la Península Ibérica, ya que hasta que dispongamos de mercancía de nueva cosecha en España dependemos de un stock reducido y de un mercado exterior que está mucho más alto en precios.

Además, la mayor parte del trigo europeo es panificable y seguramente hasta el final del verano no veamos la llegada de los trigos pienso para ver presión de cosecha. De momento los precios de importación para ago/dic no bajan de los 195/194 €/tm para ese período.

![]() Cebada

Cebada

El amplio stock nacional disponible y sobre todo la situación del campo, ha provocado que la liquidez de la cebada sea muy alta y los precios muy a la baja tras Semana Santa. Hemos visto pasar la cebada en zonas productoras de Palencia o Burgos de los 178 €/tm a los 165 €/tm origen. El recorrido puede ser mayor y quizá limitado, pero aún falta un mes al menos para disponer con fluidez de mercancía nueva. Los precios pueden verse afectados por lo que suceda también con el desarrollo de la cosecha en Europa.

El amplio stock nacional disponible y sobre todo la situación del campo, ha provocado que la liquidez de la cebada sea muy alta y los precios muy a la baja tras Semana Santa. Hemos visto pasar la cebada en zonas productoras de Palencia o Burgos de los 178 €/tm a los 165 €/tm origen. El recorrido puede ser mayor y quizá limitado, pero aún falta un mes al menos para disponer con fluidez de mercancía nueva. Los precios pueden verse afectados por lo que suceda también con el desarrollo de la cosecha en Europa.

![]() Soja

Soja

La harina ha subido en puertos peninsulares hasta 40 €/tm en tres sesiones. La demanda de fabricas para elevar stock en plantas ante los nervios por la situación global, junto con la participación de la harina en el margen de molturación tras las bajadas del aceite, han puesto los precios muy arriba. Entendemos que no debe ser una subida estructural y debería volver a bajar progresivamente. Hacía año y medio que los precios netos fluctuaban apenas 15 €/tm entre los máximos y mínimos.

![]() Productos fibrosos

Productos fibrosos

Las fibras en general van a coger un camino descendente, no habrá demanda de productos con alto contenido en fibra durante el mes de mayo con las abundantes lluvias. Además, acabamos de comenzar las cosechas de Alfalfa y se prevé una buena campaña de paja de cereal.

Las fibras en general van a coger un camino descendente, no habrá demanda de productos con alto contenido en fibra durante el mes de mayo con las abundantes lluvias. Además, acabamos de comenzar las cosechas de Alfalfa y se prevé una buena campaña de paja de cereal.

También veremos fluidez en oferta de Cascarilla de Soja desde Argentina. Alta disponibilidad de Salvados de Trigo ante la fuerte demanda de harinas panificables y pastas.

![]() Vitaminas y aminoacidos

Vitaminas y aminoacidos

La situación de aislamiento en los países productores, como la falta de garantía logística para cumplir con los compromisos contractuales, ha provocado mucha tensión en los precios de Vitaminas y Aminoácidos.

Además, algunas cepas no aprobadas en la UE para la importación de Lisina desde China limitarán su oferta. Durante el verano y sobre todo en el último cuarto del año se irá regularizando la situación y previsiblemente los precios deben ir cediendo.

Fuentes de Información: USDA, The Economist, Reuters, International Grains Council, CRM Agri, Meteored, CME Group, Aura commodities, Kevin Van Trump, MARM y Eurotrade Agrícola.

PM-ES-20-0021

Elanco y la barra diagonal son marcas registradas de Elanco o sus filiales © 2020 Elanco Animal Health, Inc. o sus afiliadas.

Suscribete ahora a la revista técnica porcina

AUTORES

Cómo cuidar la salud respiratoria de los cerdos: medidas clave

Alejandro Cid González Ana I. Pastor Calonge César B. Gutiérrez Martín Mario Delgado García Óscar Mencía-Ares Sonia Martínez Martínez

2026: consolidar fortalezas para avanzar con firmeza

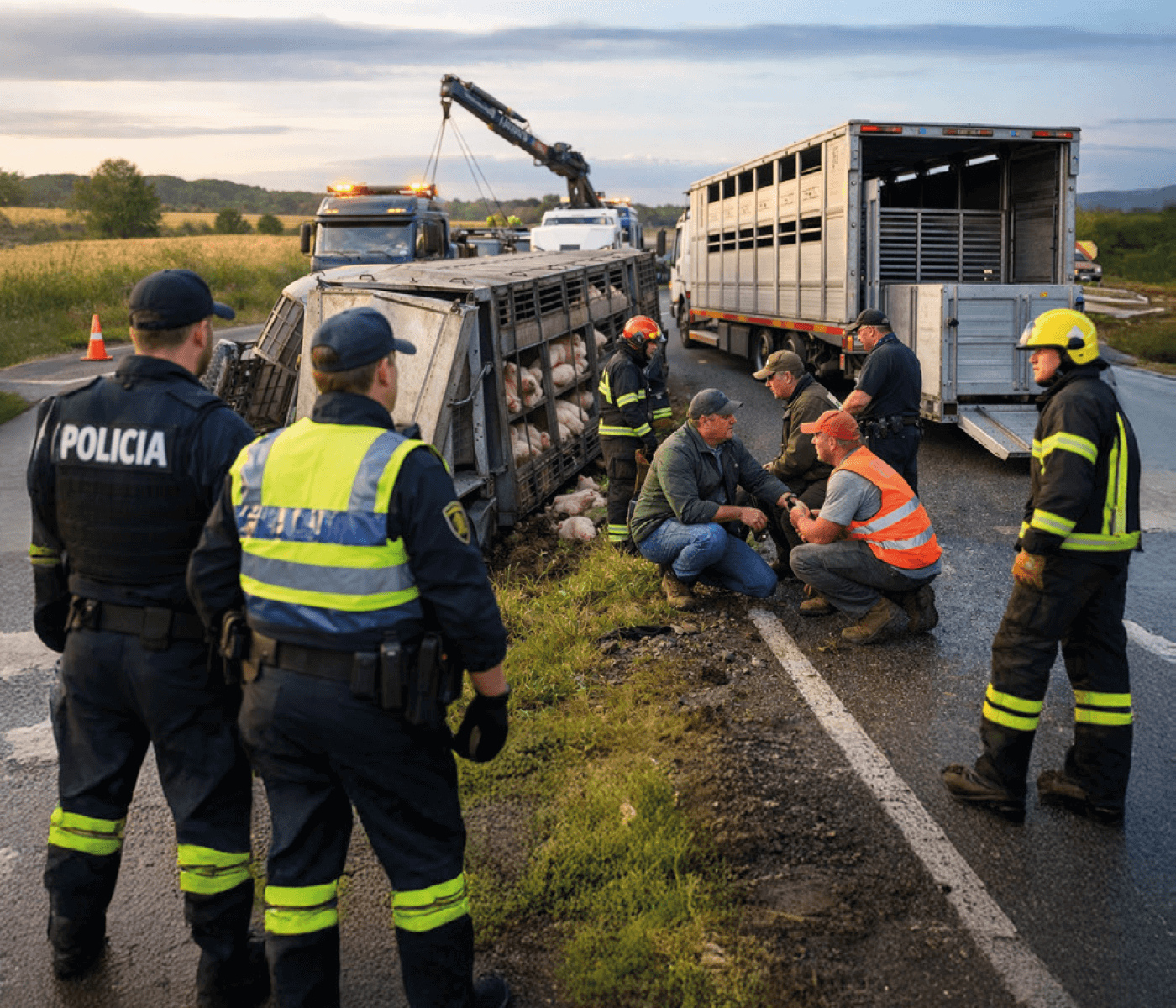

Respuesta de emergencia en accidentes con transporte porcino: la experiencia danesa

Cecilie Kobek-Kjeldager Kirstin Dahl-Pedersen Mette S. Herskin

Microbiota intestinal en el cerdo: de la taxonomía a la función en producción porcina

Eduard de la Torre Candán

Energía neta y crecimiento porcino: claves para una mejor predicción

Gabriela Martínez

La apuesta ganadora de Porgaor, Grupo LANKA: el sistema de alimentación individualizada en maternidades, Materneo de Asserva

El arte de alimentar a cerdas reproductoras: inteligencia artificial al servicio de la nutrición y productividad

Gustavo Márquez Esteban Pablo Fuentes Pardo Sara Crespo Vicente

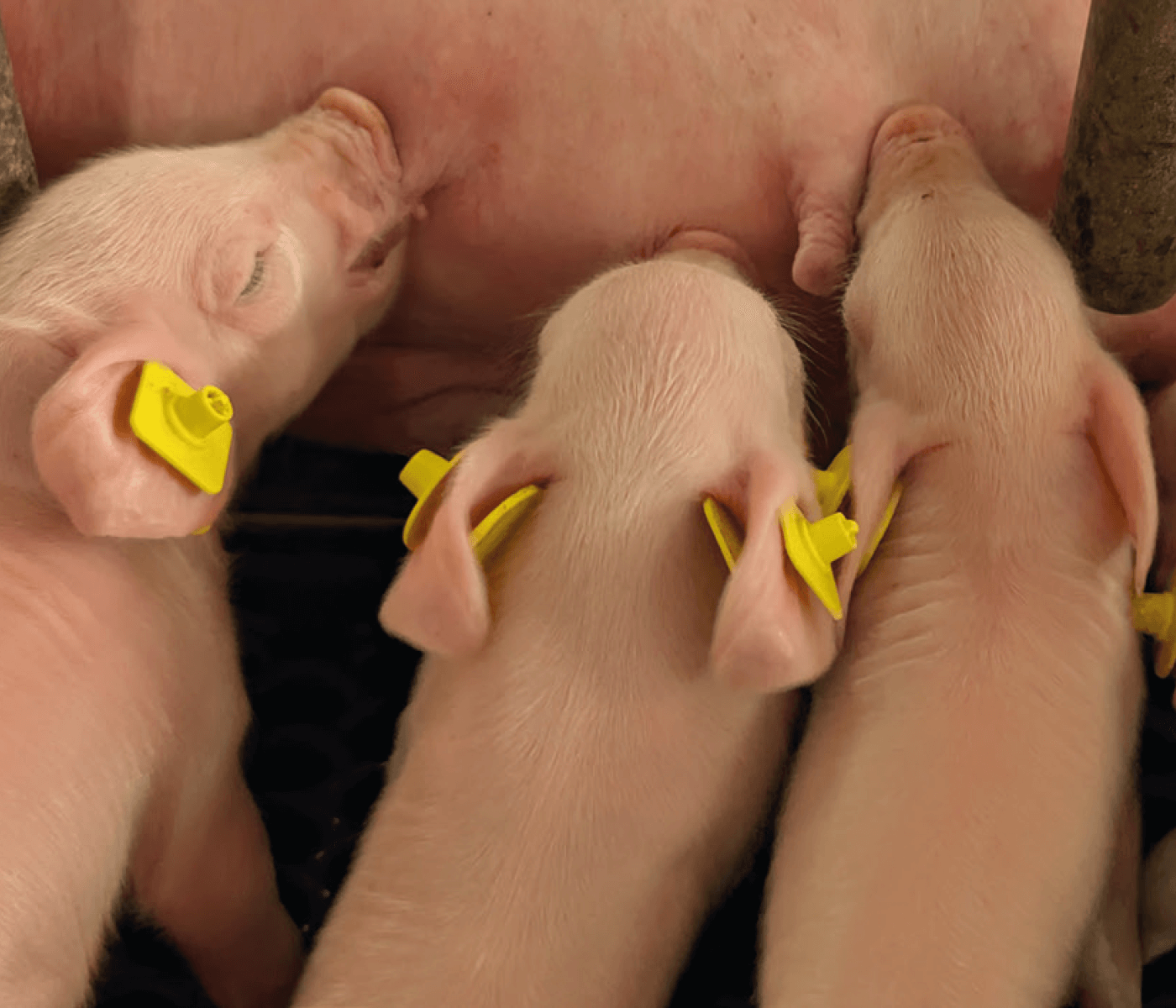

Lechones más fuertes y numerosos al destete

Estrategia nutricional active feeding en lechones destetados PRRS positivos

Alberto Morillo Alujas

MASTERFLY® BAIT: control eficaz y duradero de moscas

El destete como punto clave de la productividad: puntos críticos a tener en cuenta

Anabel Fernández Bravo Andrea Martínez Martínez Elena Goyena Salgado Emilio José Ruiz Fernández Francisco Frances Diaz José Manuel Pinto Carrasco Manuel Toledo Castillo Simón García Legaz

Medidas para el control de la cepa Rosalía de PRRS

Gestionar la incertidumbre cuando el miedo entra en la granja

Laura Pérez Sala

Bioseguridad y control: estrategias para afrontar el PRRS y PPA en un escenario de riesgo

Bioseguridad aplicada frente a Peste Porcina Africana: protocolos clave en granja, logística y control externo

David García Páez