PM-ES-20-0017

8 de enero de 2020 Mercados muy expectantes tras el parón Navideño PM-ES-20-0017 Iniciamos un año nuevo en el calendario con máximas expectativas en el desarrollo de las tendencias de precios de las materias primas. Son varias las incógnitas que se deben despejar y que van a afectar a los movimientos de precios: […]

8 de enero de 2020

Mercados muy expectantes tras el parón Navideño

PM-ES-20-0017

Iniciamos un año nuevo en el calendario con máximas expectativas en el desarrollo de las tendencias de precios de las materias primas.

Son varias las incógnitas que se deben despejar y que van a afectar a los movimientos de precios:

![]() El desarrollo de los acuerdos en la guerra comercial USA-China, los cuales dependen, en gran medida, de las próximas compras a realizar por China hacia Estados Unidos, sobre todo para Trigo y Soja.

El desarrollo de los acuerdos en la guerra comercial USA-China, los cuales dependen, en gran medida, de las próximas compras a realizar por China hacia Estados Unidos, sobre todo para Trigo y Soja.

![]() Cambio de gobierno en Argentina, que aplica aranceles superiores a la exportación de sus productos.

Cambio de gobierno en Argentina, que aplica aranceles superiores a la exportación de sus productos.

![]() Situación de conflicto entre EEUU e Iran.

Situación de conflicto entre EEUU e Iran.

![]() Barril de petróleo y aceites vegetales fuertemente al alza.

Barril de petróleo y aceites vegetales fuertemente al alza.

![]() Tendencia del cambio de moneda USD/EUR para los reemplazos en los productos de importación para Europa.

Tendencia del cambio de moneda USD/EUR para los reemplazos en los productos de importación para Europa.

![]() Desarrollo del clima en los próximos 3 meses en Sudamérica, sobre todo para Soja.

Desarrollo del clima en los próximos 3 meses en Sudamérica, sobre todo para Soja.

![]() Impacto final y posible recuperación de la cabaña porcina en China tras el negativo desarrollo de la peste africana.

Impacto final y posible recuperación de la cabaña porcina en China tras el negativo desarrollo de la peste africana.

![]() Transición en EU para la salida de Reino Unido de la Unión.

Transición en EU para la salida de Reino Unido de la Unión.

![]() Retención de venta en los países Exportadores, provocando un diferencial importante en España en precio de reposición de algunos productos.

Retención de venta en los países Exportadores, provocando un diferencial importante en España en precio de reposición de algunos productos.

![]() En España, situación de posiciones de compra por parte de la fabricación especialmente cortas en algunas zonas y productos.

En España, situación de posiciones de compra por parte de la fabricación especialmente cortas en algunas zonas y productos.

![]() Precios de reemplazo en puertos bastante por encima de la reventa de posiciones anteriores.

Precios de reemplazo en puertos bastante por encima de la reventa de posiciones anteriores.

En cuanto a la guerra comercial entre China y USA, ampliamos que tienen un principio de acuerdo confirmado, en el cual han eliminado el incremento de aranceles previsto para el pasado diciembre y China se ha comprometido a comprar entre 40 y 50 millones de dólares anuales en productos estadounidenses, aunque de momento se desconoce el volumen de Soja que van a comprar.

En cuanto a la guerra comercial entre China y USA, ampliamos que tienen un principio de acuerdo confirmado, en el cual han eliminado el incremento de aranceles previsto para el pasado diciembre y China se ha comprometido a comprar entre 40 y 50 millones de dólares anuales en productos estadounidenses, aunque de momento se desconoce el volumen de Soja que van a comprar.

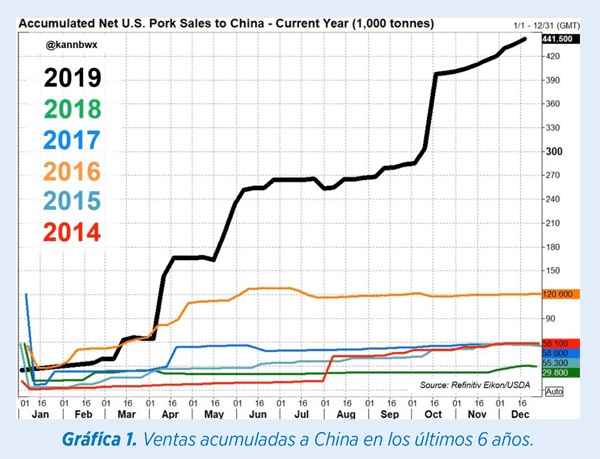

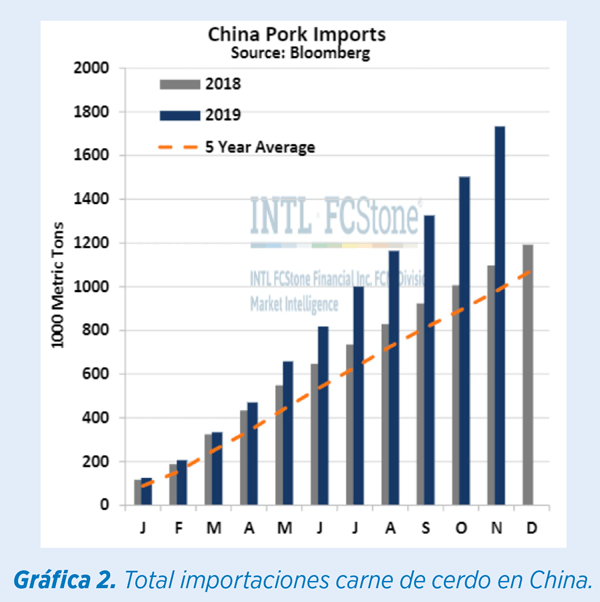

De momento las ventas de carne de cerdo desde EEUU a China continúan en volúmenes récord.

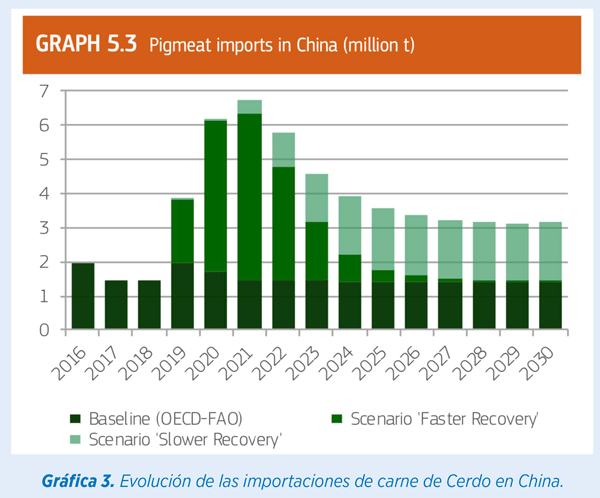

Según las estimaciones de la FAO, estamos en los dos años en los que alcanzaremos máximos de importación de carne de Cerdo en China, consecuencia de los efectos de la PPA.

Según las estimaciones de la FAO, estamos en los dos años en los que alcanzaremos máximos de importación de carne de Cerdo en China, consecuencia de los efectos de la PPA.

Lo más destacado en estos momentos es la diferencia de precios de reemplazo en la Península Ibérica de los cereales de importación. Mientras los trigos se ofrecen en torno a los 211 €/tm para enero/mayo en puertos grandes, tenemos el Maíz en 182 €/tm (-30 €/tm) y Cebadas en 190 €/tm.

![]() Quizá este escenario se encuentre en máximos de spread de precios sobre todo entre Trigos y Cebadas, así como Trigos y Maíces.

Quizá este escenario se encuentre en máximos de spread de precios sobre todo entre Trigos y Cebadas, así como Trigos y Maíces.

![]() Ya hemos comentado anteriormente que los balances de producción en la presente campaña han reducido stock de maíz y aumentado el de trigo y cebada del año anterior, por ello, entendemos que el diferencial se va a reducir. Seguramente no se produzca en los meses de enero y febrero, pero sí puede comenzar una evolución a lo largo del mes de marzo.

Ya hemos comentado anteriormente que los balances de producción en la presente campaña han reducido stock de maíz y aumentado el de trigo y cebada del año anterior, por ello, entendemos que el diferencial se va a reducir. Seguramente no se produzca en los meses de enero y febrero, pero sí puede comenzar una evolución a lo largo del mes de marzo.

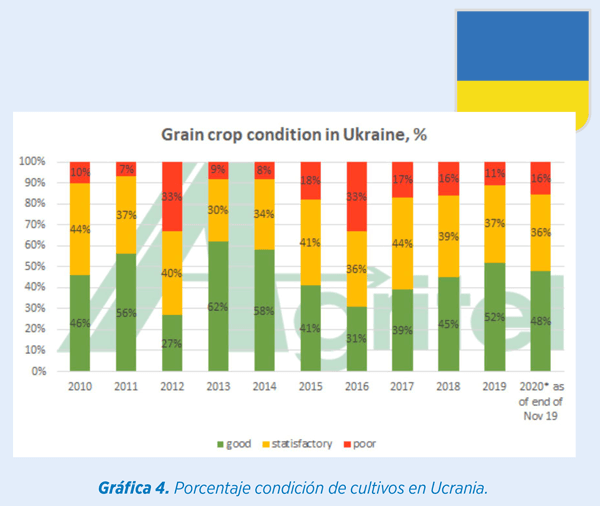

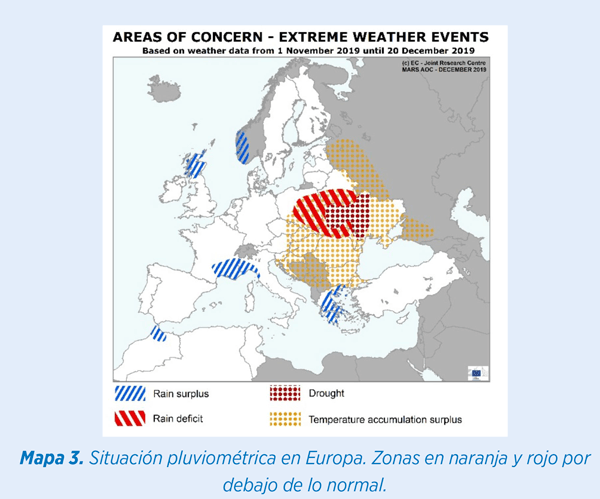

![]() Las condiciones climatológicas otoñales en Este de Europa están provocando una situación de fortaleza para el precio de Maices y Trigos.

Las condiciones climatológicas otoñales en Este de Europa están provocando una situación de fortaleza para el precio de Maices y Trigos.

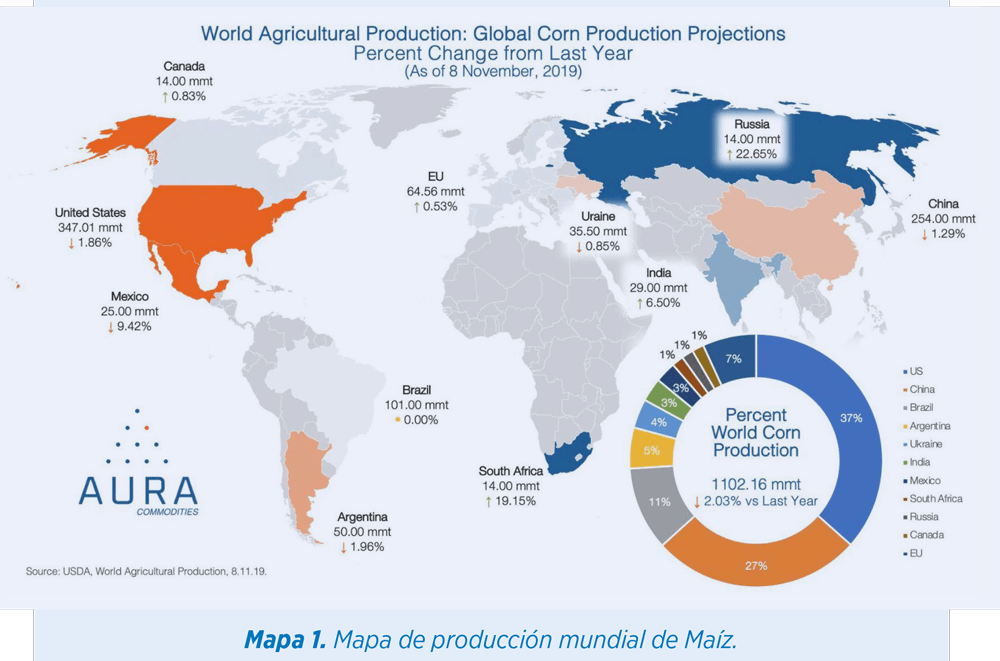

La menor producción mundial comienza a demostrar que los precios del inicio de la campaña fueron demasiado agresivos. La demanda es muy alta, así como las posiciones compradas para largos plazos en puertos españoles. Cierto es que el mayor volumen en Rusia está manteniendo el precio claramente por debajo de Trigos y de Cebada.

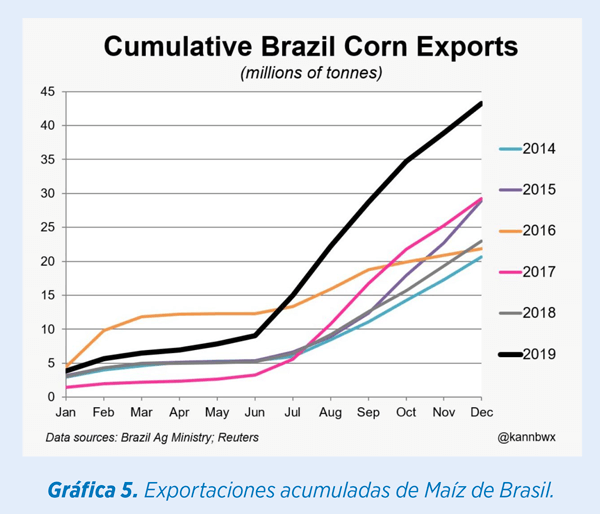

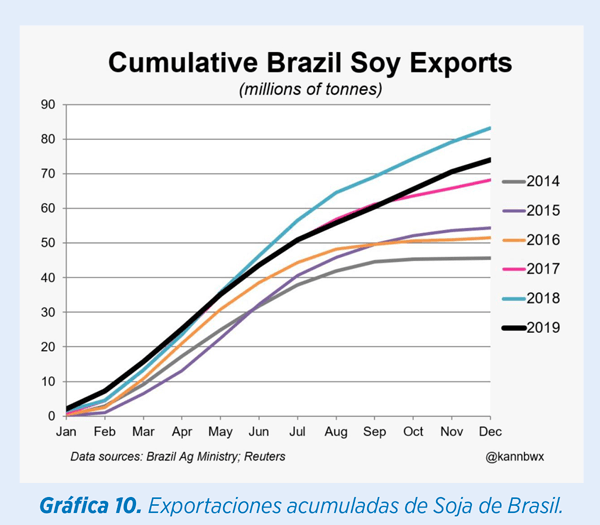

Las exportaciones de Brasil, sobre todo en el segundo semestre 2019, se encuentra en niveles máximos y su incorporación en consumos mundiales también está en máximos.

Las exportaciones de Brasil, sobre todo en el segundo semestre 2019, se encuentra en niveles máximos y su incorporación en consumos mundiales también está en máximos.

Los precios de momento no pueden cambiar su tendencia alcista ahora que finaliza la presión europea de la cosecha y, sobre todo, mientras los Trigos y Cebadas continúen fuertes en sus cotizaciones.

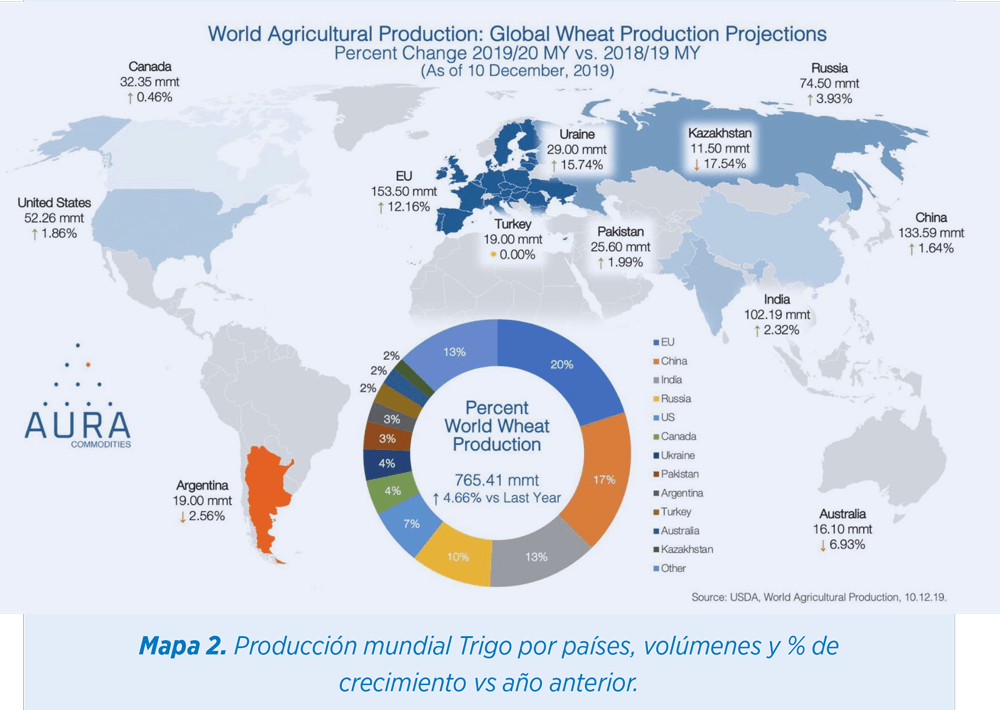

El balance de Trigo tras la producción de la presente campaña asciende a 765,4 millones de tm, como vemos en el mapa, un 4,66% superior al de la anterior cosecha.

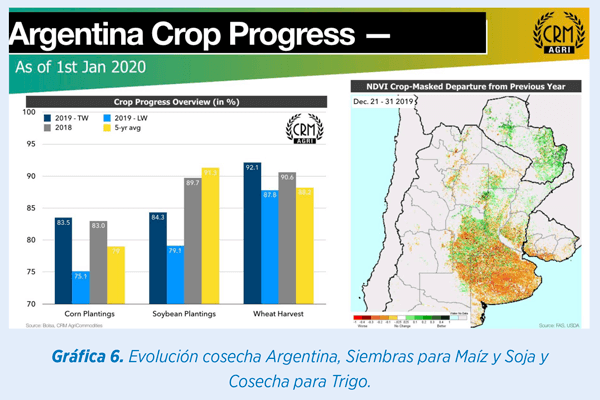

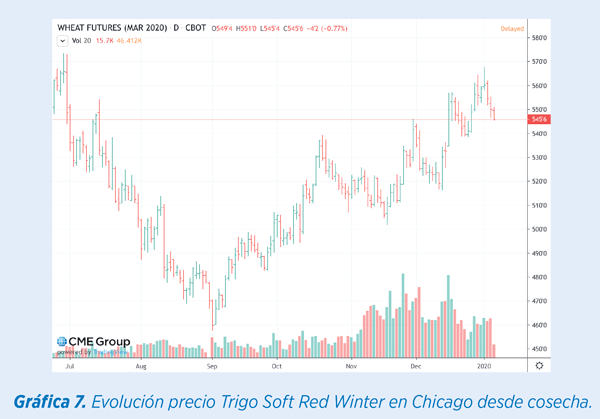

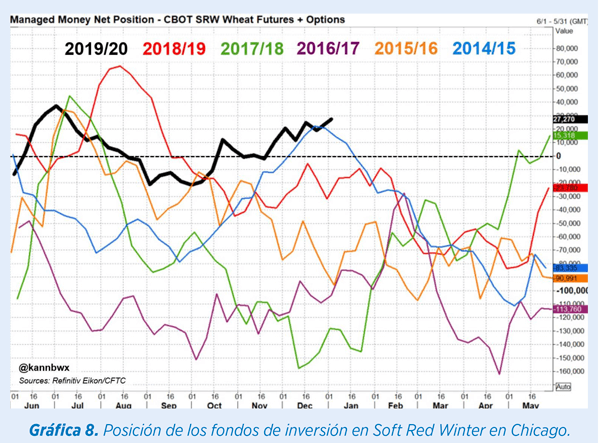

Las noticias climatológicas durante el mes de diciembre no han sido positivas, especialmente en Argentina (exceso de calor previo a la cosecha) y Este de Europa, donde la ausencia de lluvias de otoño provoca retrasos en las siembras o situaciones de estrés hídrico. No es el momento más crítico para la planta, pero en cualquier caso es un dato negativo. Ello ha provocado retenciones de venta, así como subida en las cotizaciones del precio en Matif y Chicago.

Continúan llegando cotizaciones de Cebadas con origen Gran Bretaña en barcos pequeños para el mercado peninsular, principalmente para Galicia y el sur de España, al menos hasta que se dibuje la salida de Reino Unido de la Unión.

Continúan llegando cotizaciones de Cebadas con origen Gran Bretaña en barcos pequeños para el mercado peninsular, principalmente para Galicia y el sur de España, al menos hasta que se dibuje la salida de Reino Unido de la Unión.

![]() La mercancía nacional ha subido sus cotizaciones en origen, pero sigue siendo un cereal con un precio interesante para las fórmulas de pienso, sobre todo en las plantas de produccion del interior de la península. La demanda está prácticamente sin cubrir y pensamos que pueda aún tener recorrido al alza, aunque bien es cierto que con limitaciones.

La mercancía nacional ha subido sus cotizaciones en origen, pero sigue siendo un cereal con un precio interesante para las fórmulas de pienso, sobre todo en las plantas de produccion del interior de la península. La demanda está prácticamente sin cubrir y pensamos que pueda aún tener recorrido al alza, aunque bien es cierto que con limitaciones.

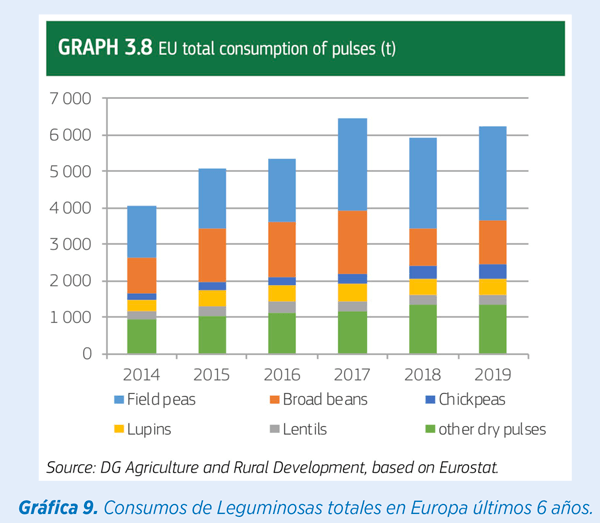

Resaltamos la elevada incorporación de leguminosas en las fórmulas de alimentacion animal en los últimos tres años en Europa. Hemos visto inclusión de guisantes con mucha regularidad, incluso lentejas en el interior el presente año.

![]() Soja

Soja

La subida de aranceles en Argentina tras el cambio de gobierno ha tenido un impacto inmediato en las bases que se aplican en el precio en destino en nuestro país.

La subida de aranceles en Argentina tras el cambio de gobierno ha tenido un impacto inmediato en las bases que se aplican en el precio en destino en nuestro país.

El clima en Sudamérica, que debemos vigilar especialmente, de momento no tiene impacto en las estimaciones de cosechas. En concreto, en Brasil tenemos disparidad en las últimas estimaciones entre las diferentes casas privadas, situando la cosecha entre 121 y 125 millones de tm.

El clima en Sudamérica, que debemos vigilar especialmente, de momento no tiene impacto en las estimaciones de cosechas. En concreto, en Brasil tenemos disparidad en las últimas estimaciones entre las diferentes casas privadas, situando la cosecha entre 121 y 125 millones de tm.

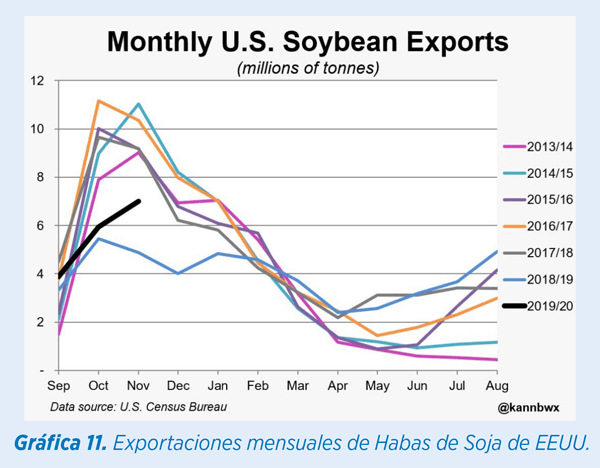

Como vemos en los siguientes gráficos, la situación entre USA y China se refleja también en que esta campaña están algo más alineados comercialmente que el año pasado, la exportación global desde Brasil es inferior y algo mayor desde Estados Unidos.

![]() Colza

Colza

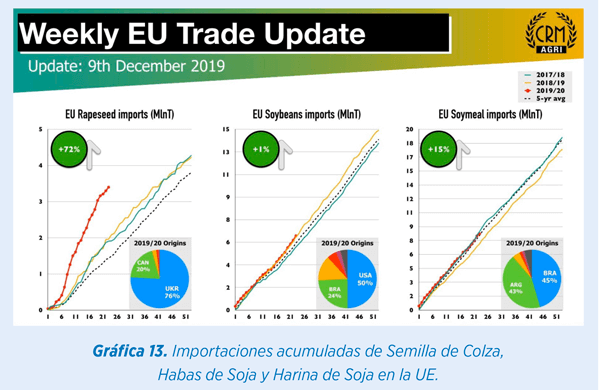

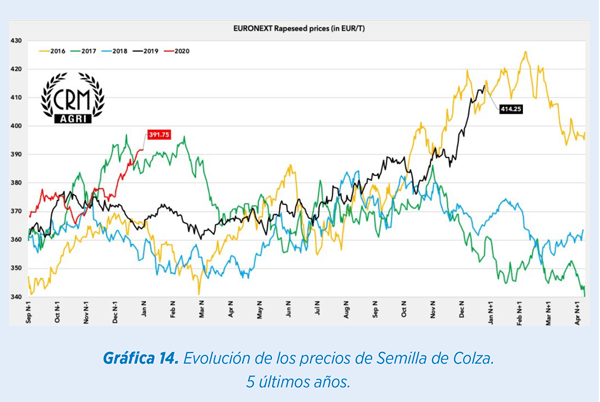

Las buenas cosechas fuera de la UE, tanto en Canadá como en Rusia, junto con la subida de precios de los aceites, han estimulado la importación de Semilla de Colza, que permitirá una buena disponiblidad de harina en los próximos meses.

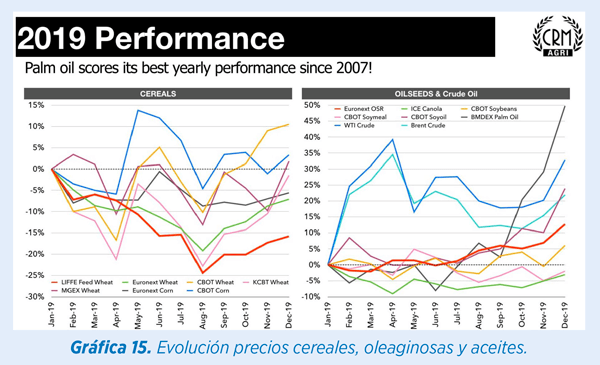

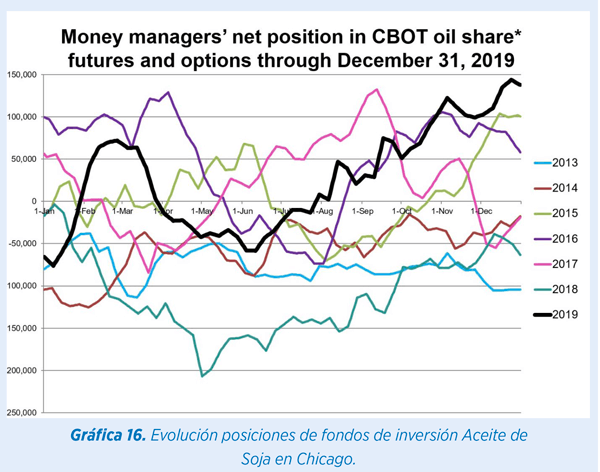

Soportado por la situación de conflicto prebélico entre USA e Iran, y como tradicionalmente sucede en estos casos, los precios de las materias primas energéticas cotizan al alza, además con fondos de inversión largos en las posiciones. Tenemos petróleo y aceites directamente afectados por ello.

![]() En los gráficos anexos podemos ver la fuerte subida desde agosto en la mayoría de los productos y en especial el Aceite de Palma.

En los gráficos anexos podemos ver la fuerte subida desde agosto en la mayoría de los productos y en especial el Aceite de Palma.

![]() Maíz

Maíz

Ha llegado la subida que anunciabamos en el informe anterior situándose en Maíz en torno a 180 €/tm para disponible en puertos peninsulares, mismo precio para zona León y 182/3 €/tm para salidas de Extremadura y Andalucía.

Ha llegado la subida que anunciabamos en el informe anterior situándose en Maíz en torno a 180 €/tm para disponible en puertos peninsulares, mismo precio para zona León y 182/3 €/tm para salidas de Extremadura y Andalucía.

No estimamos subidas muy fuertes a lo largo de este mes, pero puede aún tener 2/3 €/tm de recorrido al alza entre febrero y abril. La reposición internacional para dicho período se situa en 183 €/tm mínimo en puertos.

![]() Trigo

Trigo

Se ha notado una subida en el interior y puertos con respecto a primeros de diciembre, entre 5/7 €/tm, situándose hoy en 195/6 €/tm salida zona Duero y 212 €/ tm puertos grandes para operar enero/mayo. Quizá haya algunas reventas que irán siendo puntuales por debajo de estos precios. De momento, en enero y febrero, ante las escasas posiciones compradas, los operadores van a ejecutar compras contra el mercado interior, subiendo a mayores al menos 4/6 €/tm los precios citados. Esta situación se prolongará hasta marzo, ya que entendemos que no deberían ser muy sostenibles con los excedentes que vamos a tener en balances con la presente campaña, y los precios deban bajar de marzo a mayo buscando nuevas cosechas.

Se ha notado una subida en el interior y puertos con respecto a primeros de diciembre, entre 5/7 €/tm, situándose hoy en 195/6 €/tm salida zona Duero y 212 €/ tm puertos grandes para operar enero/mayo. Quizá haya algunas reventas que irán siendo puntuales por debajo de estos precios. De momento, en enero y febrero, ante las escasas posiciones compradas, los operadores van a ejecutar compras contra el mercado interior, subiendo a mayores al menos 4/6 €/tm los precios citados. Esta situación se prolongará hasta marzo, ya que entendemos que no deberían ser muy sostenibles con los excedentes que vamos a tener en balances con la presente campaña, y los precios deban bajar de marzo a mayo buscando nuevas cosechas.

No debería haber más noticias negativas en cuanto al clima en este período.

![]() Cebada

Cebada

También se están notando subidas en los precios de la Cebada nacional, aunque muy por debajo de la reposición de mercancía en puertos. Quizá por la cantidad de cebada aun disponible en almacenes peninsulares, parece tenga menor fuerza que los Trigos en dicha subida, pero sin duda en el corto plazo acompañarán, debido a la fuerza que tiene la subida del Trigo. Pensamos que la demanda está por cubrir a partir de feb/mar y que los precios durante enero y febrero puedan subir un poco más 5/6 €/tm en las zonas originadoras.

También se están notando subidas en los precios de la Cebada nacional, aunque muy por debajo de la reposición de mercancía en puertos. Quizá por la cantidad de cebada aun disponible en almacenes peninsulares, parece tenga menor fuerza que los Trigos en dicha subida, pero sin duda en el corto plazo acompañarán, debido a la fuerza que tiene la subida del Trigo. Pensamos que la demanda está por cubrir a partir de feb/mar y que los precios durante enero y febrero puedan subir un poco más 5/6 €/tm en las zonas originadoras.

![]() Soja

Soja

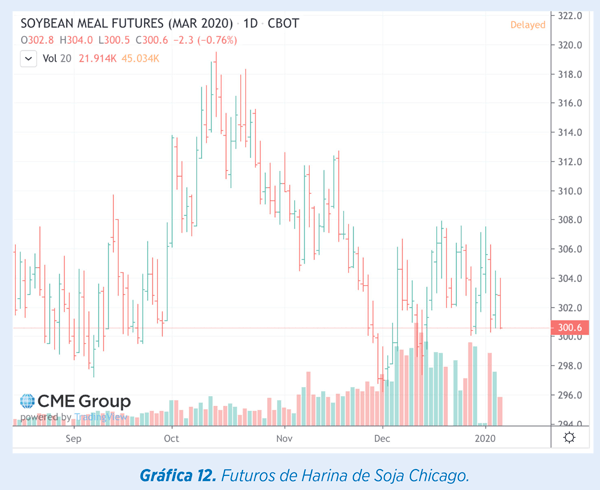

Estabilidad, en principio, en los precios de las Harinas de Soja. De momento, salvo noticias negativas con respecto al clima en Argentina o Brasil, no esperamos grandes fluctuaciones.

Estabilidad, en principio, en los precios de las Harinas de Soja. De momento, salvo noticias negativas con respecto al clima en Argentina o Brasil, no esperamos grandes fluctuaciones.

![]() Otras proteínas

Otras proteínas

Altos los precios relativos de proteínas sustitutivas a la Soja. Las colzas están entre 235 y 240 €/tm en puertos peninsulares. Los DDG´s de maíz, dependiendo de calidades, entre los 232 y los 240 € orígenes. Han subido también las Harinas de Girasol en el interior y sobre todo las harinas de Palmiste, las cuales se van, con precios de reemplazo, por encima de los 180 €/tm, ya bastante fuera de su interés en fórmulas. Pensamos que todos ellos deban bajar algo a lo largo del próximo trimestre.

Altos los precios relativos de proteínas sustitutivas a la Soja. Las colzas están entre 235 y 240 €/tm en puertos peninsulares. Los DDG´s de maíz, dependiendo de calidades, entre los 232 y los 240 € orígenes. Han subido también las Harinas de Girasol en el interior y sobre todo las harinas de Palmiste, las cuales se van, con precios de reemplazo, por encima de los 180 €/tm, ya bastante fuera de su interés en fórmulas. Pensamos que todos ellos deban bajar algo a lo largo del próximo trimestre.

![]() Salvados de Trigo

Salvados de Trigo

Ha consolidado la subida entre noviembre y diciembre del pasado año, estabilizando precios en enero, pero la tendencia para febrero debería ser algo bajista y las negociaciones de cara a marzo serán también a la baja. La demanda bajará a partir de finales de enero.

Ha consolidado la subida entre noviembre y diciembre del pasado año, estabilizando precios en enero, pero la tendencia para febrero debería ser algo bajista y las negociaciones de cara a marzo serán también a la baja. La demanda bajará a partir de finales de enero.

![]() Otras fibras

Otras fibras

El resto de los productos fibrosos están bastante estables, excepto la cascarilla de Soja, la cual se opera en torno a los 173 €/tm en puertos tras el cambio comentado en Argentina.

Fuentes de Información: FAO, Aura Commodities, USDA, FC Stone, Monitoring Agricultural Resources, Reuters, CRM Agri, Investing.com, CME Group, y Eurotrade Agrícola.

PM-ES-20-0017

Elanco y la barra diagonal son marcas registradas de Elanco o sus filiales

© 2020 Elanco Animal Health, Inc. o sus afiliadas.

Suscribete ahora a la revista técnica porcina

AUTORES

Cómo cuidar la salud respiratoria de los cerdos: medidas clave

Alejandro Cid González Ana I. Pastor Calonge César B. Gutiérrez Martín Mario Delgado García Óscar Mencía-Ares Sonia Martínez Martínez

2026: consolidar fortalezas para avanzar con firmeza

Respuesta de emergencia en accidentes con transporte porcino: la experiencia danesa

Cecilie Kobek-Kjeldager Kirstin Dahl-Pedersen Mette S. Herskin

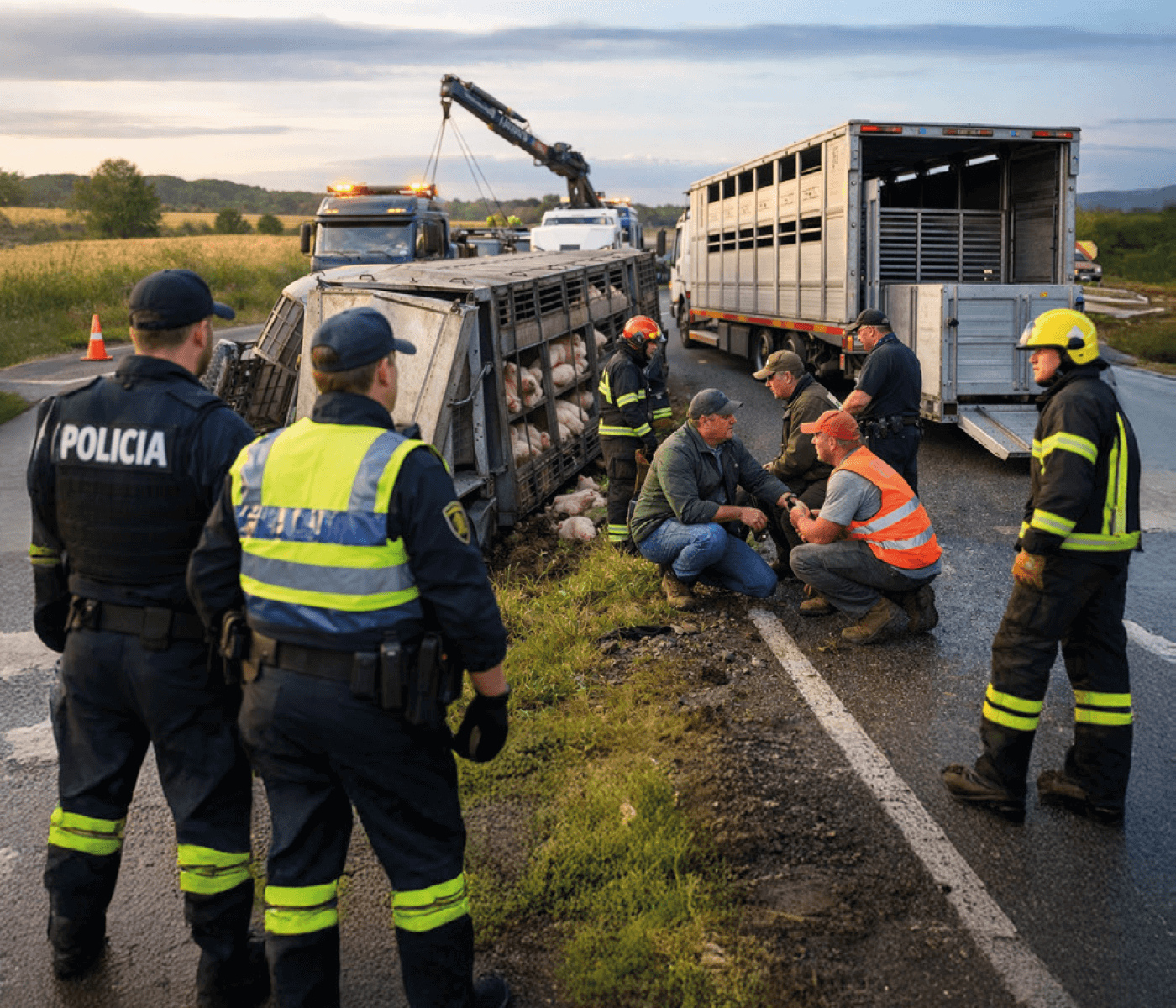

Microbiota intestinal en el cerdo: de la taxonomía a la función en producción porcina

Eduard de la Torre Candán

Energía neta y crecimiento porcino: claves para una mejor predicción

Gabriela Martínez

La apuesta ganadora de Porgaor, Grupo LANKA: el sistema de alimentación individualizada en maternidades, Materneo de Asserva

El arte de alimentar a cerdas reproductoras: inteligencia artificial al servicio de la nutrición y productividad

Gustavo Márquez Esteban Pablo Fuentes Pardo Sara Crespo Vicente

Lechones más fuertes y numerosos al destete

Estrategia nutricional active feeding en lechones destetados PRRS positivos

Alberto Morillo Alujas

MASTERFLY® BAIT: control eficaz y duradero de moscas

El destete como punto clave de la productividad: puntos críticos a tener en cuenta

Anabel Fernández Bravo Andrea Martínez Martínez Elena Goyena Salgado Emilio José Ruiz Fernández Francisco Frances Diaz José Manuel Pinto Carrasco Manuel Toledo Castillo Simón García Legaz

Medidas para el control de la cepa Rosalía de PRRS

Gestionar la incertidumbre cuando el miedo entra en la granja

Laura Pérez Sala

Bioseguridad y control: estrategias para afrontar el PRRS y PPA en un escenario de riesgo

Bioseguridad aplicada frente a Peste Porcina Africana: protocolos clave en granja, logística y control externo

David García Páez