INDICADORES

Continuamos inmersos en una crisis de precios de materias primas, no solo las de alimentación, sino también metales, gas, petróleo y energía.

Continuamos inmersos en la crisis global relativa a los precios de las materias primas, no solo las de alimentación, las cuales monitorizamos continuamente en nuestro informe, sino también los de Metales, Softs, Gas, Petróleo y Energía.

La carestía de algunos Metales lleva a precios récord en alguno de ellos. Por su parte, los precios de los minerales afectan a los fertilizantes de manera extrema.

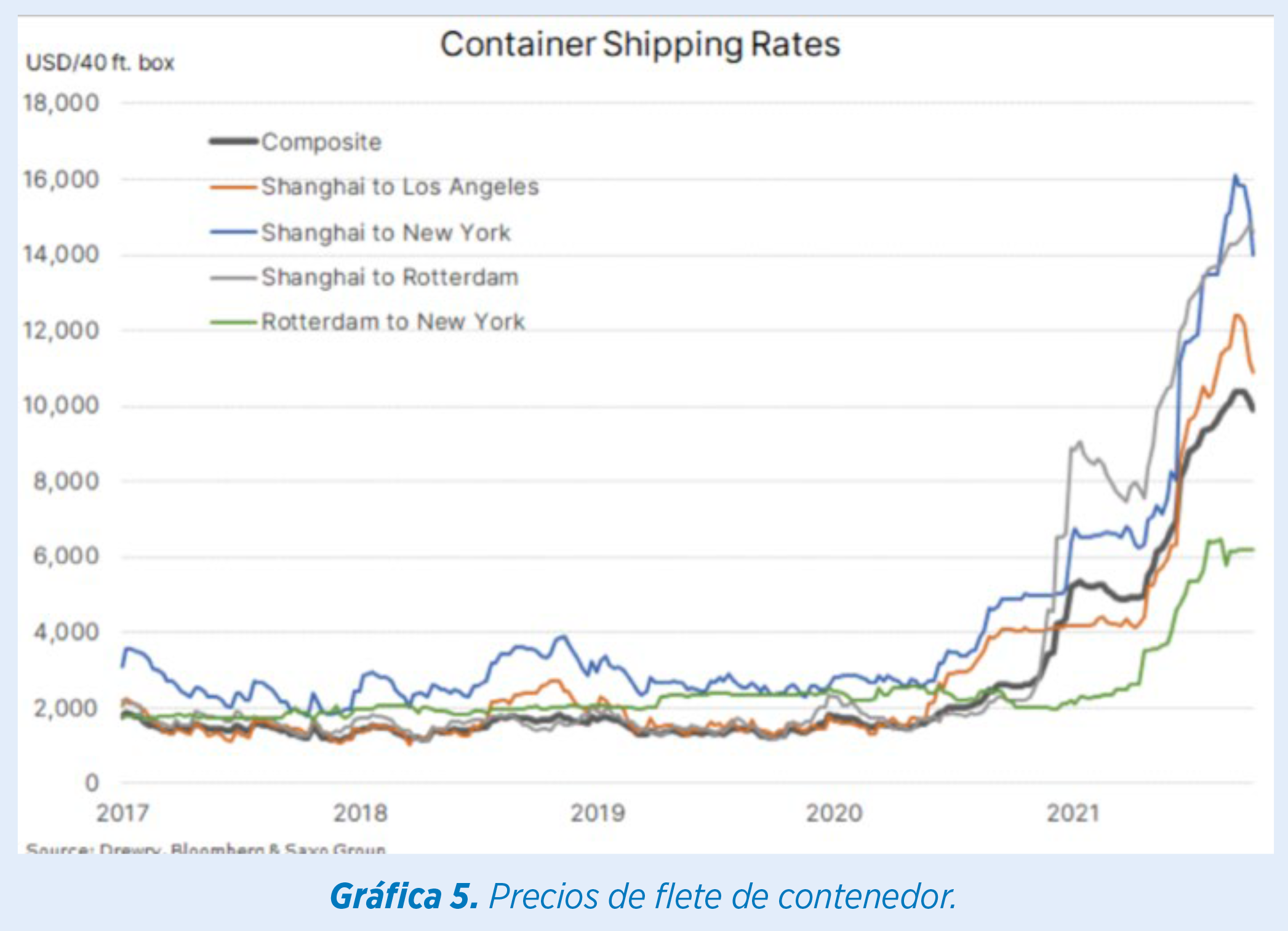

Lejos de resolverse el problema, parece que continúa agravándose. El mundo se encuentra descolocado con los flujos de transporte cambiados y un desequilibrio total de contenedores disponibles, por lo que el impacto en el coste de transporte se trasladará a toda la cadena de suministro.

En este entorno, algunas industrias tecnológicas se ven, incluso, obligadas a parar su actividad por falta de componentes debido a estos problemas logísticos.

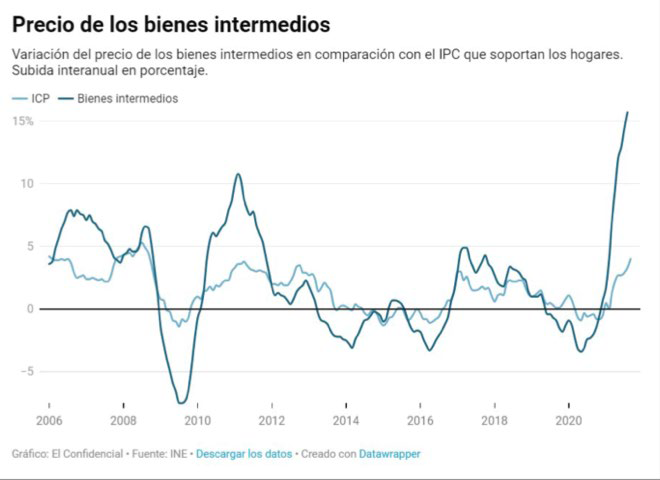

El precio de los bienes intermedios de la industria se dispara un 16% en un año y se duplican los registros de la anterior crisis durante la burbuja inmobiliaria.

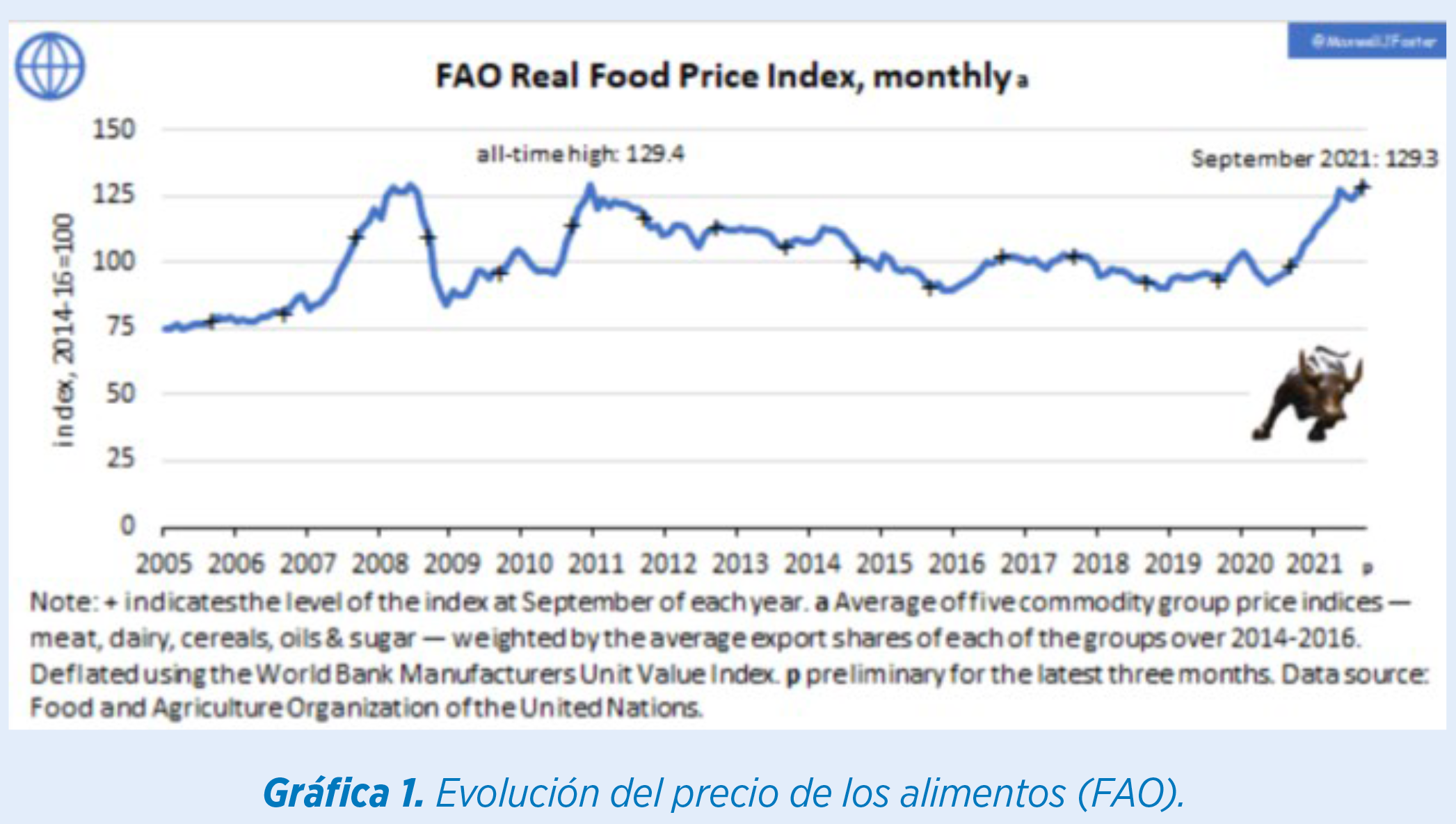

La FAO publica el indicador de precio mundial de los alimentos. Como vemos en el gráfico, superamos los niveles de las dos crisis anteriores, en 2008 y 2011.

Los fertilizantes, en algunos casos, han triplicado su valor en tan solo unos meses, lo cual, además, penalizará los costes de producción agrícola en el mundo para la próxima campaña.

Con estos precios de Fertilizantes, ¿se mantendrán las mismas calidades de los abonos?

¿Los agricultores aplicarán las cantidades recomendadas y necesarias para una producción optima?

¿El mundo sembrará productos que necesitan más o menos tratamientos y fertilizantes? ¿Más soja y menos maíz por ejemplo?

Si no tenemos un clima perfecto, ¿qué porcentaje menor de volumen de cosechas podemos tener?

INDICADORES

El PETROLEO ha superado el nivel de 80 USD por barril. En la serie histórica está lejos de los niveles más altos vistos en momentos anteriores, pero si se encuentra claramente por encima de los costes de producción, incluso de la extracción por Fractorización (el proceso más caro, alrededor de 47 USD/Barril).

Como comentábamos al principio, los precios de fletes se han disparado tras el Covid y se ha balanceado la ubicación de los contenedores en puntos de destino y no hay en origen para cargar las mercancías contratadas. Esa falta de disponibilidad obliga a pagar hasta 5/6 veces más que antes de la pandemia.

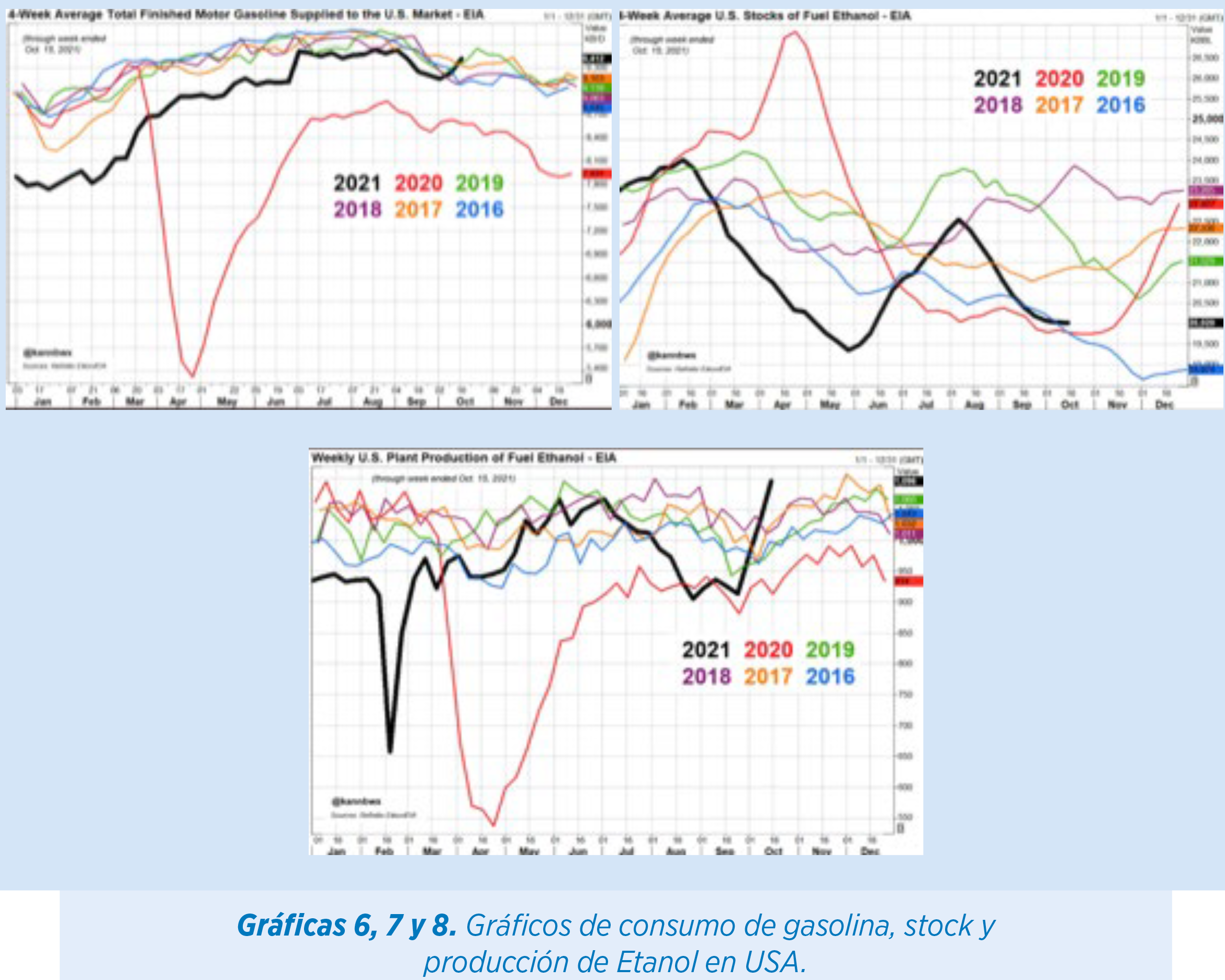

El CONSUMO DE GASOLINA continúa muy elevado y provoca mayor demanda de Etanol en USA, por ello los stocks bajan y sube de nuevo la producción. En consecuencia, la demanda sobre el maíz americano continúa alta, a niveles de 132 millones de TM. El USDA estima que se consumirán para extracción de alcohol de maíz.

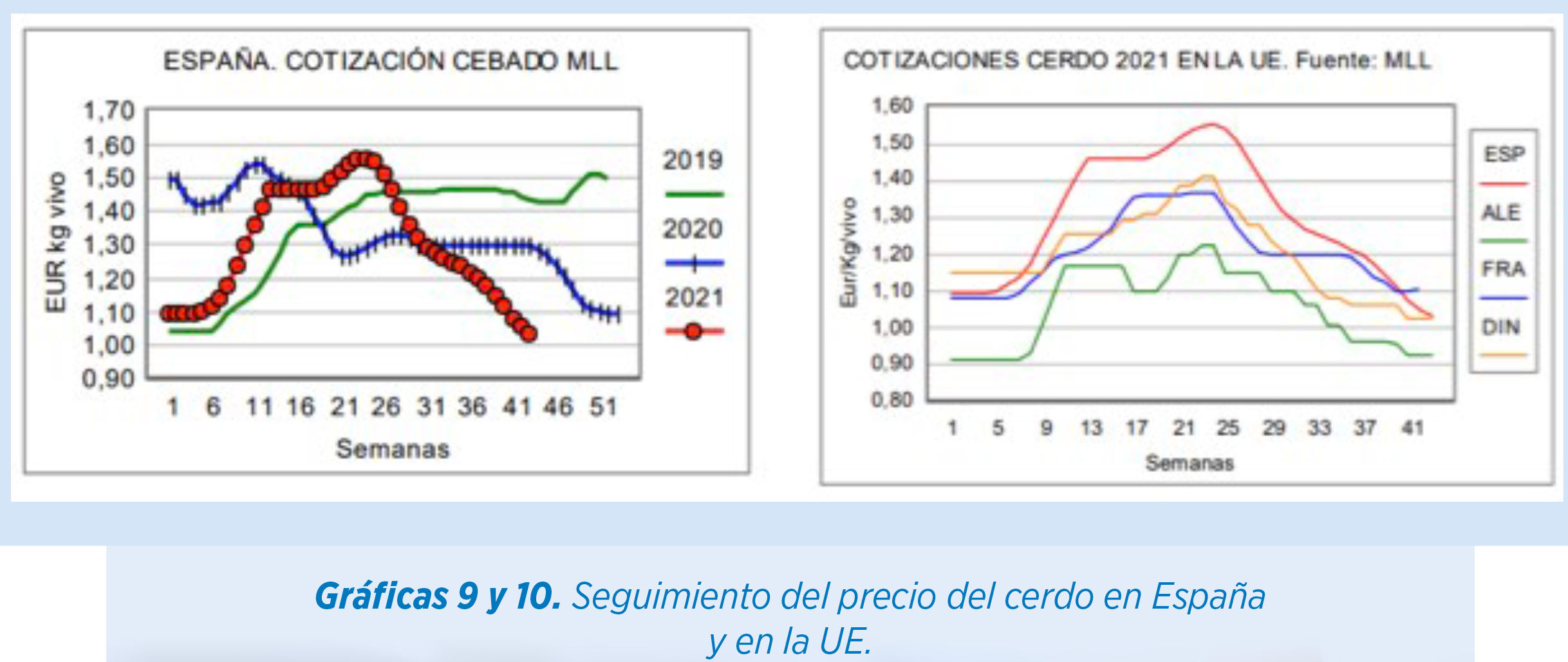

Mientras tanto, el precio de carne de Cerdo continúa bajando en España y los márgenes del productor ya son negativos en la mayoría de las especies ganaderas, por ello puede ser el momento de focalizar nuestro esfuerzo en valorar el precio de los productos y que la cadena de Distribución ayude a trasmitir dicho valor al consumidor.

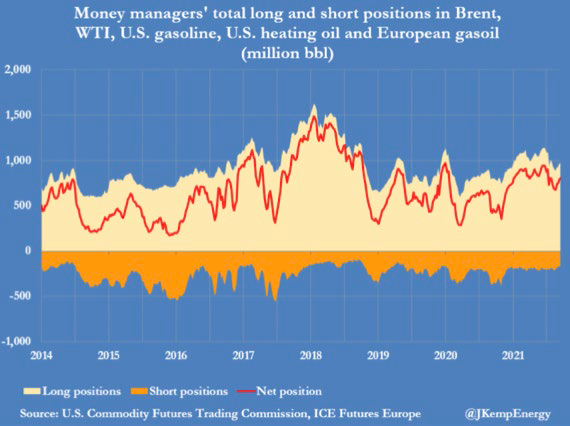

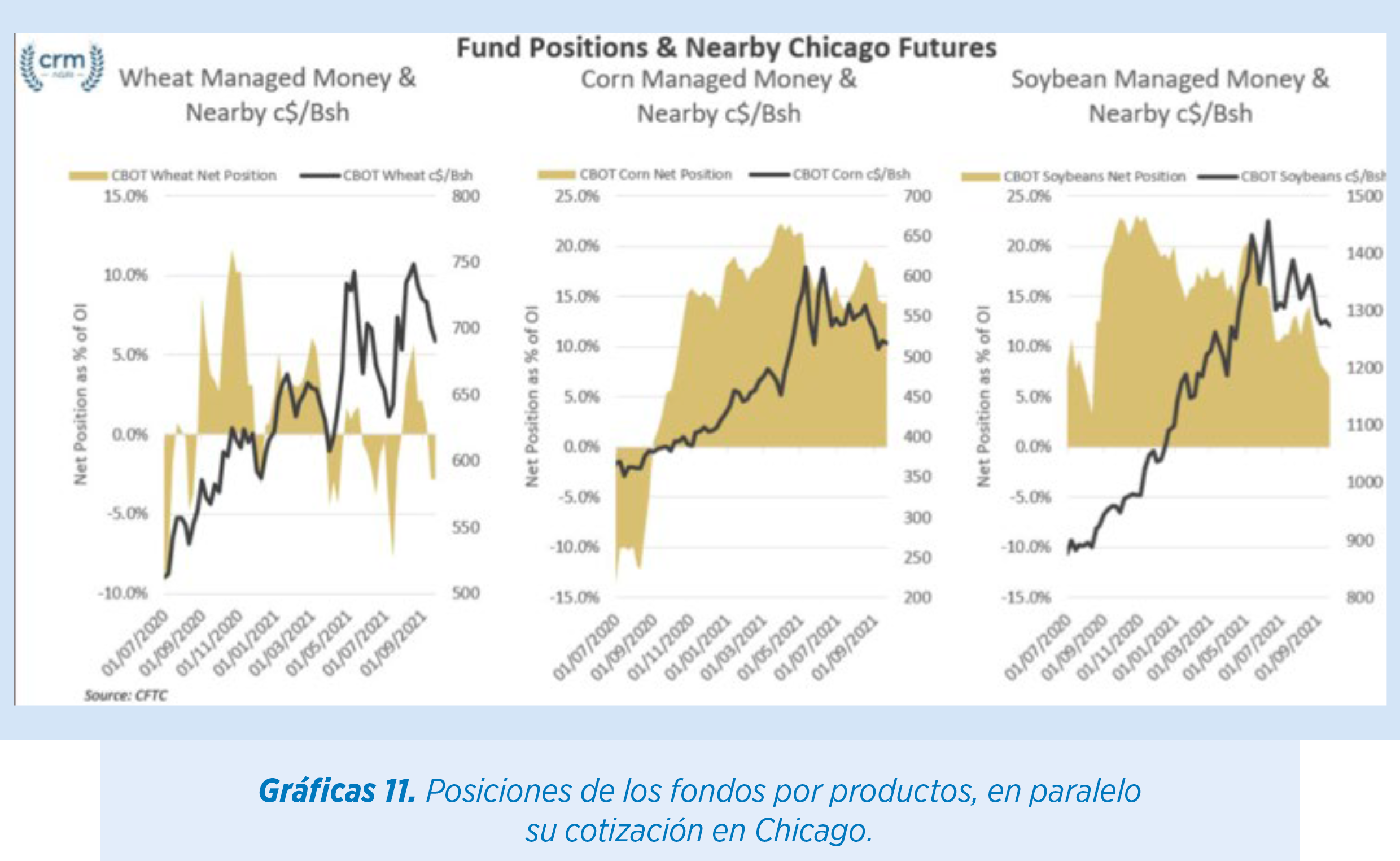

FONDOS DE INVERSIÓN

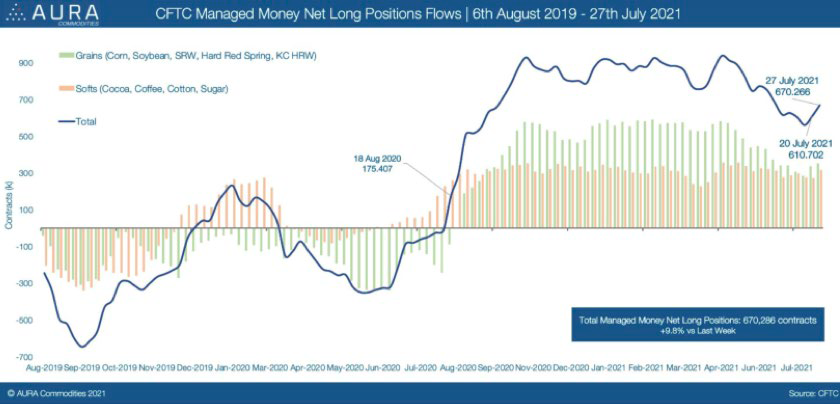

Históricamente, los fondos han mantenido posiciones largas en las energías y ahora nos encontramos en un período también largo, más de lo habitual en cereales y oleaginosas. Me pregunto si esta situación se alargará en el tiempo como sucede con las energías.

De momento, sobre todo con el maíz, los fondos continúan especialmente largos en la posición y ello suma sin duda un porcentaje de € y $ en las cotizaciones.

PRINCIPALES GRANOS MUNDIALES

TRIGO

TRIGO

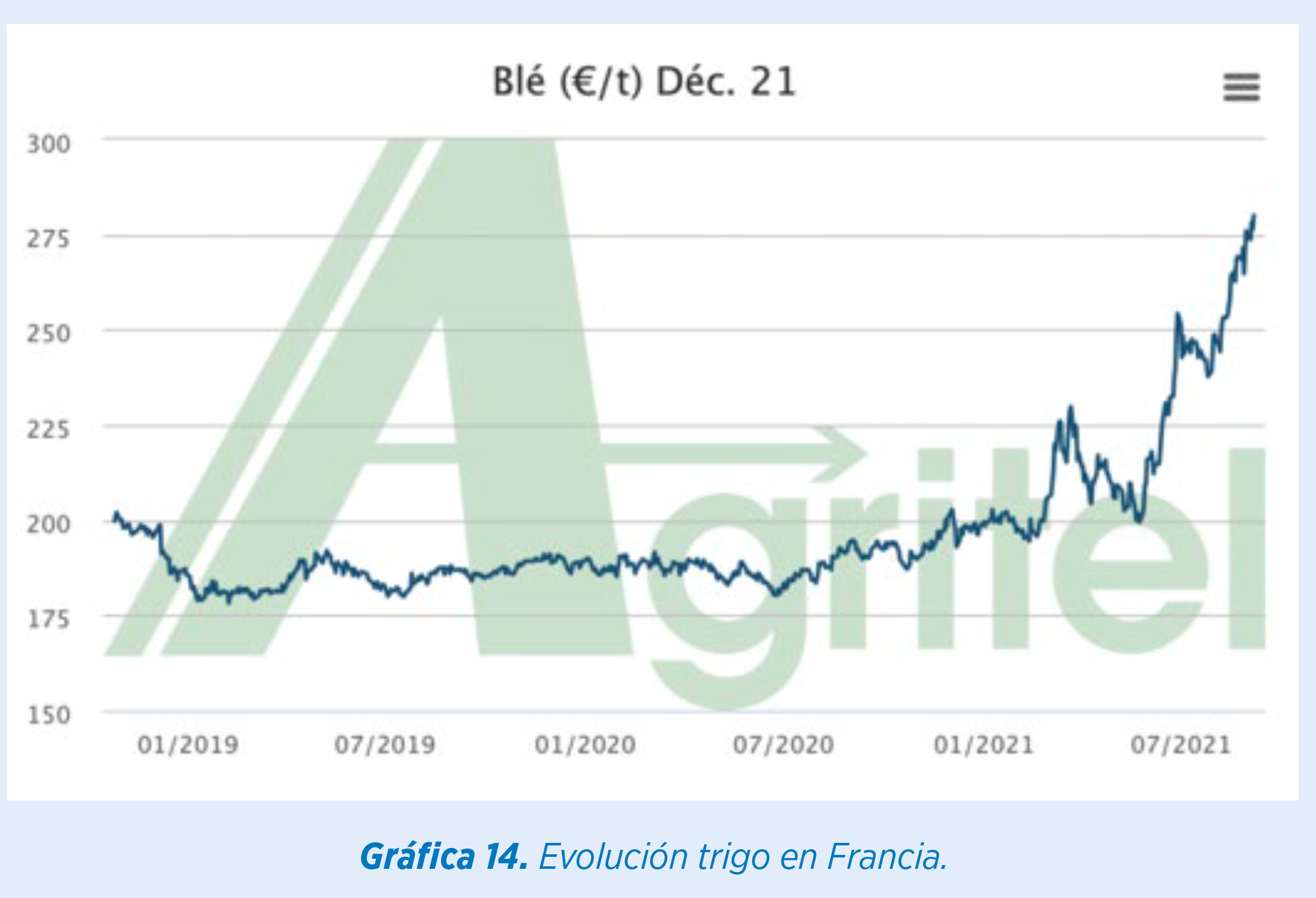

El trigo continúa siendo el cereal más complicado en el entorno mundial. Además, está arrastrando a otros cereales al alza, como es el caso del maíz, que en inicio de campaña y con un volumen interesante de producción podría incluso haber cedido en precios para buscar demanda, pero el trigo se ha anticipado con fuertes subidas.

Desde julio venimos comentando que las principales causas son las pérdidas de producción en trigos de calidad, tanto en USA para los HRS como en Canadá, así como la germinación sufrida por los trigos panaderos en Francia. Esto ha disparado las cotizaciones de esos tipos de trigo y arrastrado a los trigos pienso a precios prácticamente récord.

Desde julio venimos comentando que las principales causas son las pérdidas de producción en trigos de calidad, tanto en USA para los HRS como en Canadá, así como la germinación sufrida por los trigos panaderos en Francia. Esto ha disparado las cotizaciones de esos tipos de trigo y arrastrado a los trigos pienso a precios prácticamente récord.

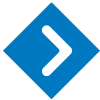

Por otro lado, Rusia ha perdido finalmente unos 10 millones de Tm por debajo de las estimaciones iniciales, quedando por debajo de 75/74 millones de tm.

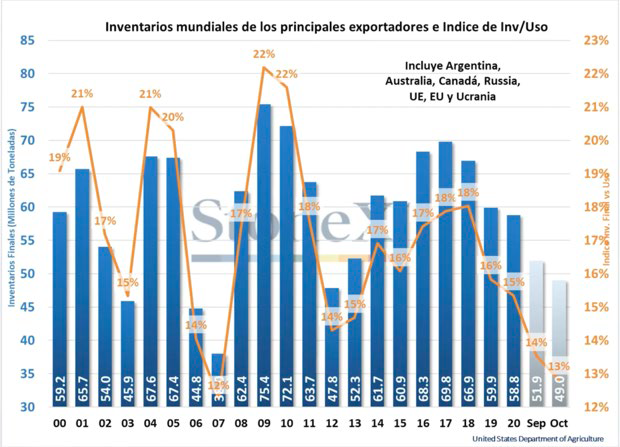

Todo ello deja un stock final de trigo en los principales países exportadores muy justo, tensionando tanto el precio.

La política arancelaria rusa continúa grabando de forma importante la competitividad del mismo en el mercado internacional, por ello su participación en la exportación en este primer semestre de la cosecha está siendo realmente limitado.

En el hemisferio sur, el excesivo calor y sequía en algunas zonas de Argentina pueden mermar en parte la cosecha y penalizar las necesidades. Australia sí mantiene las producciones estimadas.

Los precios internacionales en bolsa han ido subiendo y se sitúan muy cerca de los máximos históricos vistos en 2007 o 2011.

En puertos grandes peninsulares los precios de reemplazo están muy cerca de los 295 €/tm almacén. En consecuencia, las zonas originadoras del interior peninsular han ido perdiendo el amplio descuento que han mantenido desde hace ahora un año.

Aun así, hoy tenemos precios claramente descontados en torno a 285 €/tm en provincias como Burgos o Palencia. Sin duda, irán perdiendo hacia final de año lo que queda de descuento, como hemos comentado los meses anteriores.

| Salvo un crack internacional en mercados globales, de momento la situación para trigo se mantendrá hasta el primer trimestre de 2022, momento en el que veremos el desarrollo de siembras y la situación de cobertura de nieve en hemisferio norte. |

Los países que más ventas están reteniendo quizá puedan necesitar un mayor ritmo de ventas para la segunda parte del año.

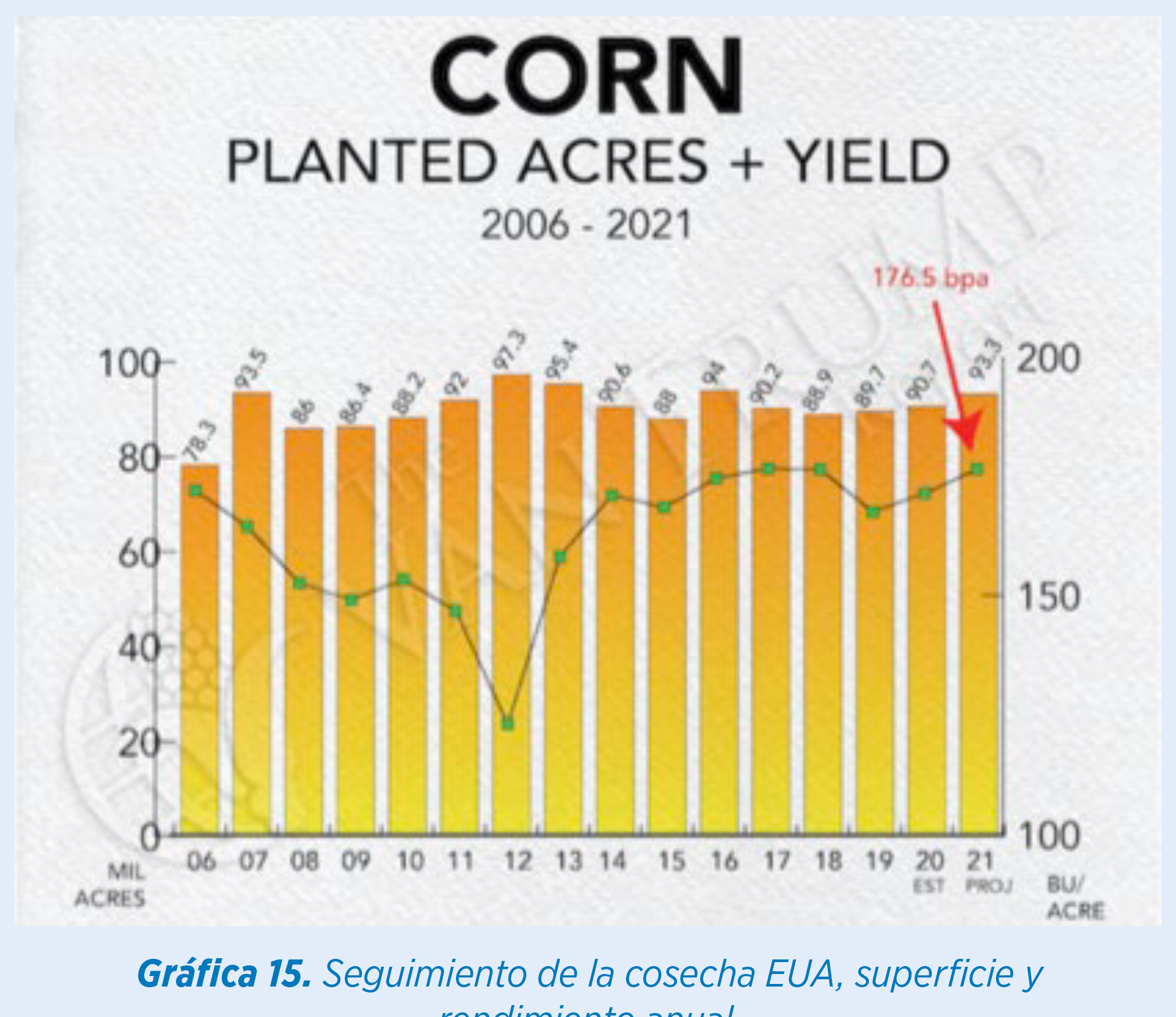

EE. UU. confirma una muy buena producción que ya se encuentra en un porcentaje amplio de cosecha. Terminará siendo la segunda mayor cosecha de la historia.

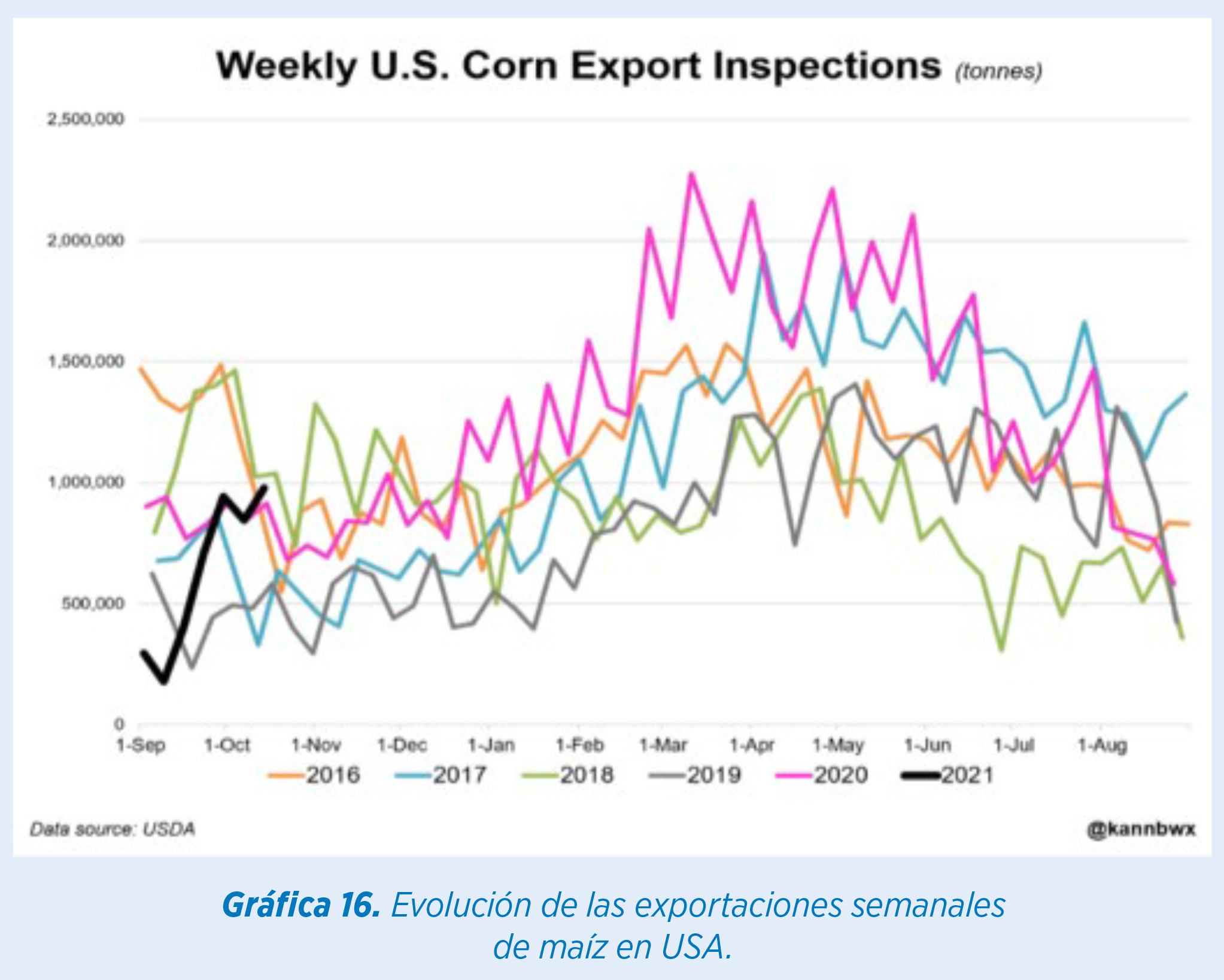

Aunque ya está alcanzando un alto ritmo de volumen de exportaciones junto con el consumo para Etanol, que hemos comentado que es de 132 millones de tm este año.

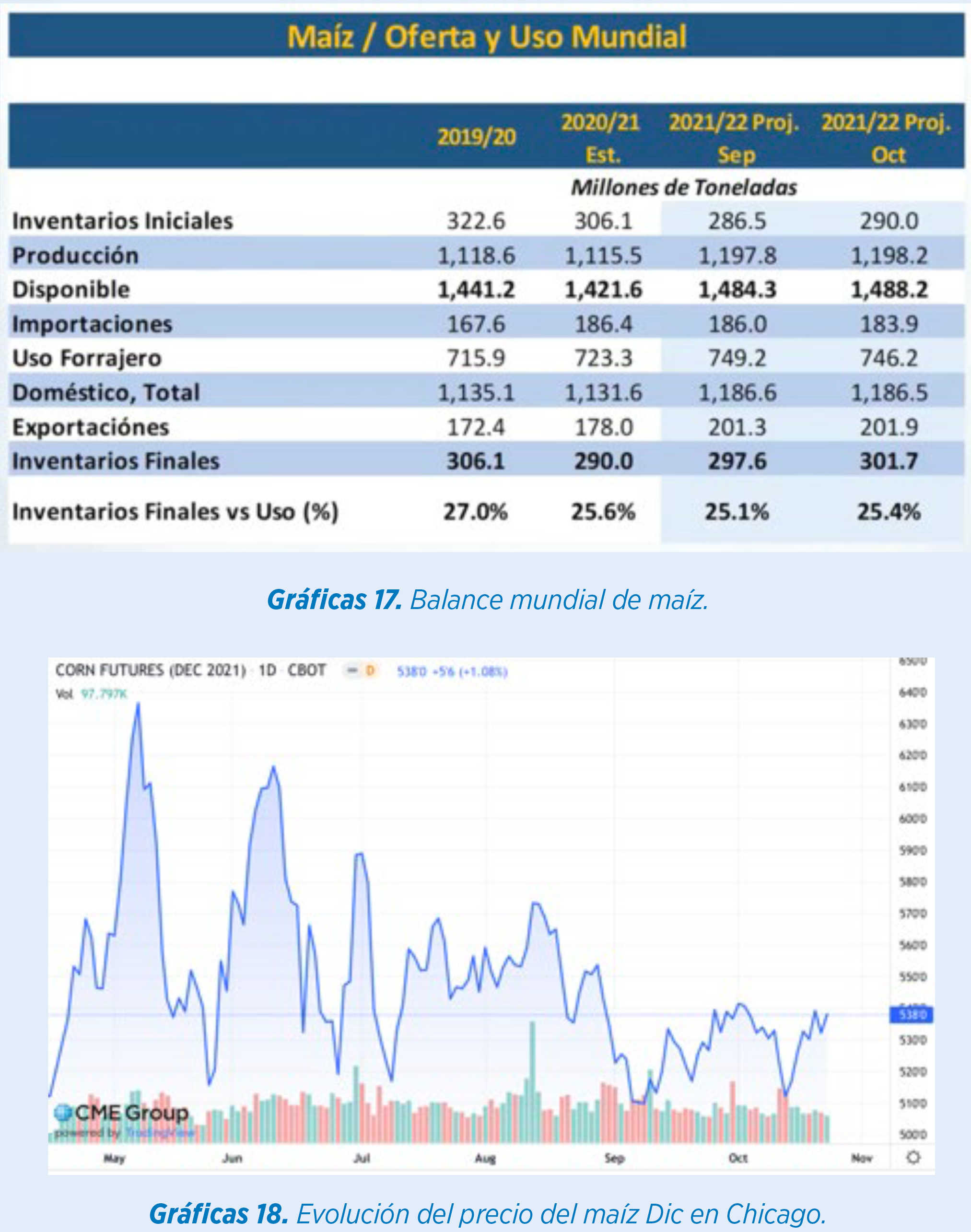

A nivel mundial las producciones se revisan ligeramente al alza, pero tras las subidas de precios del trigo, el maíz se ve arrastrado ya que el consumo se verá también incrementado en balances. Con ello, la recuperación de los stock son mínimos y difícilmente pueden provocar un descenso importante en precios.

Los precios ahora son los más competitivos energéticamente para alimentación animal, una vez que en el interior peninsular hemos perdido los amplios descuentos que teníamos con otros cereales del interior.

El balance de la campaña se regularizará con unas muy fuertes importaciones de maíz que se realizarán desde ahora para llegadas a puertos desde el mes de enero de 2022 principalmente y hasta al menos junio/julio, donde estimamos el inicio de la cosecha de cereal de invierno en la península.

![]() La tendencia en precios de momento es lateral, como vemos en el gráfico, pero las primas son elevadas. Trabajaremos en todas las posiciones contra precios de maíz entre 270 y 274 €/tm para el primer trimestre del año.

La tendencia en precios de momento es lateral, como vemos en el gráfico, pero las primas son elevadas. Trabajaremos en todas las posiciones contra precios de maíz entre 270 y 274 €/tm para el primer trimestre del año.

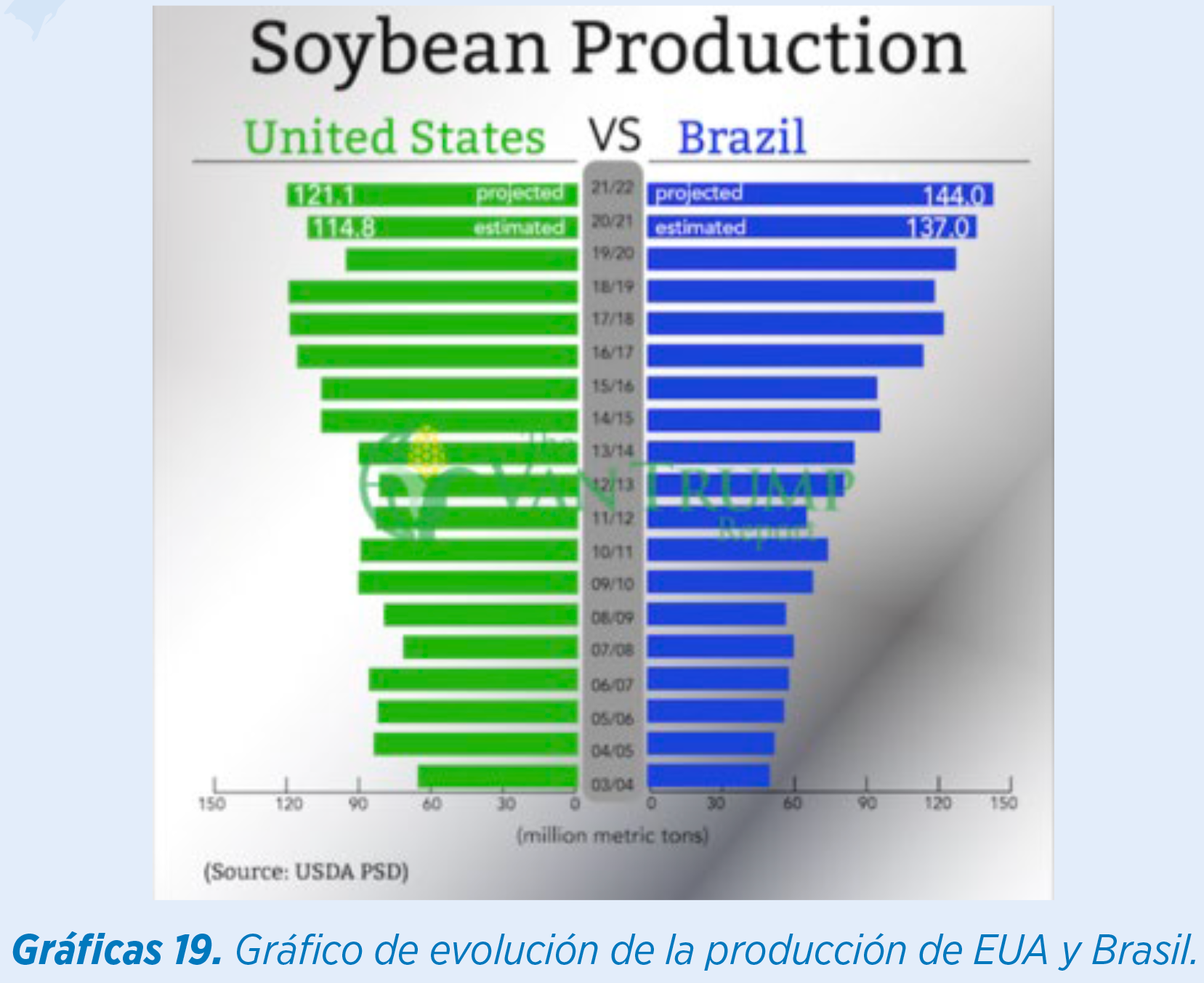

Pocos cambios en el complejo de soja. Estamos en las semanas estacionalmente más bajas del año tras la confirmación de la cosecha USA, la cual se encuentra por encima del 50% de la recolección.

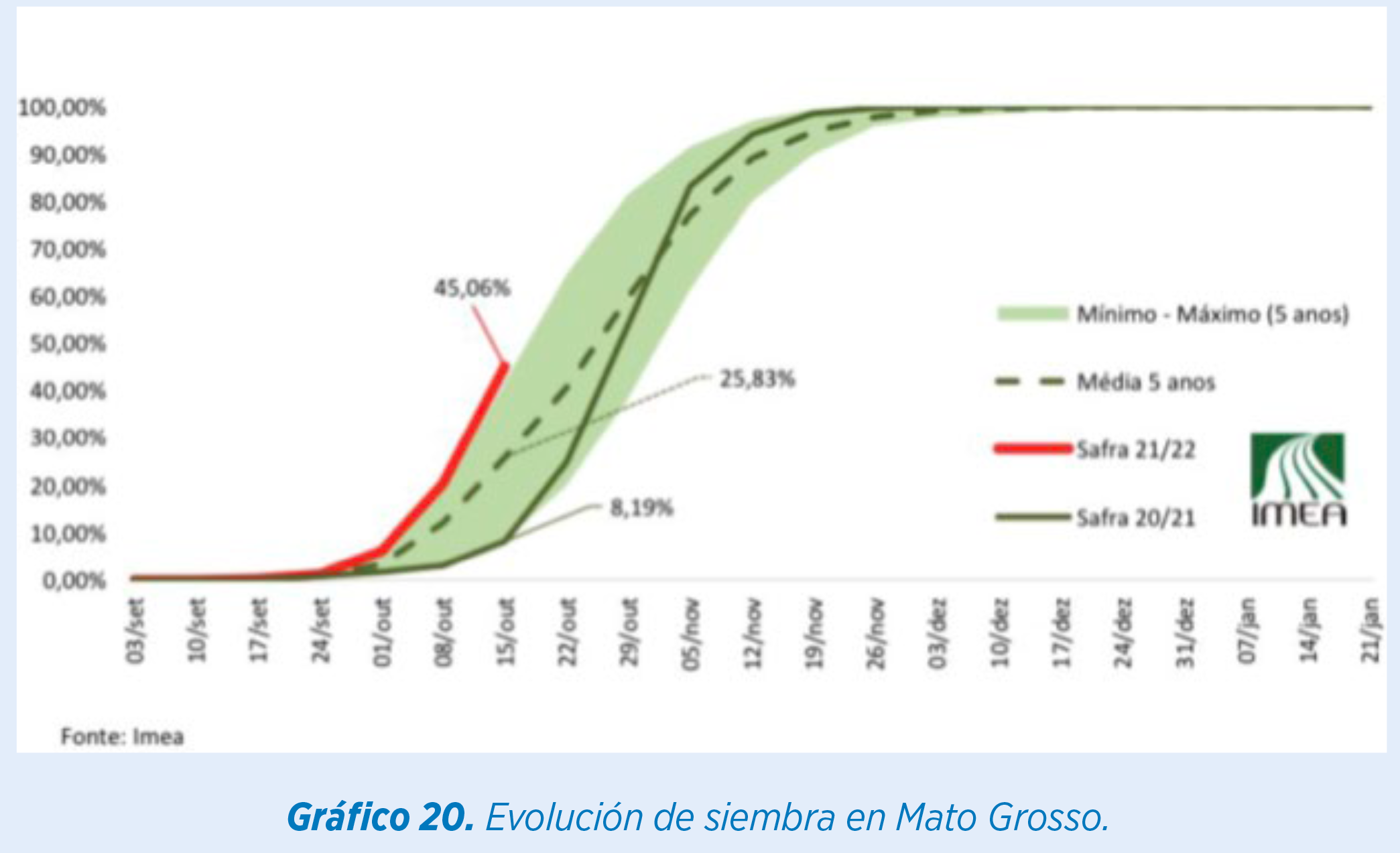

La producción en Brasil también se mantiene en una estimación de 144 millones de tm. La siembra se está desarrollando correctamente en el estado de Mato Groso, como vemos en el gráfico.

China ha comenzado importaciones de Harina de Soja, que llevaba semanas prácticamente sin realizar, cierto es que aún no aparece a un ritmo alto.

![]() En cuanto a precios, el margen de molturación continúa liderándolo un aceite que se mantiene a precios muy altos. El mundo energético continúa contagiando ese posicionamiento del precio del aceite y provoca que las habas continúen también en niveles altos y marcando de nuevo un canal técnicamente alcista.

En cuanto a precios, el margen de molturación continúa liderándolo un aceite que se mantiene a precios muy altos. El mundo energético continúa contagiando ese posicionamiento del precio del aceite y provoca que las habas continúen también en niveles altos y marcando de nuevo un canal técnicamente alcista.

La harina de soja, tras las bajadas tan importantes acumuladas, está asumiendo el protagonismo como subproducto y ha subido de precio durante la última semana. Asume, como venimos comentando, un valor muy elevado de bases con precios en torno a 70 €/tm para alta proteína, penalizada también con un dólar fuerte. En precio neto volvemos en disponible por encima de los 405 €/tm salida de extractoras y 375 €/tm para todo 2022.

| En cualquier caso, para alimentación animal, los precios de harina siguen siendo atractivos comparados con cualquier otra fuente de proteína, tal y como está el precio del resto de productos. |

ESPAÑA, BALANCE DE CEREAL

El pasado mes, en mi informe, fui muy contundente en la definición de la situación en la península y cómo iba a afectar a los precios al alza del cereal del interior, afirmando que subirían entre 15 y 25 €/tm los precios, pero suponiendo que la progresión sería hacia final de noviembre o diciembre. Sin embargo, la evidencia de la situación ha provocado que la subida se produzca en menos de un mes.

La situación es la misma puesto que aún no ha dado tiempo físicamente a comenzar a incluir maíz fundamentalmente en las formulaciones.

El mes de octubre terminará con aproximadamente el 50% de la cebada disponible al inicio de campaña ya comercializada, por lo que los operadores han ubicado los precios ya en paridad con una reposición de maíz en cualquier destino.

Ahora la fabricación comenzará a formular noviembre, y sobre todo diciembre y hasta mayo/junio, con mucho más maíz en la mezcla de energías. Con ello bajaremos la demanda sobre la cebada, aliviando a su vez tanta presión como ha habido hasta ahora.

Si el consumo mensual baja de 1.000.000 tm que hemos tenido desde julio a octubre, y proyectamos 750.000 tm noviembre y 500.000 mensuales de diciembre

a junio, consumiremos en total 8.250.000 tm. Si sumamos la demanda para Malta llegaremos a consumir aproximadamente 9 millones de tm, que ha sido la cosecha interior.

Las importaciones de Cebada, en contra de lo que opinan otras fuentes de importación que hablan hasta de 1,5 millones de tm, pienso que serán testimoniales, 150/200 k tm en total para mercados como Sevilla o Galicia.

La demanda de cereal debe completarse con maíz, en torno a 8,5 millones de tm en total, importado hacia junio 2022 y trigo por encima de los 4 millones de tm.

Fuentes de Información: CRM Agri, Reuters, Mercolleida, Agritel, Investing.com, Stone X, International Grains Council, USDA, Kevin Van Trump, CME Group, y Eurotrade Agrícola.

EM-ES-21-0025

Ver más sobre Elanco

Suscribete ahora a la revista técnica porcina

AUTORES

Cómo cuidar la salud respiratoria de los cerdos: medidas clave

Alejandro Cid González Ana I. Pastor Calonge César B. Gutiérrez Martín Mario Delgado García Óscar Mencía-Ares Sonia Martínez Martínez

2026: consolidar fortalezas para avanzar con firmeza

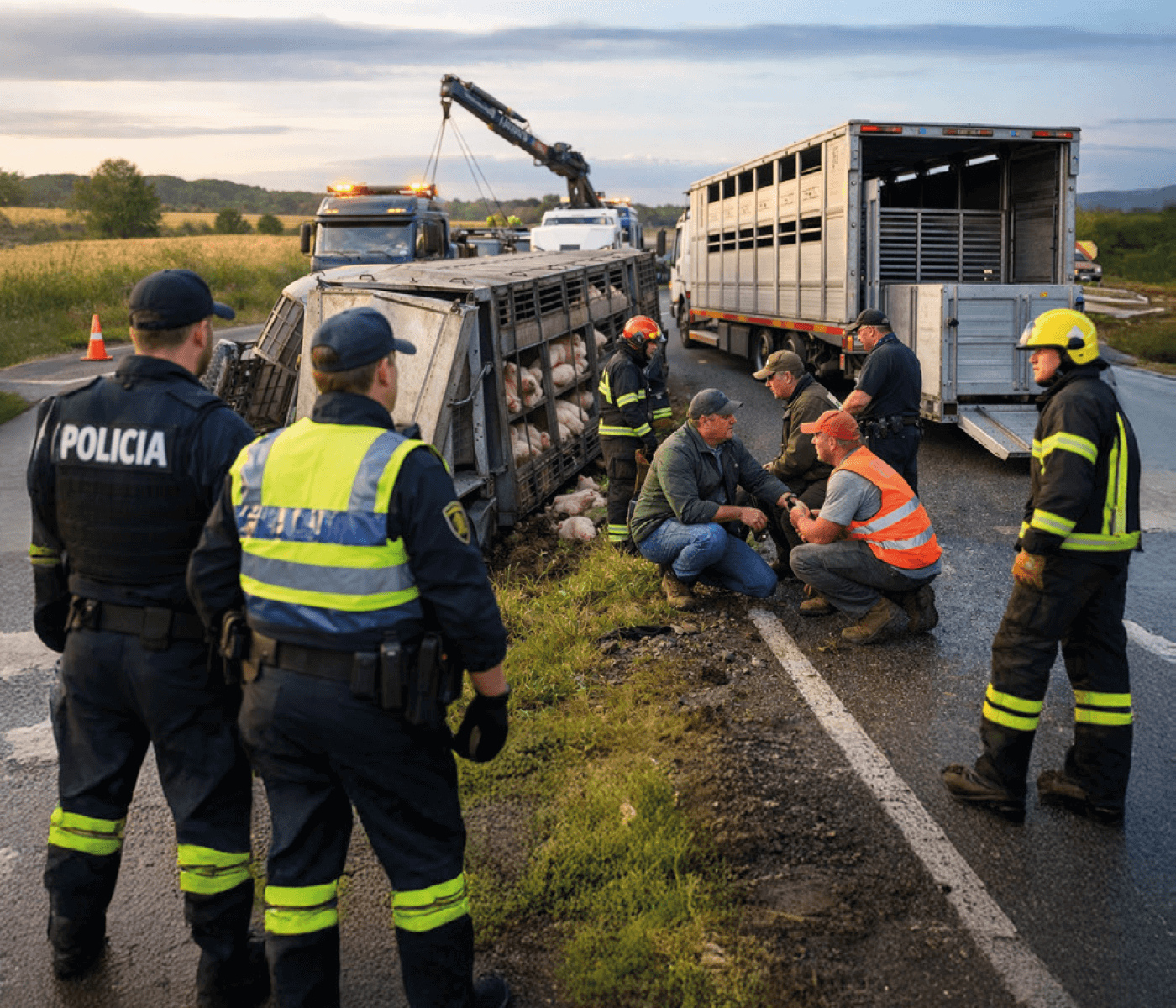

Respuesta de emergencia en accidentes con transporte porcino: la experiencia danesa

Cecilie Kobek-Kjeldager Kirstin Dahl-Pedersen Mette S. Herskin

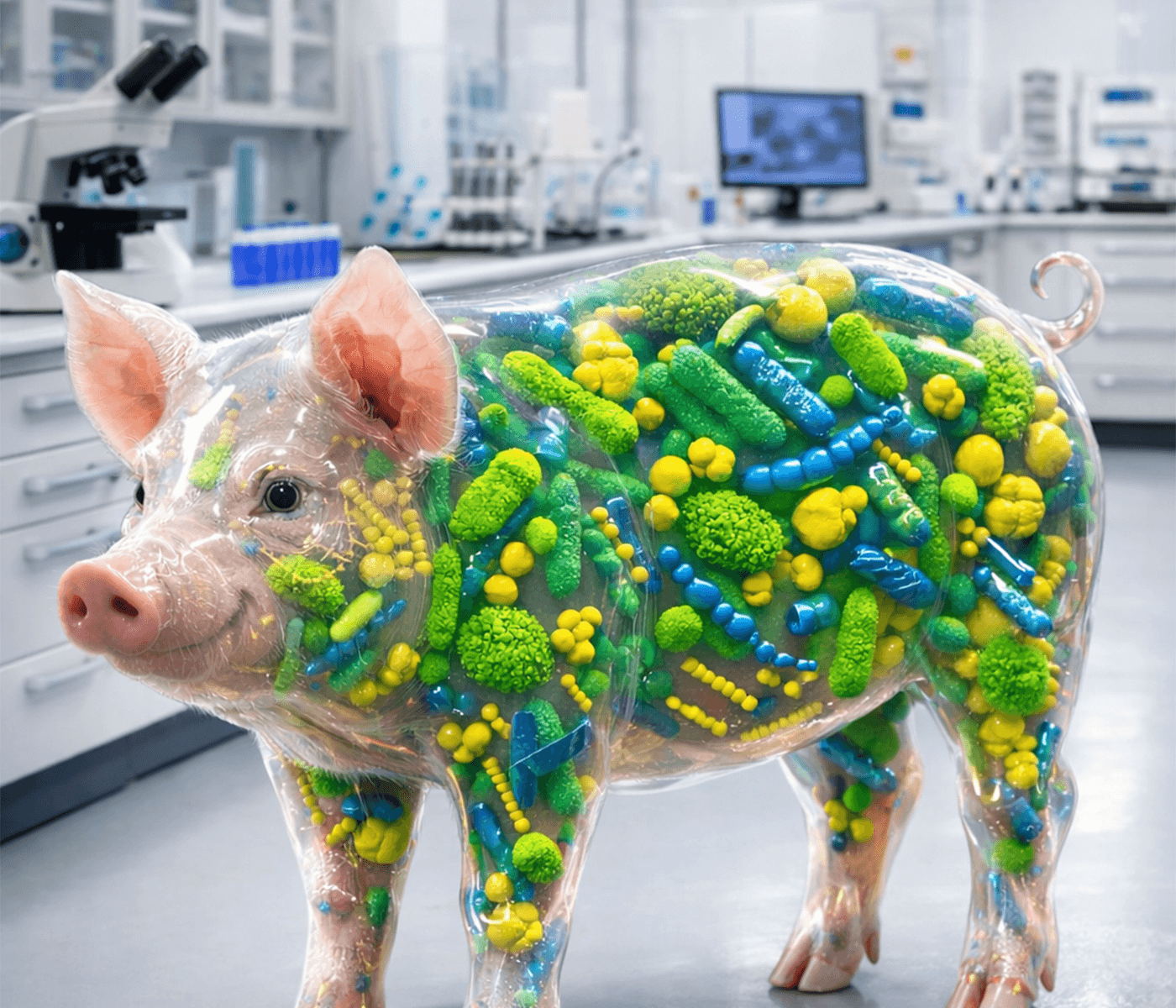

Microbiota intestinal en el cerdo: de la taxonomía a la función en producción porcina

Eduard de la Torre Candán

Energía neta y crecimiento porcino: claves para una mejor predicción

Gabriela Martínez

La apuesta ganadora de Porgaor, Grupo LANKA: el sistema de alimentación individualizada en maternidades, Materneo de Asserva

El arte de alimentar a cerdas reproductoras: inteligencia artificial al servicio de la nutrición y productividad

Gustavo Márquez Esteban Pablo Fuentes Pardo Sara Crespo Vicente

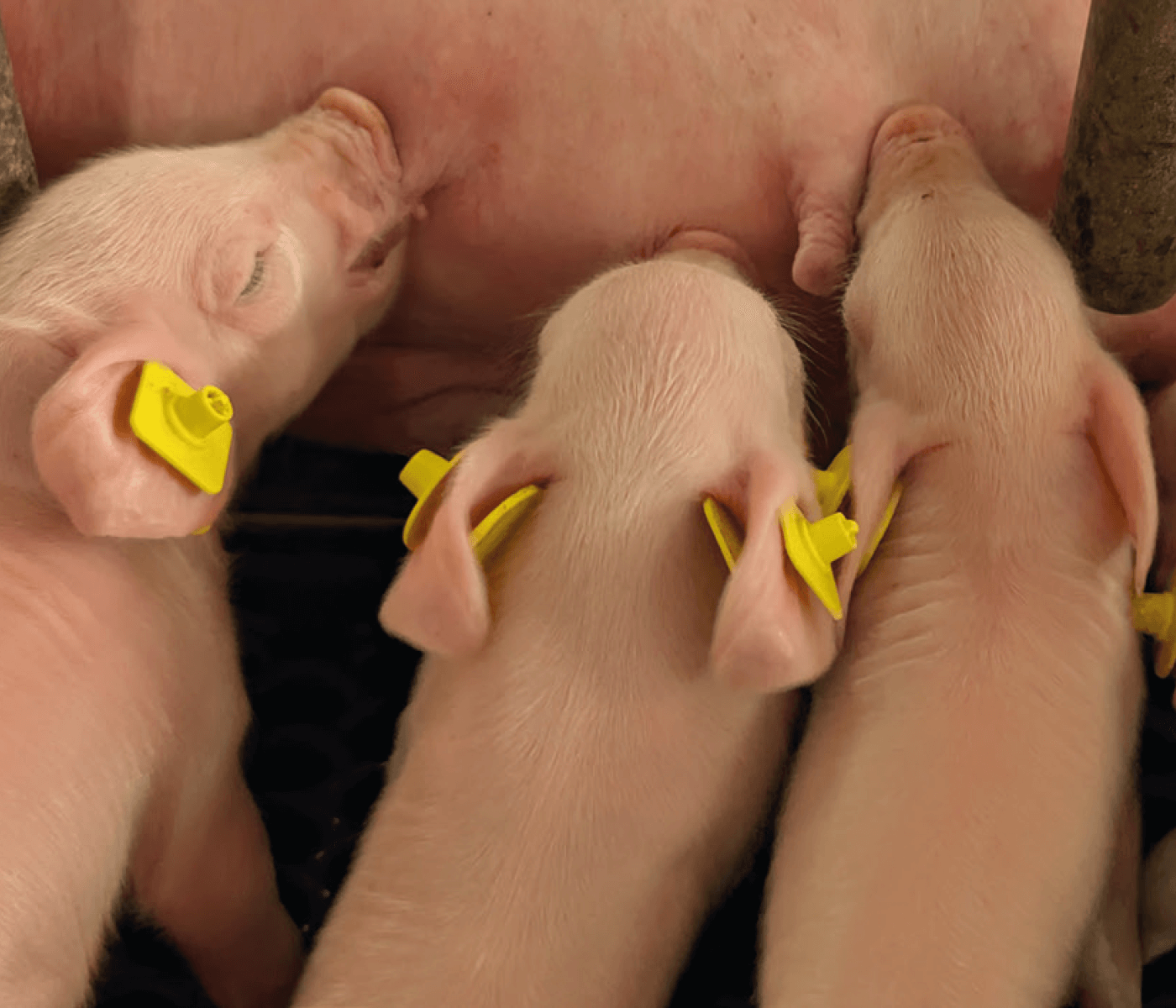

Lechones más fuertes y numerosos al destete

Estrategia nutricional active feeding en lechones destetados PRRS positivos

Alberto Morillo Alujas

MASTERFLY® BAIT: control eficaz y duradero de moscas

El destete como punto clave de la productividad: puntos críticos a tener en cuenta

Anabel Fernández Bravo Andrea Martínez Martínez Elena Goyena Salgado Emilio José Ruiz Fernández Francisco Frances Diaz José Manuel Pinto Carrasco Manuel Toledo Castillo Simón García Legaz

Medidas para el control de la cepa Rosalía de PRRS

Gestionar la incertidumbre cuando el miedo entra en la granja

Laura Pérez Sala

Bioseguridad y control: estrategias para afrontar el PRRS y PPA en un escenario de riesgo

Bioseguridad aplicada frente a Peste Porcina Africana: protocolos clave en granja, logística y control externo

David García Páez