Desde la irrupción del COVID hemos visto un encarecimiento mundial de materias primas, metales, energías, softs y agrocommodities. De hecho, tras el último WASDE, el trigo lidera dichas subidas.

Después de año y medio desde que apareció el Covid-19, hemos visto a nivel mundial un fuerte encarecimiento de las materias primas, metales, energías, softs y agrocommodities.

Se inició al bloquearse la producción en los países originadores con un impacto inmediato en la oferta global. Posteriormente, al reanudarse la fabricación y la actividad global (fuerte demanda) en las diferentes economías, se produjo un desequilibrio también por este motivo.

Los principales bancos mundiales inyectaron una importante liquidez a los mercados en forma de préstamos con tipos de interés muy bajos que no eran necesarios en todos los sectores por igual.

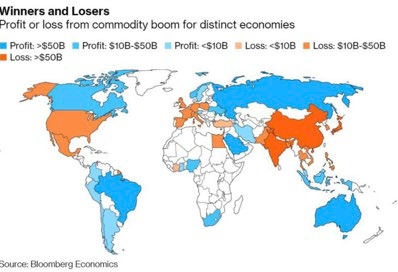

En este escenario es conveniente fijarnos en el mapa de los países que ganan y que pierden tras ese boom de las materias primas.

A medida que avancen los próximos años veremos la búsqueda de un equilibrio estable con medidas que irán adoptando los países para depender en menor medida de importaciones que desequilibran sus balanzas hoy en día.

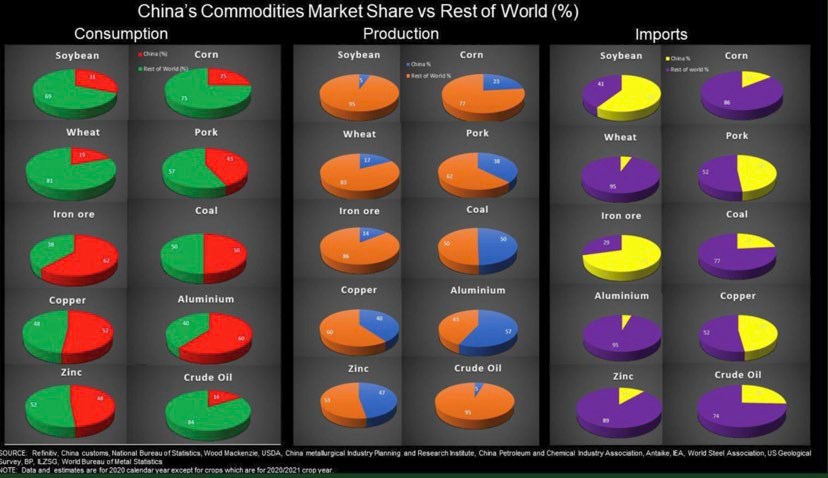

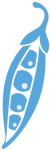

China continúa con su crecimiento desmedido. Como vemos en los siguientes gráficos sus importaciones siguen siendo muy altas, en especial en las materias primas en las que son más dependientes.

China continúa con su crecimiento desmedido. Como vemos en los siguientes gráficos sus importaciones siguen siendo muy altas, en especial en las materias primas en las que son más dependientes.

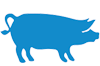

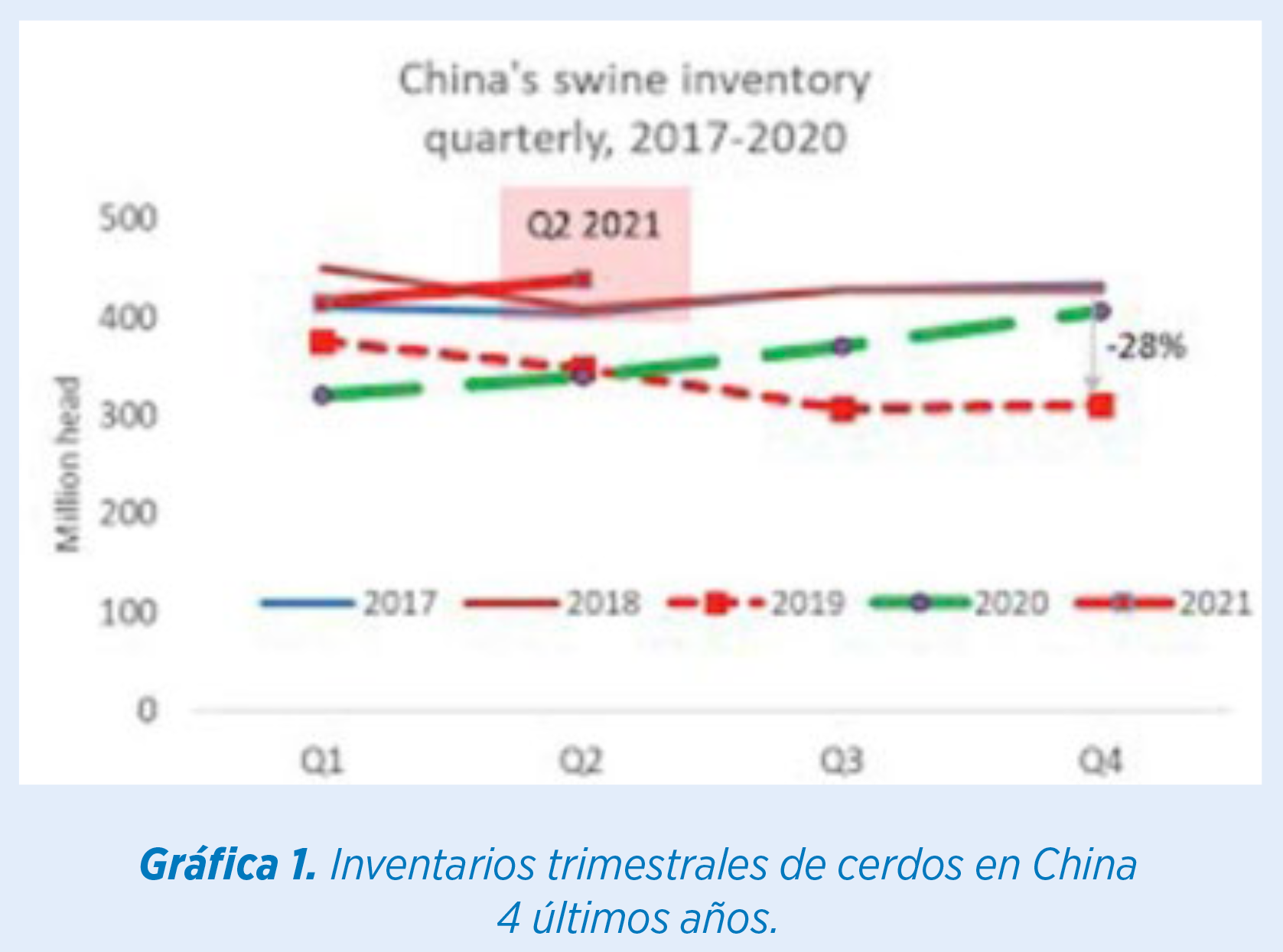

China será sin duda una de las potencias que debe tomar medidas para estabilizar su balanza comercial. Por ejemplo, en el sector porcino, que lleva años afectado por la peste porcina, parece que ahora están con plan de estrategia para producir en 10 años sus necesidades, intentando no importar carne como estos años anteriores. Esto les mantendrá activos en la compra de granos y coproductos para producir su propio alimento.

De momento, en lo que va de año, parece que están aumentando su cabaña porcina como vemos en el siguiente gráfico. Han sacrificado todos los animales enfermos, han puesto la carne en consumo y vaciado los stocks de carne en frío, provocando una bajada importante ya del precio.

De momento, en lo que va de año, parece que están aumentando su cabaña porcina como vemos en el siguiente gráfico. Han sacrificado todos los animales enfermos, han puesto la carne en consumo y vaciado los stocks de carne en frío, provocando una bajada importante ya del precio.

Principales granos mundiales

Maíz

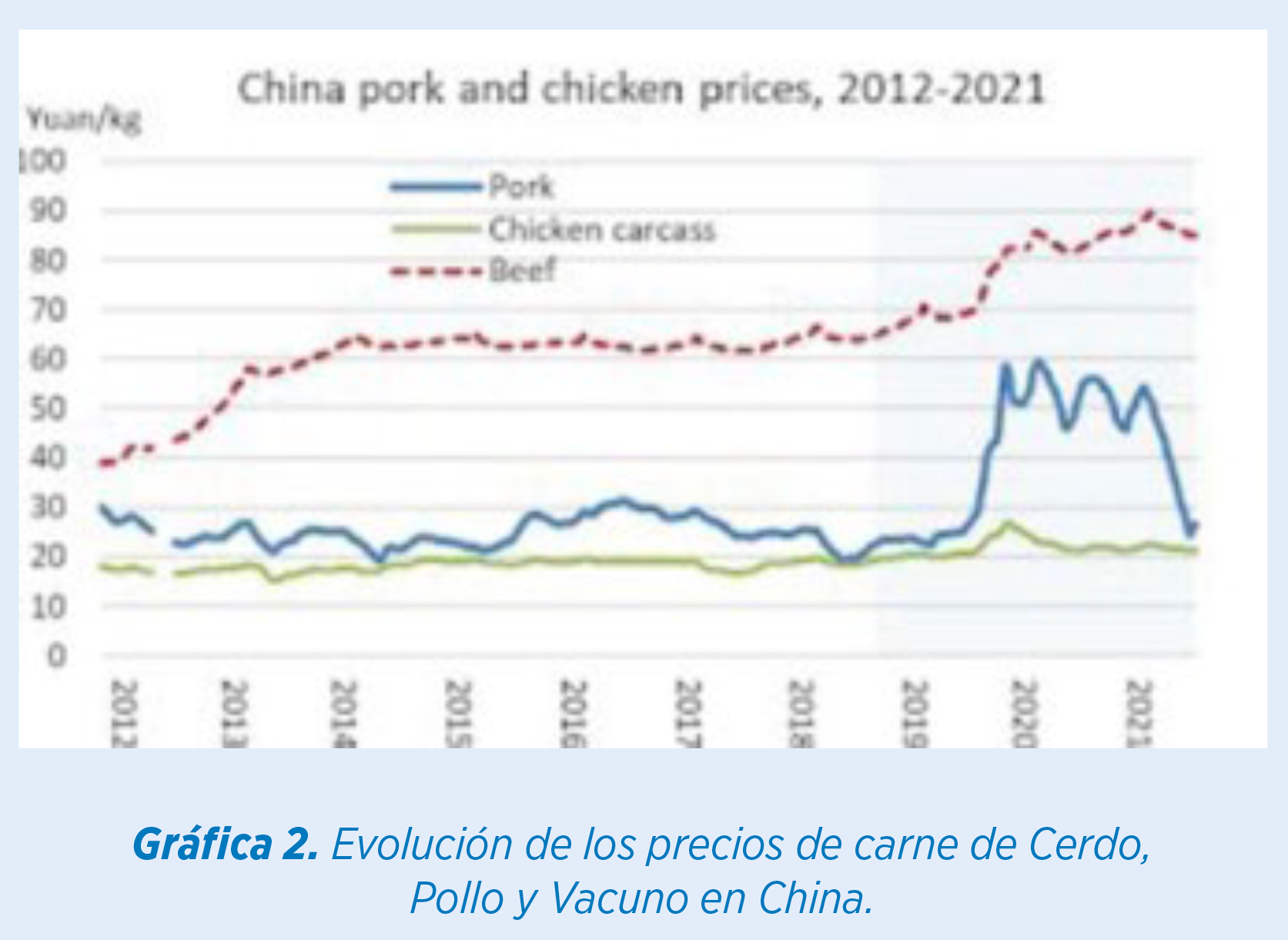

Las estimaciones del tour previo a la cosecha que realiza Pro Farmer en USA están reportando más rendimiento (177 Bu/Acre) en la estimación de cultivo anual que el último WASDE, donde el USDA recortó demasiado dicha estimación hasta los 174,5 Bu/Acre. Esto mejoraría en más de 9 millones de tm

Las estimaciones del tour previo a la cosecha que realiza Pro Farmer en USA están reportando más rendimiento (177 Bu/Acre) en la estimación de cultivo anual que el último WASDE, donde el USDA recortó demasiado dicha estimación hasta los 174,5 Bu/Acre. Esto mejoraría en más de 9 millones de tm

la estimación de producción del último USDA, con el permiso del clima, que continúa favorable según indican las estimaciones.

China reduce la demanda y no tiene tiempo para retirar al menos 2,5 millones de tm de operaciones realizadas para vieja cosecha y que deben rolar a nueva campaña.

Los fondos de inversión han reducido su posición larga hasta los 245.000 contratos.

Tras estas noticias, la evolución de precios de esta última semana ha sido claramente bajista en las cotizaciones de Chicago para el maíz con una caída acumulada casi de 30 centavos, situando el vencimiento diciembre en los 537 Centavos de dólar por bushel, pudiendo ser un indicador bajista ya que rompe las últimas tendencias de precios.

El maíz debería ceder en precios según se acerque la cosecha del hemisferio norte en octubre. Debería volver a ser el cereal más competitivo del entorno global.

Trigo

Trigo

El último mes, el trigo ha sido el cereal que ha complicado súbitamente los mercados de materias primas agroalimentarias. No para de acumular malas noticias.

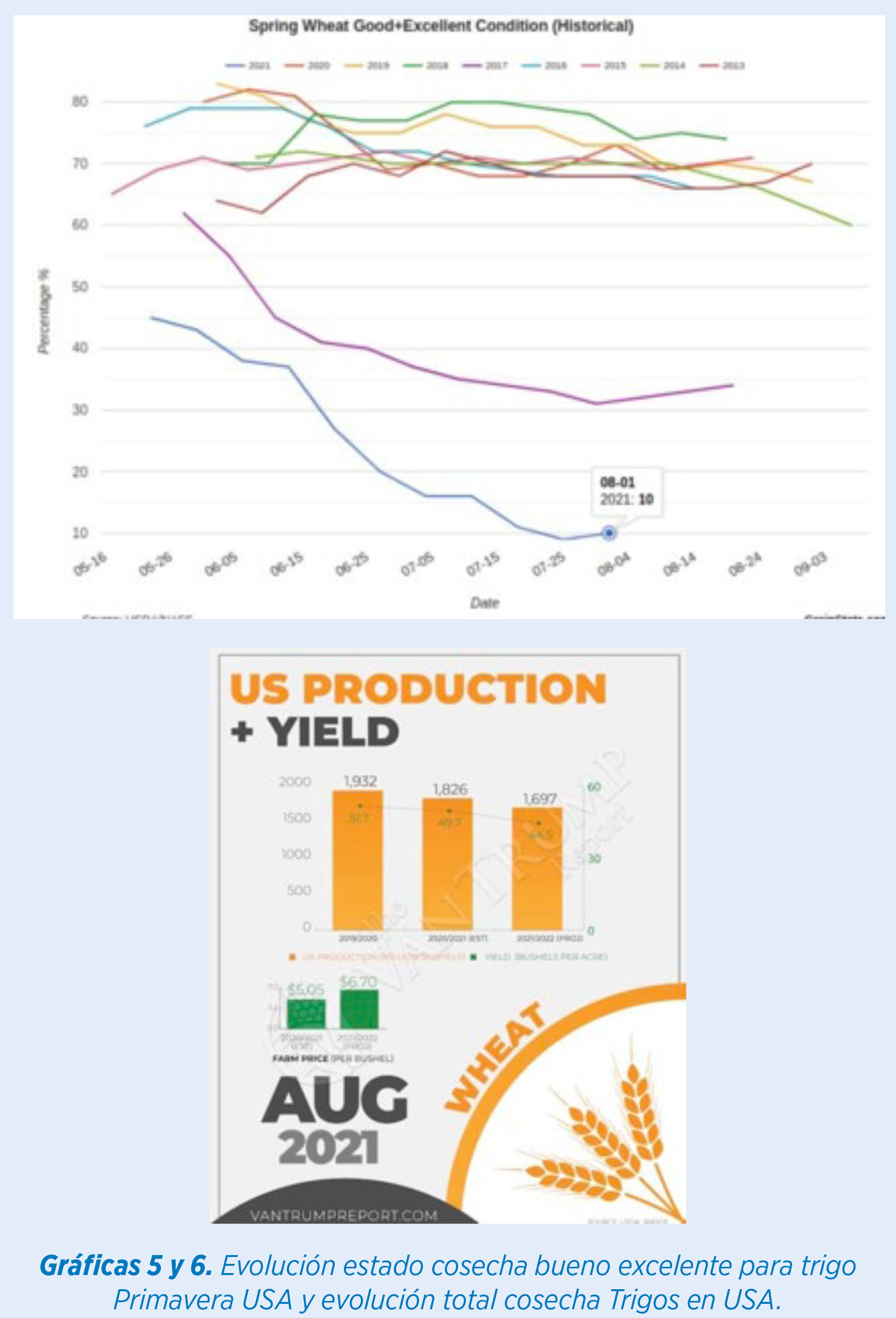

Conocíamos los malos rendimientos de cosecha en USA por la sequía en trigos de primavera de las dos Dakotas que afectaría de forma importante a la disponibilidad de trigos de alta proteína. Pero como novedad nos encontramos que gran parte de los granjeros han decidido no cosechar, por lo que el USDA vuelve a reducir el volumen de cosecha.

En Francia, las lluvias de final de julio han provocado germinación en parte de sus trigos y aún no sabemos en qué porcentaje. Eso implica más trigo pienso, pero menos de calidad.

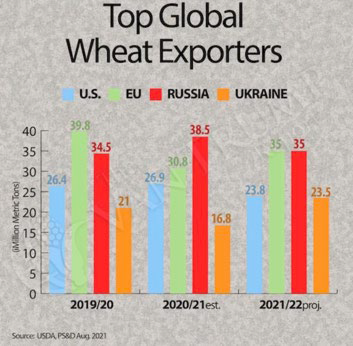

Con respecto a Rusia, tras entrar en tareas de cosecha se ven rendimientos inferiores a lo previsto. Las casas privadas reducen de 85 a 77 millones de tm la cosecha y el USDA, en su informe de oferta y demanda del 12 de agosto, sorprende con una reducción hasta los 72 millones.

| LOS FONDOS COMPRANDO ANTE ESTA SITUACIÓN sitúan al trigo en un entorno alcista cuando debería haber sido y estaba siendo la palanca bajista del mercado. |

Tras esta situación se recalculan los volúmenes de trigo de los principales exportadores para atender la demanda mundial.

En general, lo que está provocando es una retención de venta por parte de los originadores en todo el mundo que lleva los precios disponibles muy al alza, como está ocurriendo en Matif.

En Chicago, la tendencia apunta a la baja con intensidad coincidiendo con una habitual estacionalidad en septiembre. A medida que comience a fluir el comercio internacional para trigo y se acerque la cosecha de maíz deberíamos ver los precios un par de peldaños a la baja.

En Chicago, la tendencia apunta a la baja con intensidad coincidiendo con una habitual estacionalidad en septiembre. A medida que comience a fluir el comercio internacional para trigo y se acerque la cosecha de maíz deberíamos ver los precios un par de peldaños a la baja.

Debería desbloquearse tanta retención durante septiembre, por la necesidad de venta de Trigos pienso europeos y, con la presión que pueda ejercer el maíz sobre los trigos, deberán pelear ambos por el liderazgo nutricional en los consumos.

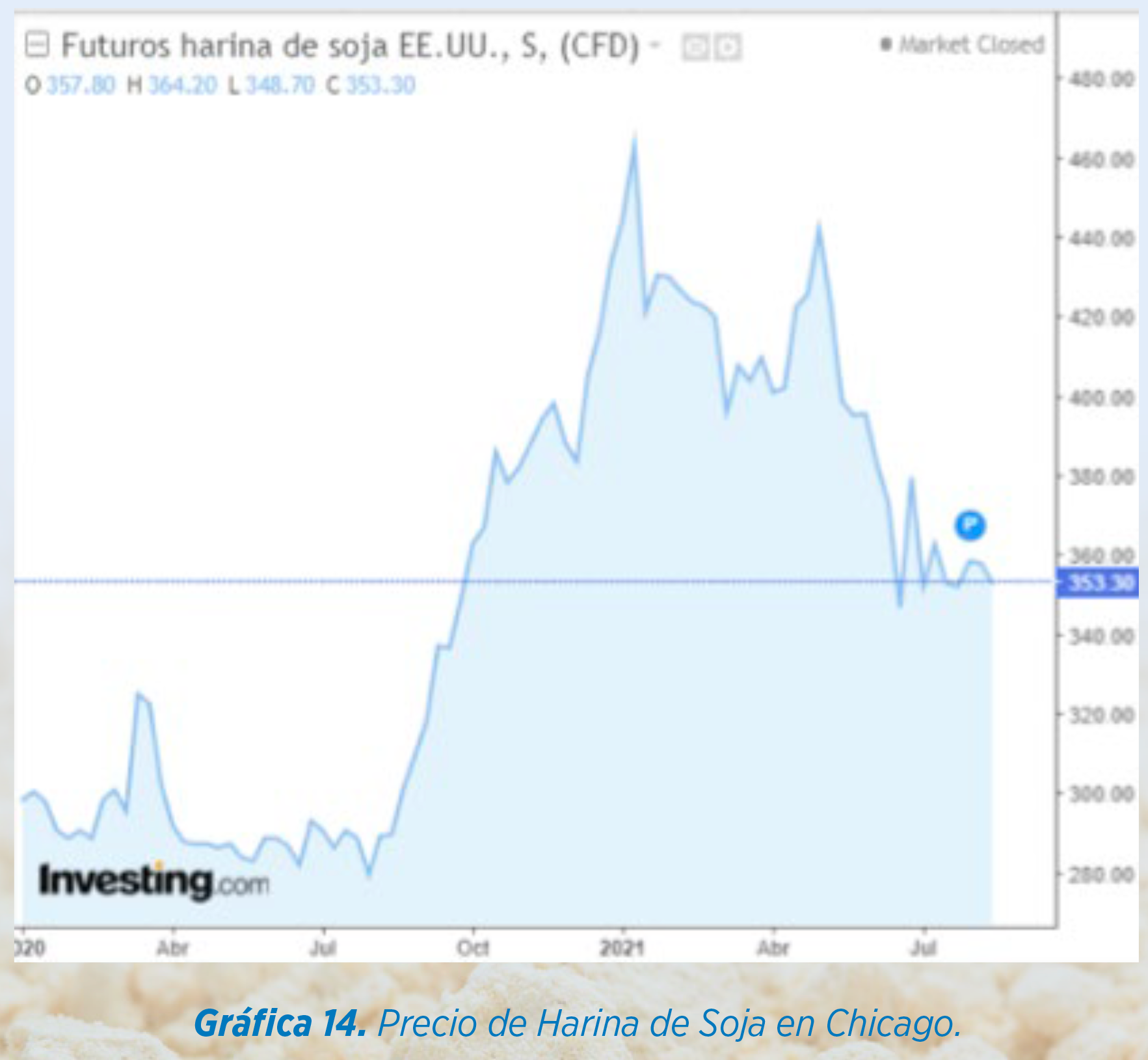

La situación económica global favorece en cierta medida la salida de posiciones de los fondos en el complejo de Soja. Fundamentalmente en Habas y Aceite, que vienen estando bastante sobrevalorados.

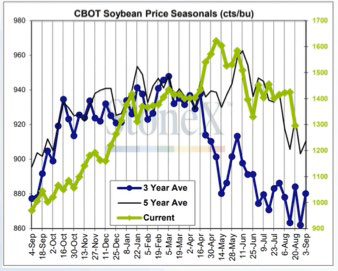

Como vemos en el gráfico, la estacionalidad actual de las habas acompaña la tendencia histórica del mercado, aunque los precios superan aún las medias de 3 y 5 años.

Como vemos en el gráfico, la estacionalidad actual de las habas acompaña la tendencia histórica del mercado, aunque los precios superan aún las medias de 3 y 5 años.

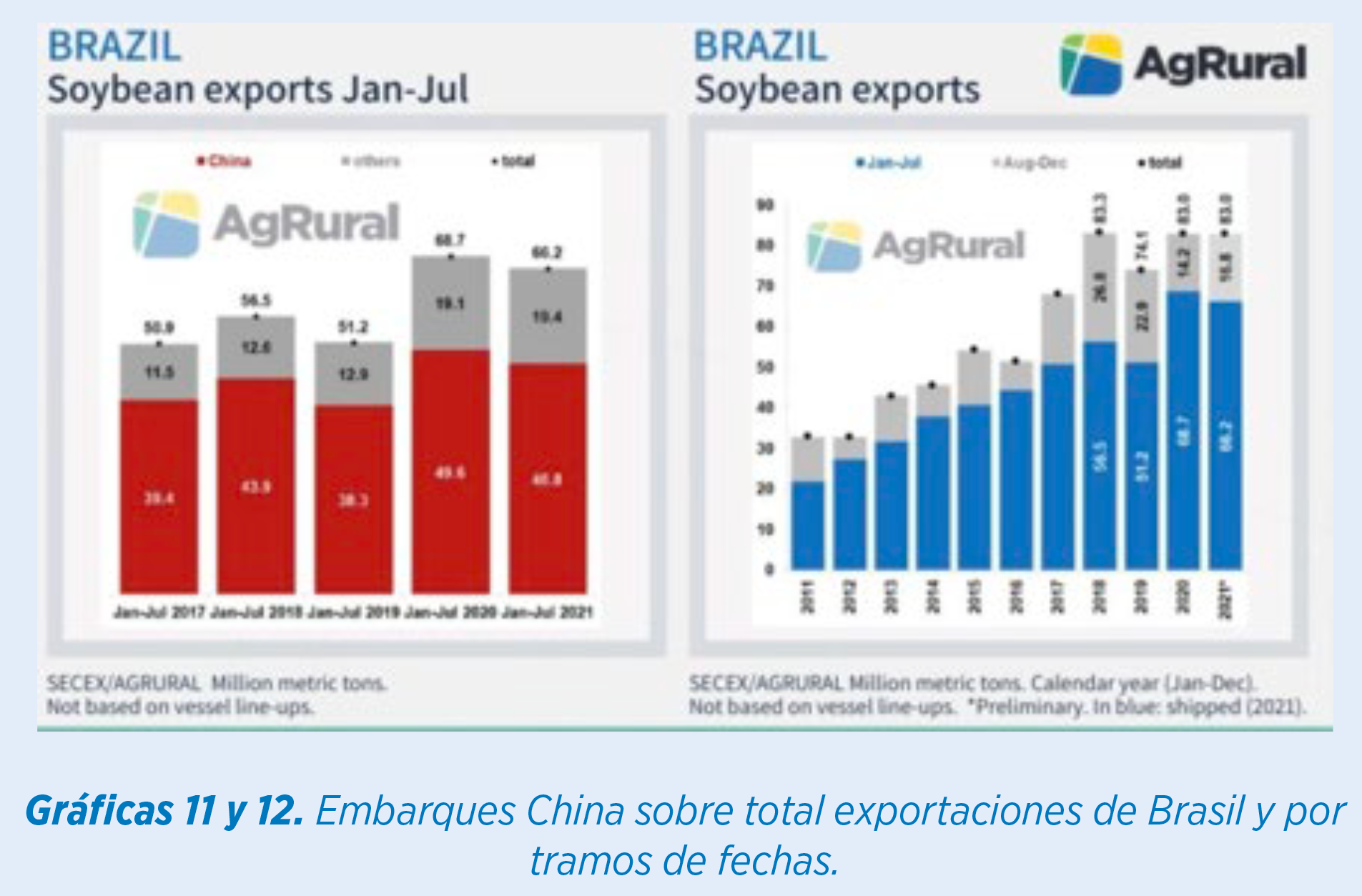

La demanda global se encuentra ralentizada. Las compras por parte de China sobre Brasil han sido relevantes esta campaña, como vemos en las tablas, y la demanda de las últimas semanas sobre las Habas de EEUU están en un ritmo normal-bajo.

Por productos, el aceite es el que acumula mayor bajada, en un entorno donde el petróleo lidera una fuerte bajada en las últimas semanas que lo devalúa hasta los 64,75 centavos por barril. Esto está impactando en la mayoría de las materias primas energéticas.

España

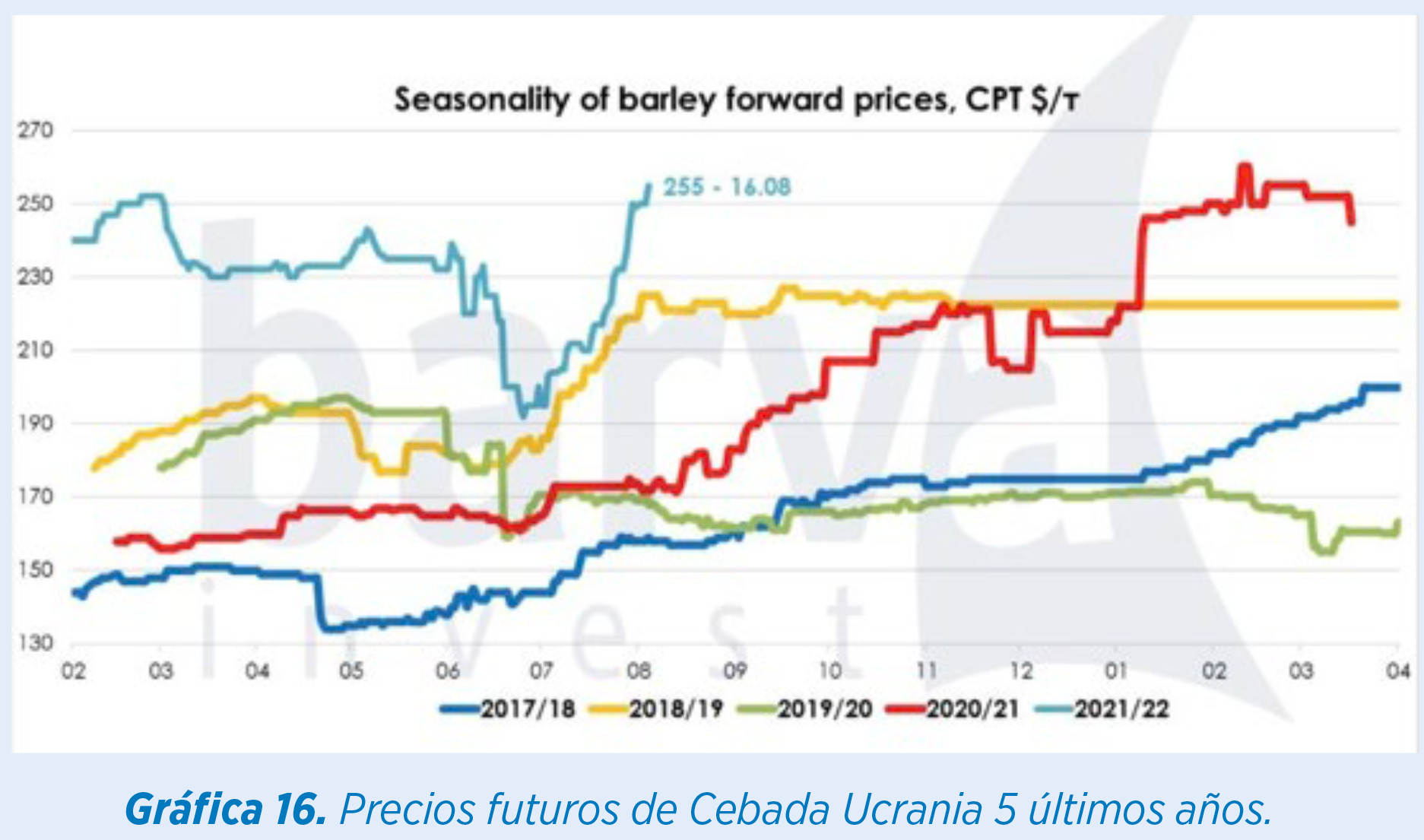

Venimos comentando los tres últimos meses en nuestros informes la posibilidad de que la cebada sufriera una subida fuerte de precio. Quizá, se ha acelerado súbitamente tras la fortaleza mostrada por los trigos de calidad y sobre todo por el trigo en Matif.

Venimos comentando los tres últimos meses en nuestros informes la posibilidad de que la cebada sufriera una subida fuerte de precio. Quizá, se ha acelerado súbitamente tras la fortaleza mostrada por los trigos de calidad y sobre todo por el trigo en Matif.

A pesar de la buena cosecha, no tan amplia como el pasado año que fue record en nuestro país, la demanda sobre la producción de cereal nacional está siendo muy fuerte los primeros meses de cosecha al competir en precio muy por debajo del reemplazo no solo de cebada internacional sino de cualquier energía en base a trigo y maíz internacionales.

Tras la subida del trigo, las cebadas en las zonas de producción peninsulares han subido por encima de los 230 €/tm. Además, estamos viendo demanda internacional sobre la cebada. El ritmo de exportaciones de Ucrania está siendo más alto de lo habitual.

Si revisamos la evolución de precios podemos comprobar la fuerte subida también en el entorno europeo para la Cebada.

Productos alternativos

DDG´S. Amplia oferta en el mercado, tanto de DDG maíz origen USA en puertos grandes peninsulares como de DDG Maíz + Cebada en Salamanca, incluso barcos de soluble producido con los 3 cereales maíz-trigo-cebada por puertos del norte peninsular. Está siendo uno de los coproductos más competitivos y se nota en la demanda para alimentación, sobre todo en rumiantes.

DDG´S. Amplia oferta en el mercado, tanto de DDG maíz origen USA en puertos grandes peninsulares como de DDG Maíz + Cebada en Salamanca, incluso barcos de soluble producido con los 3 cereales maíz-trigo-cebada por puertos del norte peninsular. Está siendo uno de los coproductos más competitivos y se nota en la demanda para alimentación, sobre todo en rumiantes.

HARINAS DE GIRASOL. Tras una importante bajada de precios, han encontrado demanda en la formulación y se han contratado operaciones para el segundo semestre del año. Ahora han vuelto a subir, las pipas están carísimas y el margen de extracción es muy poco rentable. En consecuencia, las harinas pueden subir algo más.

HARINAS DE GIRASOL. Tras una importante bajada de precios, han encontrado demanda en la formulación y se han contratado operaciones para el segundo semestre del año. Ahora han vuelto a subir, las pipas están carísimas y el margen de extracción es muy poco rentable. En consecuencia, las harinas pueden subir algo más.

HARINA DE PALMISTE. Tampoco ap arece este año como uno de los productos más competitivos. Continúa en 214/215 €/tm almacén puertos del norte. La demanda de proteína en China parece que abastece en un porcentaje importante de este producto.

arece este año como uno de los productos más competitivos. Continúa en 214/215 €/tm almacén puertos del norte. La demanda de proteína en China parece que abastece en un porcentaje importante de este producto.

PRODUCTOS FIBROSOS. Los precios de salvados de trigo volverán a subir en septiembre tras el tirón de los cereales. Las cáscaras de soja, con poca oferta en volumen típico en los años en los que Argentina no compite, tras unas discretas cosechas mantienen precios muy altos, por encima de los 210 €/tm en puertos.. La alfalfa y la paja de cereal son las fibras que menos se han movido al alza y conviene tenerlo en cuenta para maximizar su uso en la medida que lo permite la nutrición.

PRODUCTOS FIBROSOS. Los precios de salvados de trigo volverán a subir en septiembre tras el tirón de los cereales. Las cáscaras de soja, con poca oferta en volumen típico en los años en los que Argentina no compite, tras unas discretas cosechas mantienen precios muy altos, por encima de los 210 €/tm en puertos.. La alfalfa y la paja de cereal son las fibras que menos se han movido al alza y conviene tenerlo en cuenta para maximizar su uso en la medida que lo permite la nutrición.

EM-ES-21-0023

Más sobre Elanco

Ver más

Suscribete ahora a la revista técnica porcina

AUTORES

Cómo cuidar la salud respiratoria de los cerdos: medidas clave

Alejandro Cid González Ana I. Pastor Calonge César B. Gutiérrez Martín Mario Delgado García Óscar Mencía-Ares Sonia Martínez Martínez

2026: consolidar fortalezas para avanzar con firmeza

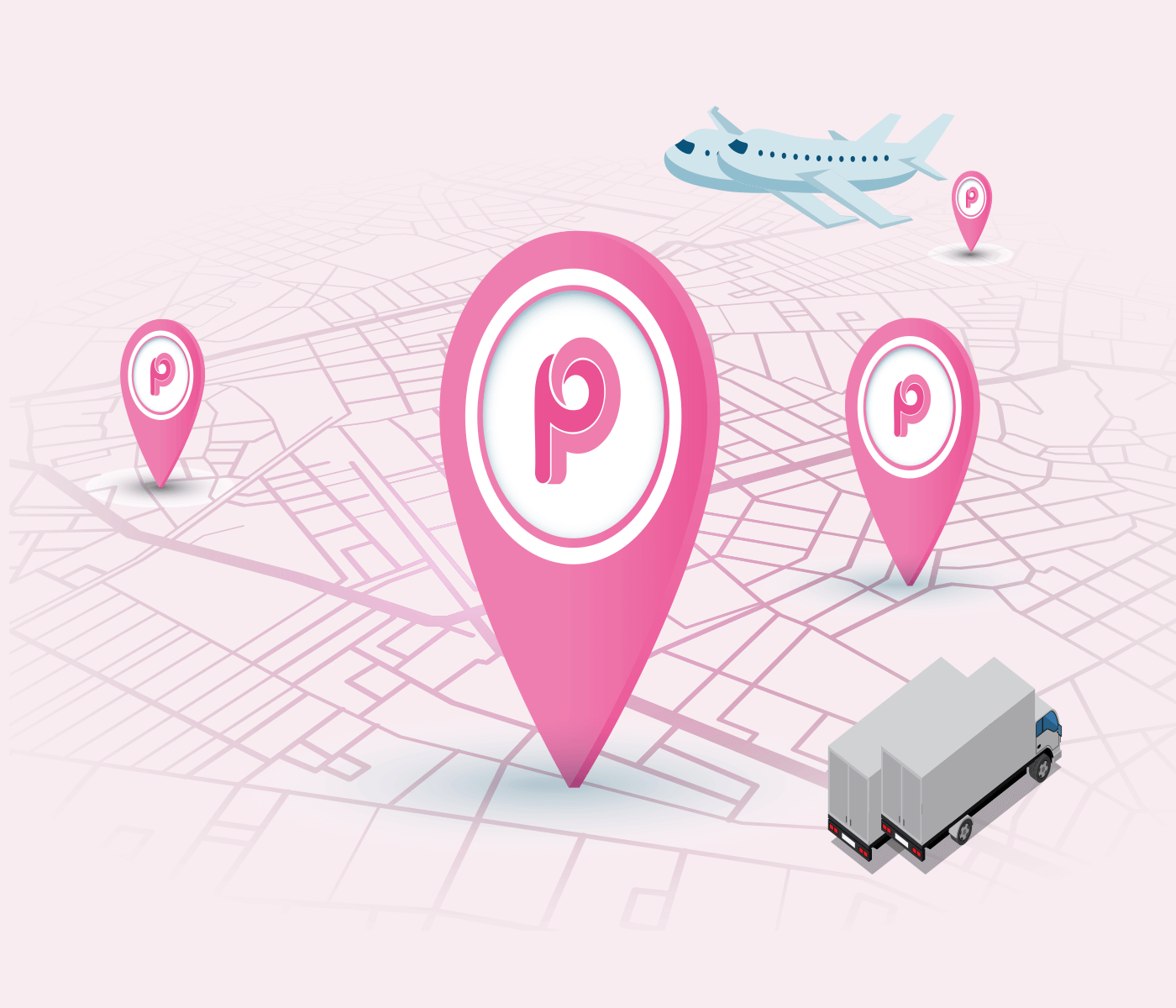

Respuesta de emergencia en accidentes con transporte porcino: la experiencia danesa

Cecilie Kobek-Kjeldager Kirstin Dahl-Pedersen Mette S. Herskin

Microbiota intestinal en el cerdo: de la taxonomía a la función en producción porcina

Eduard de la Torre Candán

Energía neta y crecimiento porcino: claves para una mejor predicción

Gabriela Martínez

La apuesta ganadora de Porgaor, Grupo LANKA: el sistema de alimentación individualizada en maternidades, Materneo de Asserva

El arte de alimentar a cerdas reproductoras: inteligencia artificial al servicio de la nutrición y productividad

Gustavo Márquez Esteban Pablo Fuentes Pardo Sara Crespo Vicente

Lechones más fuertes y numerosos al destete

Estrategia nutricional active feeding en lechones destetados PRRS positivos

Alberto Morillo Alujas

MASTERFLY® BAIT: control eficaz y duradero de moscas

El destete como punto clave de la productividad: puntos críticos a tener en cuenta

Anabel Fernández Bravo Andrea Martínez Martínez Elena Goyena Salgado Emilio José Ruiz Fernández Francisco Frances Diaz José Manuel Pinto Carrasco Manuel Toledo Castillo Simón García Legaz

Medidas para el control de la cepa Rosalía de PRRS

Gestionar la incertidumbre cuando el miedo entra en la granja

Laura Pérez Sala

Bioseguridad y control: estrategias para afrontar el PRRS y PPA en un escenario de riesgo

Bioseguridad aplicada frente a Peste Porcina Africana: protocolos clave en granja, logística y control externo

David García Páez