PM-ES-20-0020

Nos encontramos en una situación totalmente excepcional y, como tal, las consecuencias para los mercados de las materias primas son cambiantes.

19 de Marzo de 2020

Inmersos en la Pandemia del Coronavirus

PM-ES-20-0020

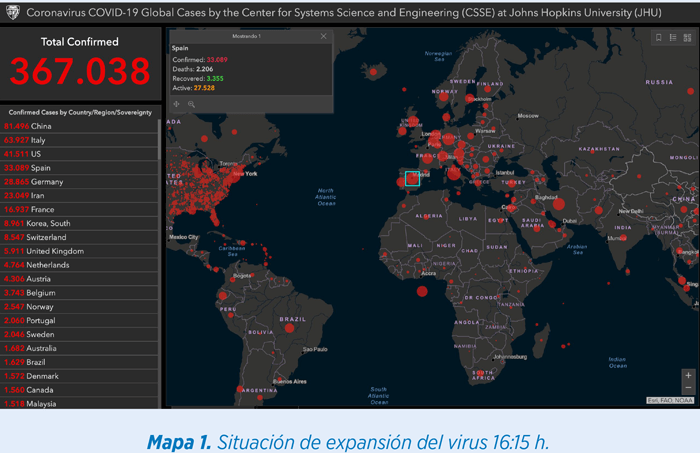

![]() El Covid-19 se ha extendido por todo el mundo, con mayor intensidad en Europa, y en particular en Italia y España. Tras el ejemplo de control (si los datos son correctos) de China y el resto de los países de su entorno, en particular Corea, estamos viendo quedar en evidencia la gestión desde esta parte del planeta.

El Covid-19 se ha extendido por todo el mundo, con mayor intensidad en Europa, y en particular en Italia y España. Tras el ejemplo de control (si los datos son correctos) de China y el resto de los países de su entorno, en particular Corea, estamos viendo quedar en evidencia la gestión desde esta parte del planeta.

No ha llegado lo peor y tenemos zonas muy pobladas y desprotegidas en el mundo (India, Sudamérica o África) como para pensar que aún queda bastante, por desgracia, en la cadena de transmisión.

![]() No estamos para juzgar las decisiones tomadas hasta ahora, pero sí tenemos todos claro que se han tomado tarde y más con los antecedentes de China. Esta situación deja en evidencia a los gobiernos del planeta, sobre todo en cuanto a nuestro potencial para frenar este tipo de circunstancias, y no será por que no estamos advertidos. Lo mejor que he visto estos días ha sido la exposición del dueño de Microsoft tras el Ébola en 2015.

No estamos para juzgar las decisiones tomadas hasta ahora, pero sí tenemos todos claro que se han tomado tarde y más con los antecedentes de China. Esta situación deja en evidencia a los gobiernos del planeta, sobre todo en cuanto a nuestro potencial para frenar este tipo de circunstancias, y no será por que no estamos advertidos. Lo mejor que he visto estos días ha sido la exposición del dueño de Microsoft tras el Ébola en 2015.

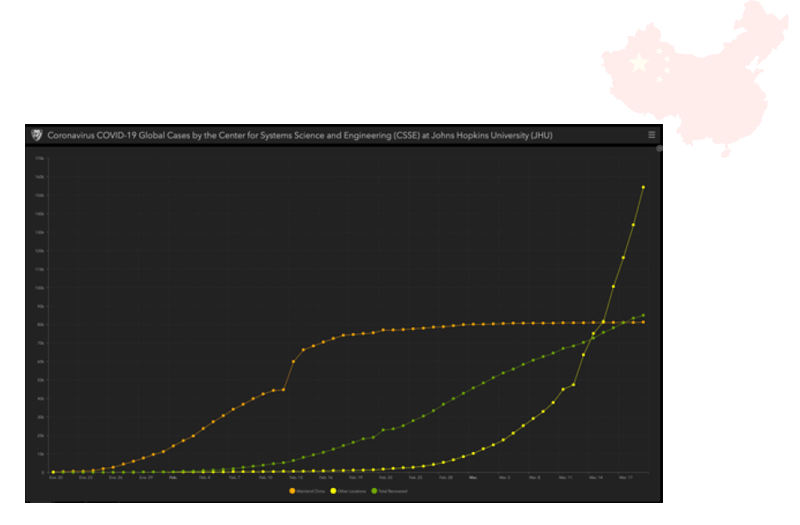

Si nos fijamos en la evolución de los casos, vemos como China (naranja) ha estabilizado los contagios, de hecho, hoy es el primer día sin contagios en el país. Anticipa en gran medida la evolución futura del resto del mundo (amarillo).

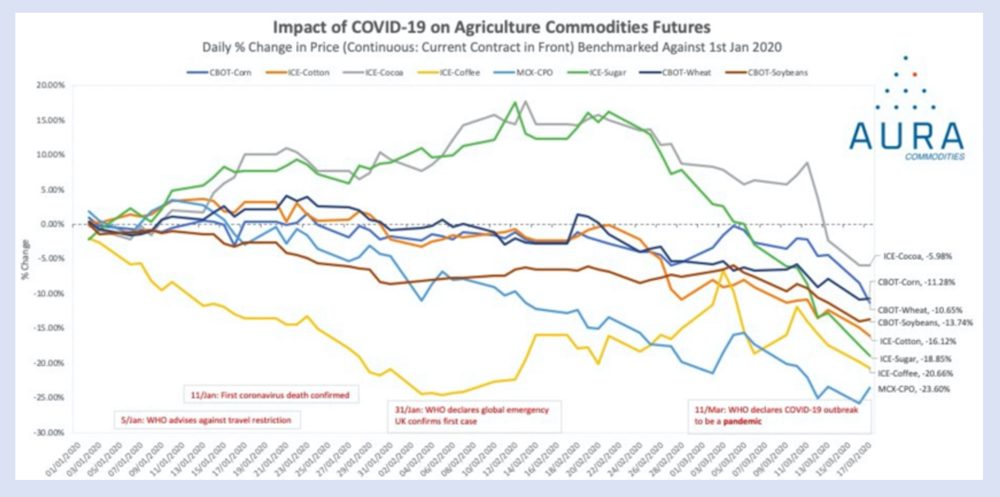

El impacto que está teniendo esta situación sobre la economía mundial se está haciendo notar en todas las cotizaciones de los mercados en mayor o menor medida.

Evidentemente las bolsas internacionales, así como las energías, están con pérdidas superiores al 30% de su valor en apenas un par de semanas y contagiando al resto de mercados. Evito poner ejemplos, pero estoy a su disposición en mi correo para lo que puedan querer consultar, [email protected], les atenderé encantado.

Evidentemente las bolsas internacionales, así como las energías, están con pérdidas superiores al 30% de su valor en apenas un par de semanas y contagiando al resto de mercados. Evito poner ejemplos, pero estoy a su disposición en mi correo para lo que puedan querer consultar, [email protected], les atenderé encantado.

En concreto en nuestros mercados, fijémonos en términos porcentuales en la evolución negativa de los precios de las diferentes materias primas en lo que va de año, y en particular desde mediados de febrero por el efecto de la enfermedad.

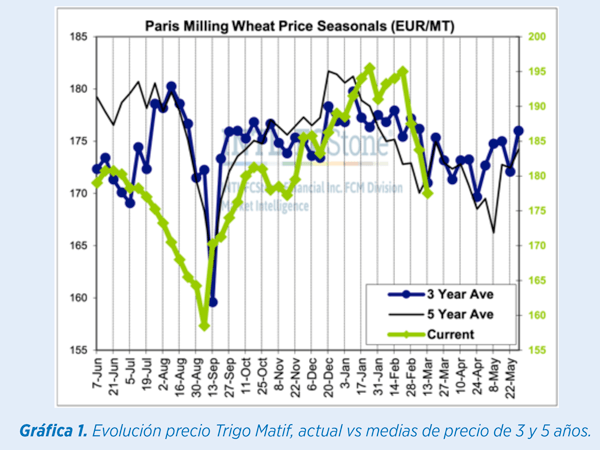

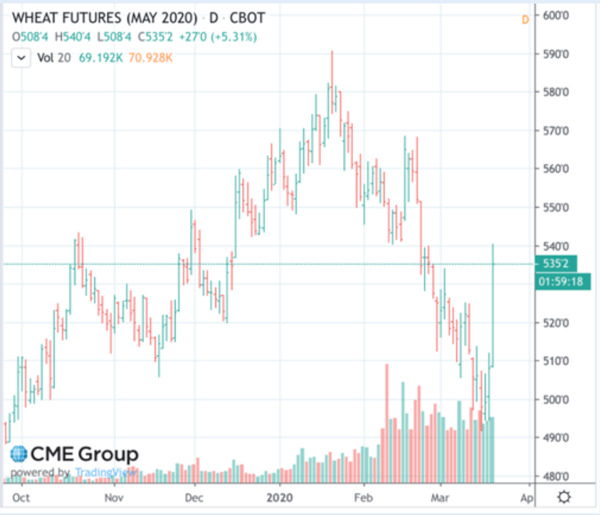

Venimos de un precio, quizá, sobrevalorado del Trigo y se está corrigiendo tanto en Chicago como en Matif para vieja cosecha y hemos tenido ofertas de precios sensiblemente más bajos para nueva a partir de agosto. Se ha operado a niveles de 182 €/tm puerto peninsular vs los 205/6 €/tm valor de hoy para abril.

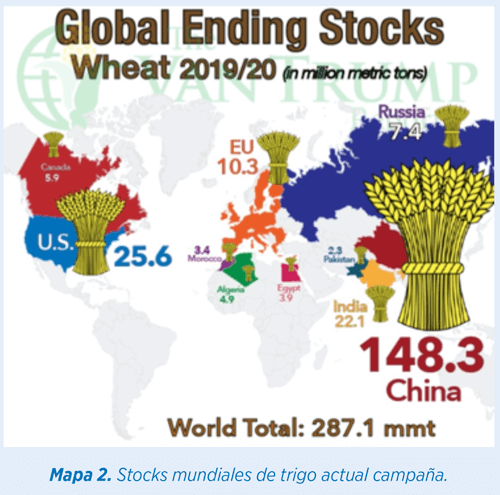

Las estimaciones de producción y el balance de trigo para la campaña 2019/20 terminan siendo importantes. Se espera una producción histórica de 763 millones de tm, para un consumo record también de 753 millones, lo cual dejará un stock saneado del que merecen destacar los casi 150 millones de tm que tiene China actualmente.

Tras las bajadas acumuladas, como vemos en el gráfico hasta ayer, de cara a la próxima cosecha se publica hoy mismo una menor estimación de producción de cereales para Ucrania del -10,3 % comparado con el pasado año. Siendo un fuerte competidor de trigo con USA, en este momento el mercado en Chicago sube más de 30 centavos.

En España, la superficie sembrada es algo inferior a la campaña anterior y de momento el campo está muy bien presentado.

En España, la superficie sembrada es algo inferior a la campaña anterior y de momento el campo está muy bien presentado.

Quizá haya habido falta de frío este invierno para la profundidad de la raíz en el suelo y de lluvia en la mitad sur. Las tareas de abonado recién terminadas y las lluvias de estas semanas vendrán de maravilla para la evolución del estado vegetativo de la planta hasta mediados de abril.

Quizá haya habido falta de frío este invierno para la profundidad de la raíz en el suelo y de lluvia en la mitad sur. Las tareas de abonado recién terminadas y las lluvias de estas semanas vendrán de maravilla para la evolución del estado vegetativo de la planta hasta mediados de abril.

A partir de ahí, deseando ya ausencia de hielo y, sobre todo, que no tengamos en mayo exceso de calor que provoque mermas en los rendimientos.

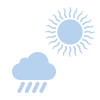

El arrastre que han tenido el hundimiento de los precios de las energías, petróleo, gas natural y aceites vegetales ha provocado que se cuestione el porcentaje de inclusión de Etanol en combustibles en USA, provocando ya el cierre de alguna planta de producción allí. Esto ha provocado una caída muy fuerte también en Chicago para maíz, teniendo en cuenta que los indicadores fundamentales para este cereal son positivos:

![]() Abundantes cosechas Sudamérica, Brasil 101 millones y Argentina 50 millones.

Abundantes cosechas Sudamérica, Brasil 101 millones y Argentina 50 millones.

![]() Mayor intención de siembra que parece se publicará en EE.UU.

Mayor intención de siembra que parece se publicará en EE.UU.

![]() Exportaciones desde EE.UU. de la presente campaña por debajo de lo esperado.

Exportaciones desde EE.UU. de la presente campaña por debajo de lo esperado.

![]() Muy amplio stock en China, 2/3 partes del stock mundial.

Muy amplio stock en China, 2/3 partes del stock mundial.

![]() Ahora mayor disponibilidad en balance por menor demanda para producción de Etanol.

Ahora mayor disponibilidad en balance por menor demanda para producción de Etanol.

Esta gran disponibilidad nos lleva a pensar que los niveles de precio que podríamos alcanzar en los mínimos durante el mes de agosto o septiembre en el mercado internacional podrían parecerse a los de la campaña pasada. Siempre que las cosechas fluyan en un entorno de normalidad.

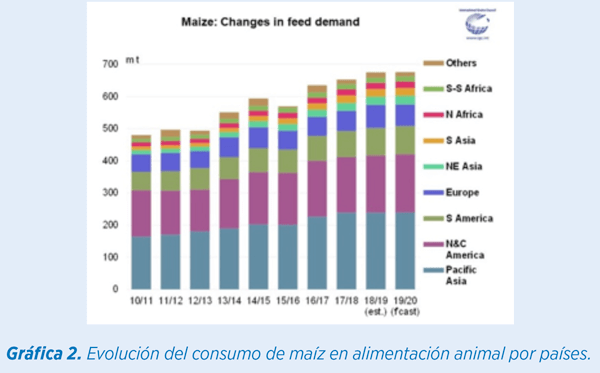

Vemos claramente que la competitividad del maíz está siendo superior a otros cereales en el mundo y la incorporación en fórmulas de pienso continúa subiendo.

En cebada, la cosecha europea será más importante que el pasado año. La superficie sembrada es mayor, fundamentalmente porque el clima retrasó las siembras de trigo en gran parte de la superficie europea y ello ha balanceado dicha siembra a favor de la cebada.

En cebada, la cosecha europea será más importante que el pasado año. La superficie sembrada es mayor, fundamentalmente porque el clima retrasó las siembras de trigo en gran parte de la superficie europea y ello ha balanceado dicha siembra a favor de la cebada.

![]() Siendo muy importante en España, y con la misma situación comentada para el trigo en cuanto a clima, hay que añadir solo que quizá viene un mes adelantada la cosecha (estimación actual).

Siendo muy importante en España, y con la misma situación comentada para el trigo en cuanto a clima, hay que añadir solo que quizá viene un mes adelantada la cosecha (estimación actual).

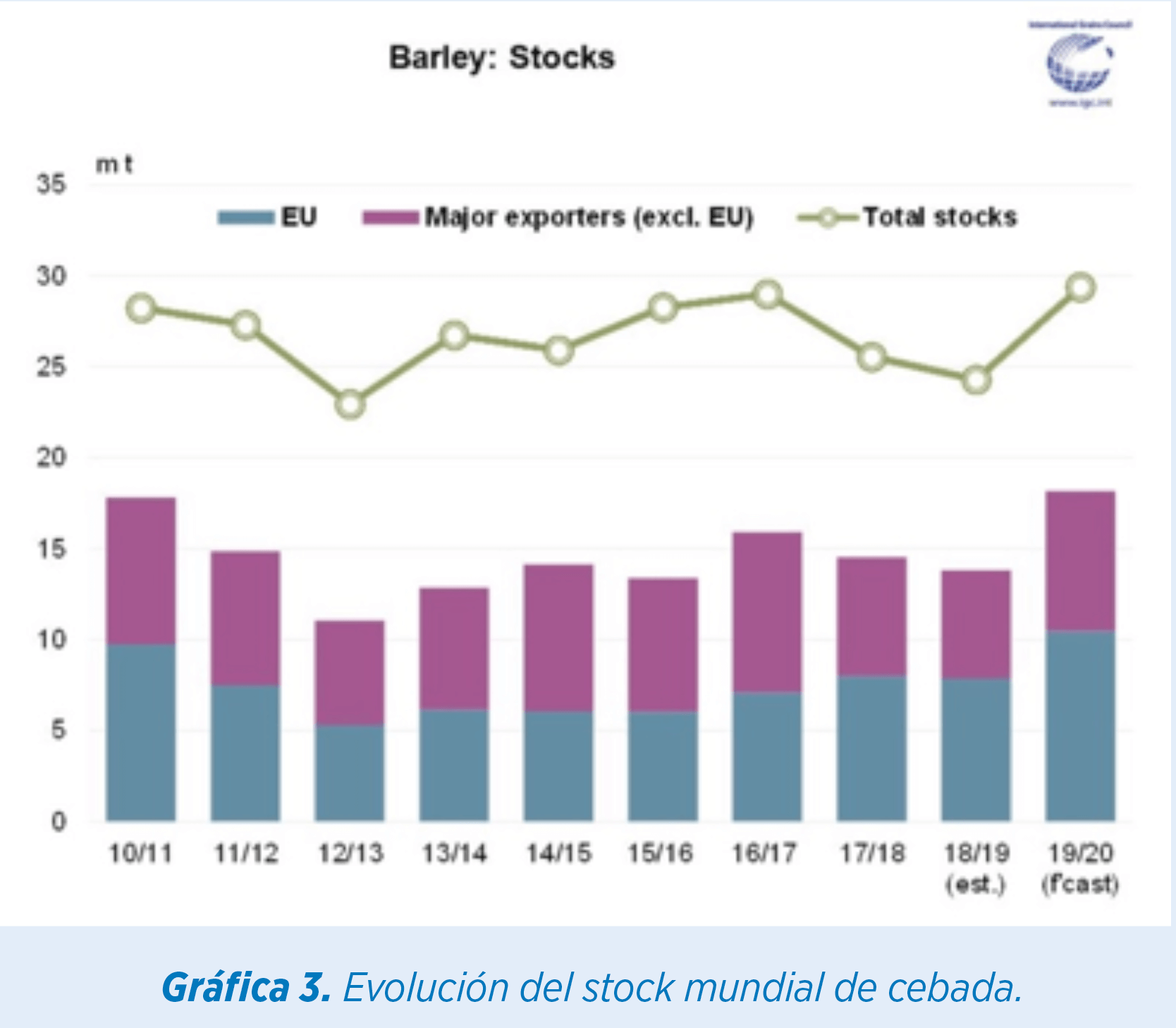

Además, tenemos un stock mundial mayor que el año anterior. En definitiva, si no se complica el clima, habrá muy buena disponibilidad de cebada en toda Europa por lo que los precios serán competitivos vs trigo y maíz.

Además, tenemos un stock mundial mayor que el año anterior. En definitiva, si no se complica el clima, habrá muy buena disponibilidad de cebada en toda Europa por lo que los precios serán competitivos vs trigo y maíz.

![]() Soja

Soja

Comenzando por el final, recibimos noticia del cierre del puerto de Timbúes y Santa Fe para la exportación de granos, lo cual está provocando un rebote fuerte en los precios. Venimos también con subidas en los últimos días puesto que la bajada tan fuerte del aceite estaba obligando a la harina a ser la que soporte el margen de extracción.

Al final, los datos fundamentales podrán con los movimientos especulativos en los cortos plazos y se esperan muy buenos volúmenes de producción en Sudamérica, con una mayor intención de siembra también en USA para la siguiente campaña. Debemos ser cautos ante estas subidas tan repentinas.

Al final, los datos fundamentales podrán con los movimientos especulativos en los cortos plazos y se esperan muy buenos volúmenes de producción en Sudamérica, con una mayor intención de siembra también en USA para la siguiente campaña. Debemos ser cautos ante estas subidas tan repentinas.

![]()

Maíz

Maíz

Los precios se han visto presionados en todas las posiciones, viendo ofertas en torno a 180 €/tm puertos hasta junio 19, y dependiendo de momentos de dólar por debajo de 170 €/tm desde agosto hasta diciembre.

Veremos las consecuencias del rebote de hoy en Chicago, pero el recorrido del maíz ahora no parece pueda ser muy amplio. Se ha cubierto un amplio porcentaje de posiciones.

![]()

Trigo

Trigo

Ya comentados los precios por tramos, estaremos sujetos a la evolución del clima en primavera. La comunicación hoy del recorte de producción en Ucrania cambia la tendencia bajista. En cualquier caso, si la diferencia de precio en puertos entre trigo y maíz de agosto en adelante se reduce a 10 €/tm entre ambos vs los 30 €/tm que hemos tenido durante meses esta campaña, el trigo desplazará maíz en formulación de piensos sin duda.

![]()

Cebada

Cebada

Había llegado a operarse en la bajada hasta los 170 €/tm origen zonas excedentarias como Burgos y Palencia. La demanda interior y el cambio del trigo y maíz en el mercado internacional de nuevo está provocando retención de ventas y las ultimas operaciones de nuevo en los 177/8 €/tm salida mismas zonas.

![]() Soja

Soja

La harina ha subido en puertos peninsulares hasta 40 €/tm en tres sesiones. La demanda de fábricas para elevar stock en plantas ante los nervios por la situación global, junto con la participación de la harina en el margen de molturación tras las bajadas del aceite, han puesto los precios muy arriba. Entendemos que no debe ser una subida estructural y debería volver a bajar progresivamente. Hacía año y medio que los precios netos fluctuaban apenas 15 €/tm entre los máximos y mínimos.

La harina ha subido en puertos peninsulares hasta 40 €/tm en tres sesiones. La demanda de fábricas para elevar stock en plantas ante los nervios por la situación global, junto con la participación de la harina en el margen de molturación tras las bajadas del aceite, han puesto los precios muy arriba. Entendemos que no debe ser una subida estructural y debería volver a bajar progresivamente. Hacía año y medio que los precios netos fluctuaban apenas 15 €/tm entre los máximos y mínimos.

![]() Salvados de Trigo

Salvados de Trigo

El elevado stock en fábricas de harina y la menor demanda estacional están provocando bajada acumulada en precios ya entre febrero y marzo, y para abril puede aplicarse también bajada por el mismo motivo. También la subida en cereales podría arrastrar al salvado durante las próximas semanas.

El elevado stock en fábricas de harina y la menor demanda estacional están provocando bajada acumulada en precios ya entre febrero y marzo, y para abril puede aplicarse también bajada por el mismo motivo. También la subida en cereales podría arrastrar al salvado durante las próximas semanas.

![]() Cascarilla de Soja

Cascarilla de Soja

Los precios disponibles aún se mantienen por encima de los 180 €/tm en puertos, pero ya con ofertas en torno a 164 €/tm puertos del sur para el período abril (llegada de barcos) hasta diciembre. Puede afectar al precio la situación comentada de cierre de puertos en Argentina.

Los precios disponibles aún se mantienen por encima de los 180 €/tm en puertos, pero ya con ofertas en torno a 164 €/tm puertos del sur para el período abril (llegada de barcos) hasta diciembre. Puede afectar al precio la situación comentada de cierre de puertos en Argentina.

Fuentes de Información: USDA, FC Stone, Reuters, International Grains Council, CRM Agri, CME Group, Aura commodities, Kevin Van Trump y Eurotrade Agrícola.

PM-ES-20-0020

Elanco y la barra diagonal son marcas registradas de Elanco o sus filiales © 2020 Elanco Animal Health, Inc. o sus afiliadas.

Suscribete ahora a la revista técnica porcina

AUTORES

Cómo cuidar la salud respiratoria de los cerdos: medidas clave

Alejandro Cid González Ana I. Pastor Calonge César B. Gutiérrez Martín Mario Delgado García Óscar Mencía-Ares Sonia Martínez Martínez

2026: consolidar fortalezas para avanzar con firmeza

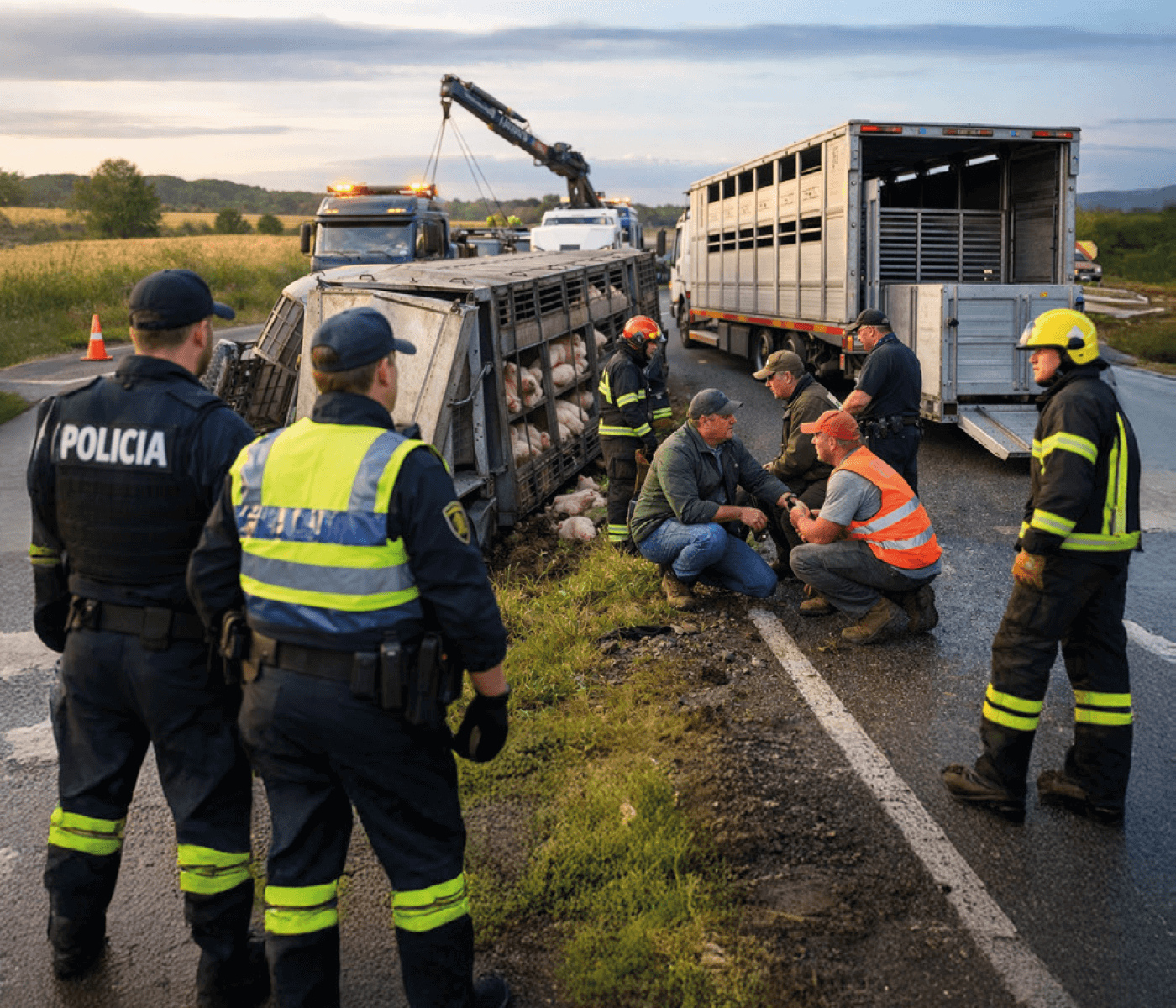

Respuesta de emergencia en accidentes con transporte porcino: la experiencia danesa

Cecilie Kobek-Kjeldager Kirstin Dahl-Pedersen Mette S. Herskin

Microbiota intestinal en el cerdo: de la taxonomía a la función en producción porcina

Eduard de la Torre Candán

Energía neta y crecimiento porcino: claves para una mejor predicción

Gabriela Martínez

La apuesta ganadora de Porgaor, Grupo LANKA: el sistema de alimentación individualizada en maternidades, Materneo de Asserva

El arte de alimentar a cerdas reproductoras: inteligencia artificial al servicio de la nutrición y productividad

Gustavo Márquez Esteban Pablo Fuentes Pardo Sara Crespo Vicente

Lechones más fuertes y numerosos al destete

Estrategia nutricional active feeding en lechones destetados PRRS positivos

Alberto Morillo Alujas

MASTERFLY® BAIT: control eficaz y duradero de moscas

El destete como punto clave de la productividad: puntos críticos a tener en cuenta

Anabel Fernández Bravo Andrea Martínez Martínez Elena Goyena Salgado Emilio José Ruiz Fernández Francisco Frances Diaz José Manuel Pinto Carrasco Manuel Toledo Castillo Simón García Legaz

Medidas para el control de la cepa Rosalía de PRRS

Gestionar la incertidumbre cuando el miedo entra en la granja

Laura Pérez Sala

Bioseguridad y control: estrategias para afrontar el PRRS y PPA en un escenario de riesgo

Bioseguridad aplicada frente a Peste Porcina Africana: protocolos clave en granja, logística y control externo

David García Páez