Como cada mes, gracias a Álvaro Sánchez y Elanco, presentamos la previsión del mercado de materias primas de diciembre para nutrición animal

Previsión del mercado de materias primas para octubre ofrecida por Elanco y Álvaro Sánchez, director de Eurotrade Agrícola.

SITUACIÓN MACROECONÓMICA Y GEOPOLÍTICA

La reciente victoria de Donald Trump en las elecciones de EE. UU. ha generado un gran revuelo en el ámbito internacional. Este triunfo no solo representa un cambio en la política estadounidense, sino que también amenaza con alterar los frágiles equilibrios que rigen el mundo globalizado actual.

La promesa «Make America Great Again» ha resonado entre muchos estadounidenses, quienes anhelan recuperar un pasado que consideran más seguro y próspero. Sin embargo, este deseo puede llevar a consecuencias inesperadas y perjudiciales tanto para Estados Unidos como para el resto del mundo.

|

Donald Trump llega con una mayoría suficiente en el Capitolio, recupera a los republicanos en el Senado y amplía la mayoría en la Cámara de Representantes. Esto significa que tendrá los primeros dos años, al menos, vía libre para las reformas que quiera aplicar. |

La victoria de Trump le da un nuevo y duro giro a la economía mundial. Muchas de sus ideas económicas son similares a las de su primer mandato. Sin embargo, esta vez son más refinadas y el presidente electotiene más experiencia y determinación para llevarlas a la práctica.

Asimismo, ha prometido traer la manufactura a casa, recortar los impuestos y deportar a millones de inmigrantes irregulares.

Pese al extremismo de algunas de sus propuestas, Trump logró convencer a muchos votantes, que luchan contra la subida de los precios de los alimentos y de la vivienda, de que con él les irá mejor económicamente.

Gráfica 1. Evolución precio del Bitcoin

Una de las principales preocupaciones que surgen tras la elección de Trump es su enfoque hacia el comercio internacional. Su intención de implementar políticas proteccionistas podría tener un efecto devastador en la economía global.

Europa, en particular, podría verse gravemente afectada ya que el comercio internacional representa casi el 50% de su PIB. Las tensiones comerciales que se avecinan podrían resultar en un aumento de precios y una mayor inflación, lo que complicaría aún más la recuperación económica en un continente que ya enfrenta desafíos significativos.

Otro aspecto importante al que tendremos que estar atentos pasa por las amenazas de Trump con retirar a Estados Unidos de la OTAN y dejar a los socios solos, sobre todo en este momento en que Ucrania depende de la ayuda europea.

El segundo mandato de Donald Trump será un desafío aún mayor que el primero para la industria alemana y europea. Hay que tomar especialmente en serio sus anuncios arancelarios, tensarán el comercio mundial y van a obligar a China y a los países europeos a desarrollar más sus propias fortalezas económicas.

Por el momento, los granos son las materias primas con menor movimiento en su precio, a excepción del trigo que pierde 7,4 %. Sin embargo, la soja cae por debajo de los 10 usd por bushel, un 4,1 %, y el maíz incluso gana un 0,5 %.

El trigo debe competir en mercados de consumo físico con el cereal europeo y la fortaleza del dólar le obliga a que baje en mercado de futuros.

Un punto importante para el futuro de los precios del maíz será el nombramiento de Lee Zeldin, exparlamentario anti-biocombustibles, para encabezar la EPA. |

Toda esta convulsión en los mercados y el resultado de las elecciones se traslada inmediatamente a un fortalecimiento de la moneda norteamericana, y en especial frente al euro.

Ahora el euro cotiza en 1,05 dólares y muchos analistas están avisando del peligro de volver a la paridad (un dólar por un euro) en los próximos meses.

El euro ha cotizado por debajo de ese nivel antes, una vez a principios de la década de 2000 y otra vez por pocos meses en 2022, cuando las tasas de interés de Estados Unidos estaban subiendo más rápido que las de la zona euro mientras Europa lidiaba con el aumento de los precios de la energía que siguió a la guerra en Ucrania.

Gráfica 2. Evolución cambio euro dólar 2024.

PRECIO DEL PETRÓLEO

El barril de petróleo continúa bajando ligeramente en las últimas semanas, muy influenciado por el pronóstico de la OPEP de descenso de demanda, en parte por la desaceleración del consumo en China.

A esto se añaden previsiones al alza del suministro en Estados Unidos y el fortalecimiento del dólar, que encarece la materia prima a quienes comercian en otras monedas.

Por otro lado, el referencial petrolero estadounidense (West Texas Intermediate WTI) ha caído un 4,57 % desde las elecciones estadounidenses, al pasar de 71,99 a 68,7 dólares/ barril. El Brentdel Mar del Norte, pierde también un 3,93%.

Gráfica 3. Evolución precio barril de petróleo brent 2024.

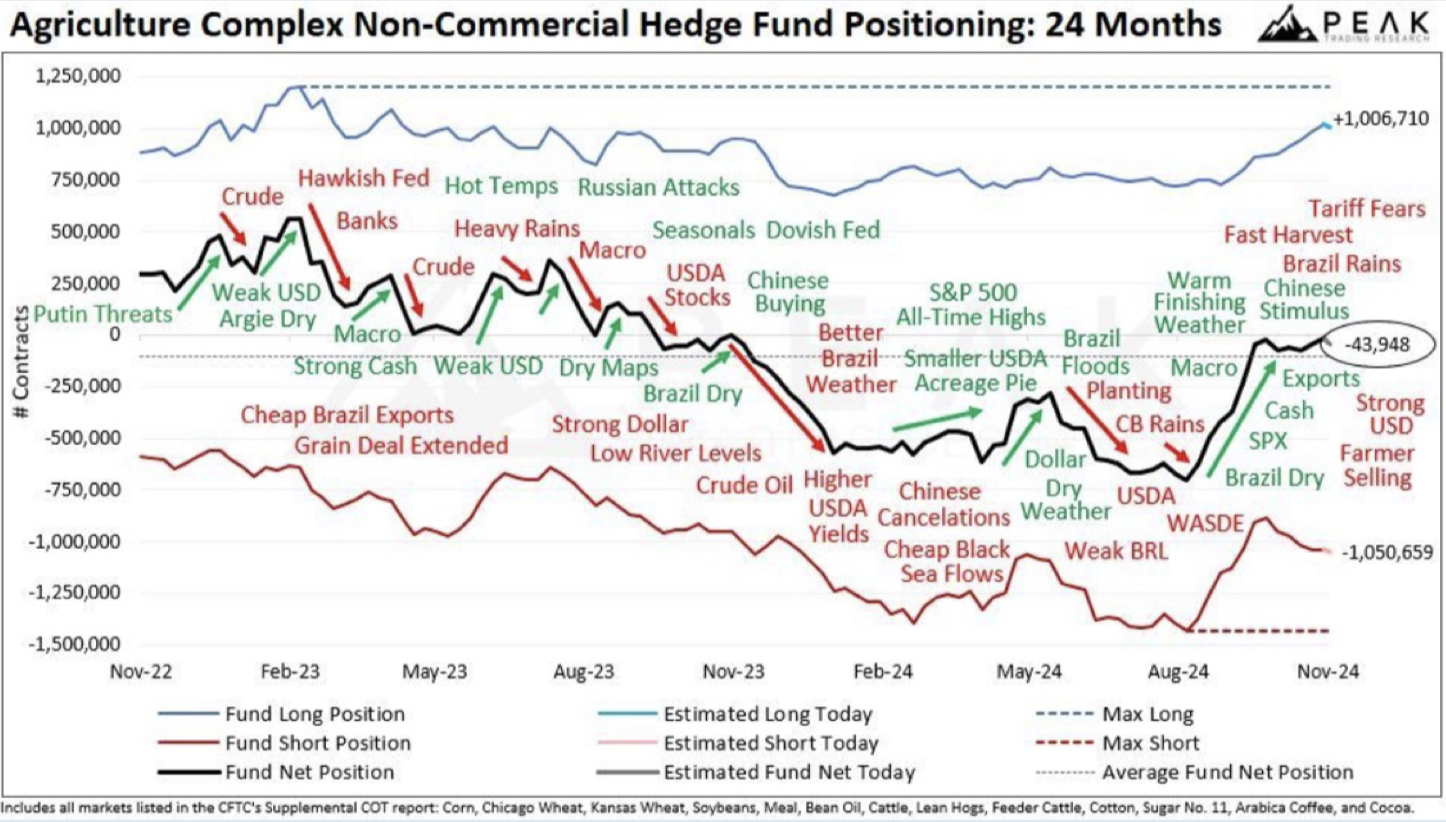

POSICIONES DE LOS FONDOS DE INVERSIÓN

Los fondos han estado comprando futuros en las últimas semanas debido al aumento de demanda de exportaciones en EE. UU., así como el nuevo estímulo económico chino y la revisión a la baja de los últimos rendimientos en USA para soja y maíz.

Pero quizá puedan haber llegado a su máximo. Pudieran no estar dispuestos a construir una posición larga neta en todo el complejo hasta que se vean nuevos indicadores alcistas. Por ejemplo, un problema climático en Brasil o Argentina, o bien un debilitamiento estructural del dólar.

Gráfica 4. Evolución de posiciones globales de los fondos. Indicadores temporales.

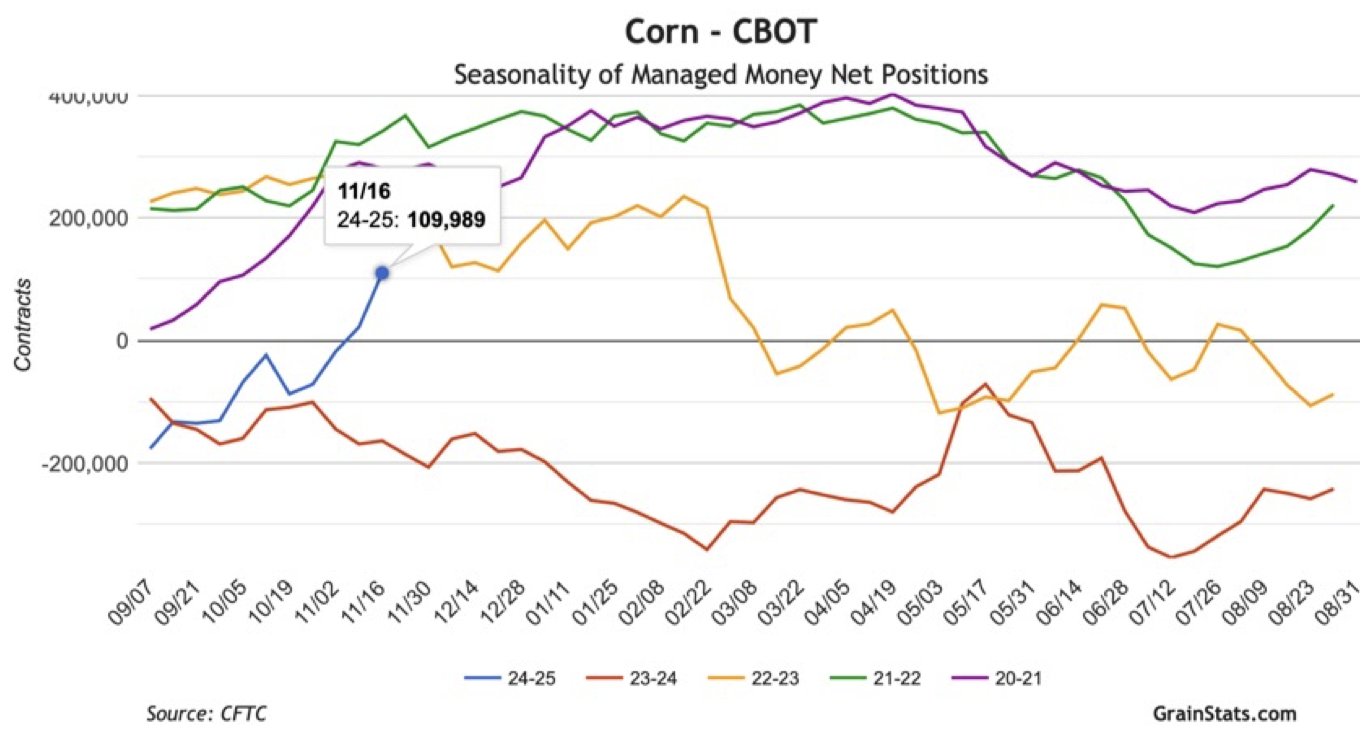

Posiciones Chicago a fecha 16 de noviembre 2024

Han continuado las compras de futuros de maíz en USA desde el inicio de la campaña. La posición ahora es larga, en 110 mil contratos, equivalentes a 14 millones de tm.

Hay que recordar desde julio 2024 hasta la fecha, hemos pasado de -354 mil contratos al largo actual, hablamos de compras especulativas de 58 millones de tm.

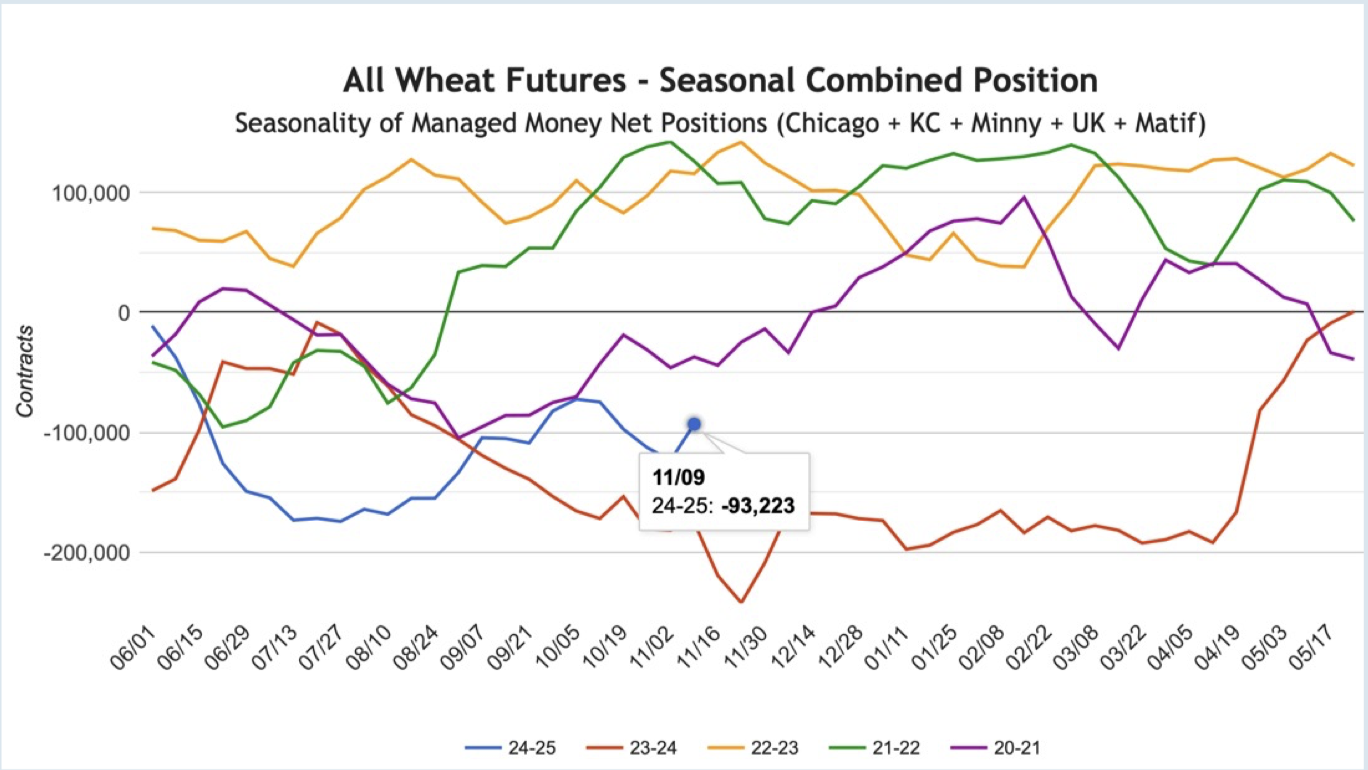

TRIGO

Los movimientos en trigo son más comedidos, mantienen -93 mil contratos cortos equivalentes a -12,6 millones de tm.

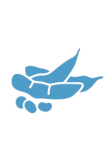

COMPLEJO DE SOJA

En el complejo sojero, vemos claramente el efecto de la compra de oilshare (compra de aceite y venta de harina), que ha provocado esa tendencia alcista para el aceite, arrastrado por los precios altos de otros aceites vegetales, así como la producción tan elevada de biocombustibles en USA.

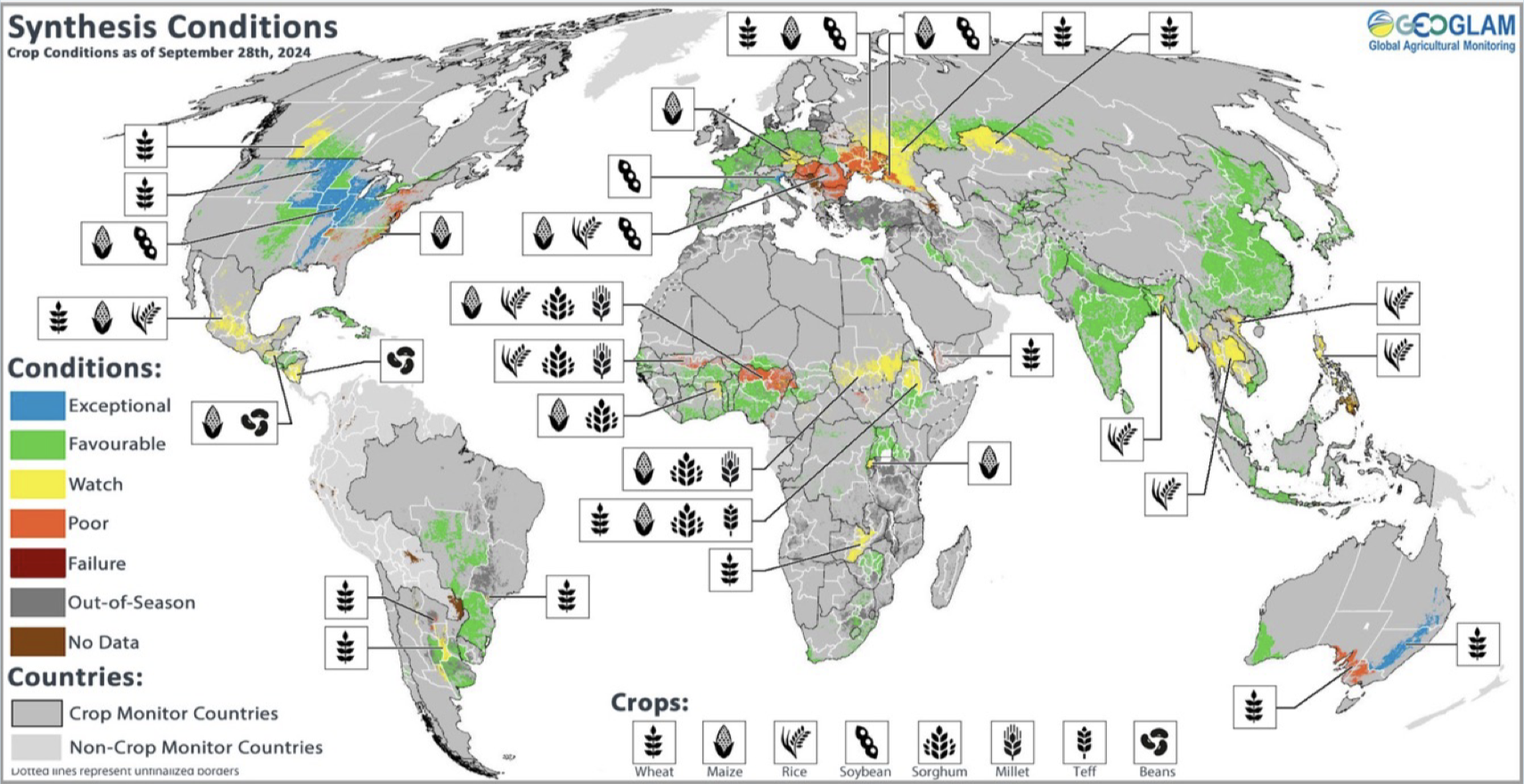

PRINCIPALES GRANOS MUNDIALES

TRIGO

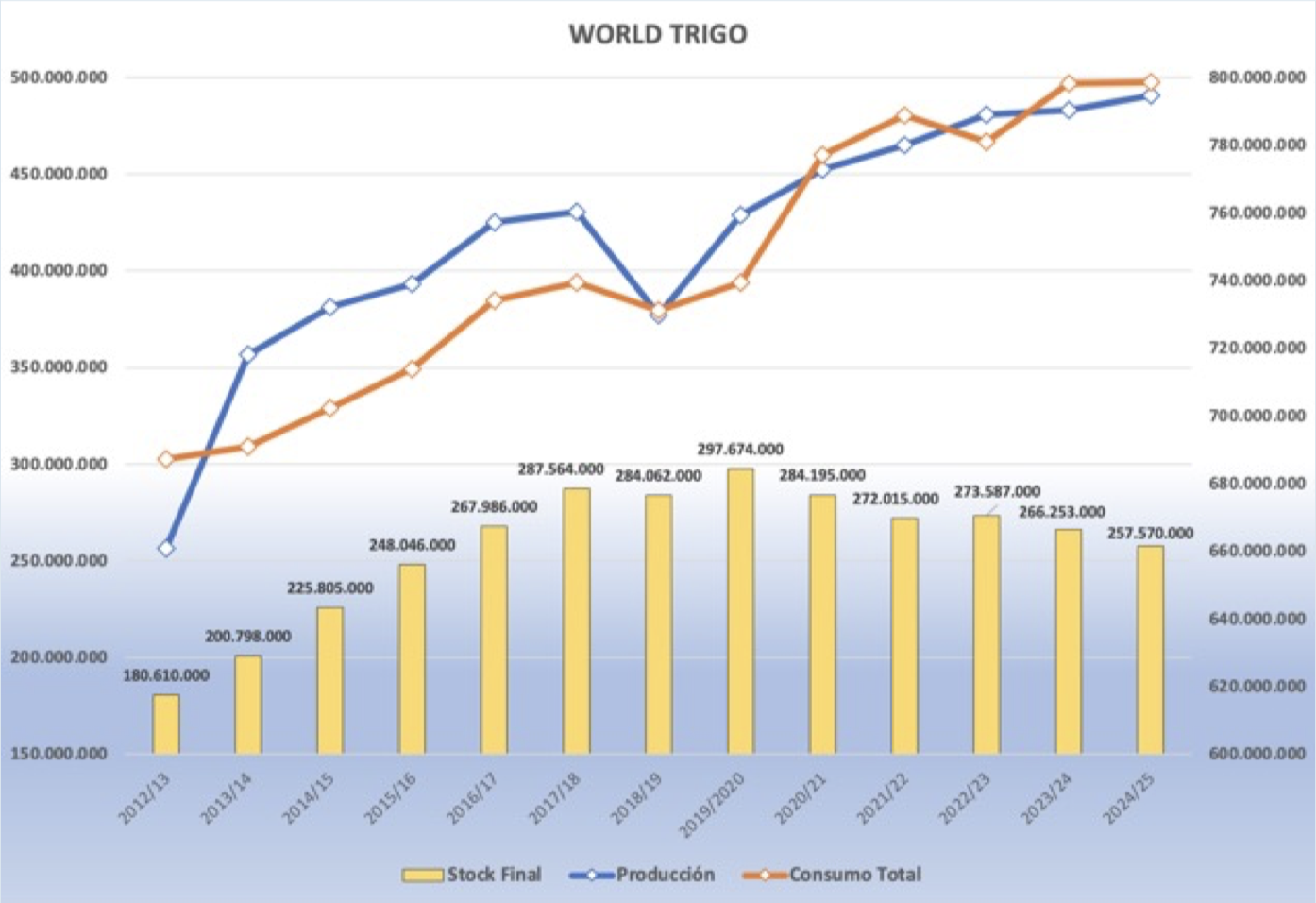

Apenas cambios en los balances globales. Significa el mayor consumo global en 4 de las 5 últimas campañas, llevando el stock global a un nivel de 257 millones de tm, el más bajo desde la campaña 2015/2016, pero sin situarse en un porcentaje que el mercado interprete como peligroso.

Gráfica 5. Balance de oferta y demanda mundial para trigo

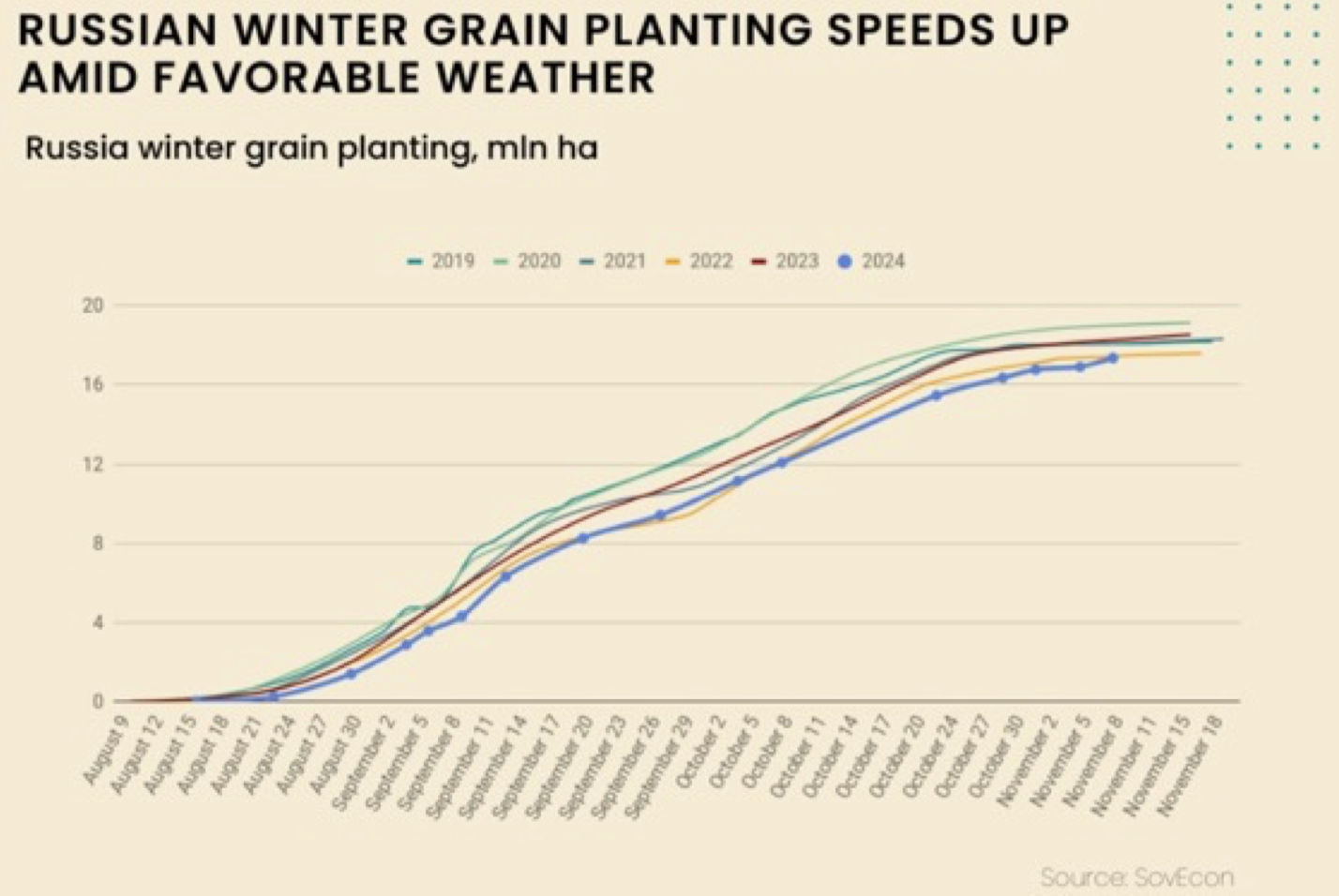

Ahora el foco está sobre la finalización de las siembras en hemisferio norte, las cuales se han producido con cierto retraso tras el clima seco en la zona central y este del continente europeo, pero que se ha visto aliviado por la llegada de lluvias que están permitiendo cultivar dentro de la ventana de normalidad.

Gráfica 6. Evolución siembra de trigo en Rusia

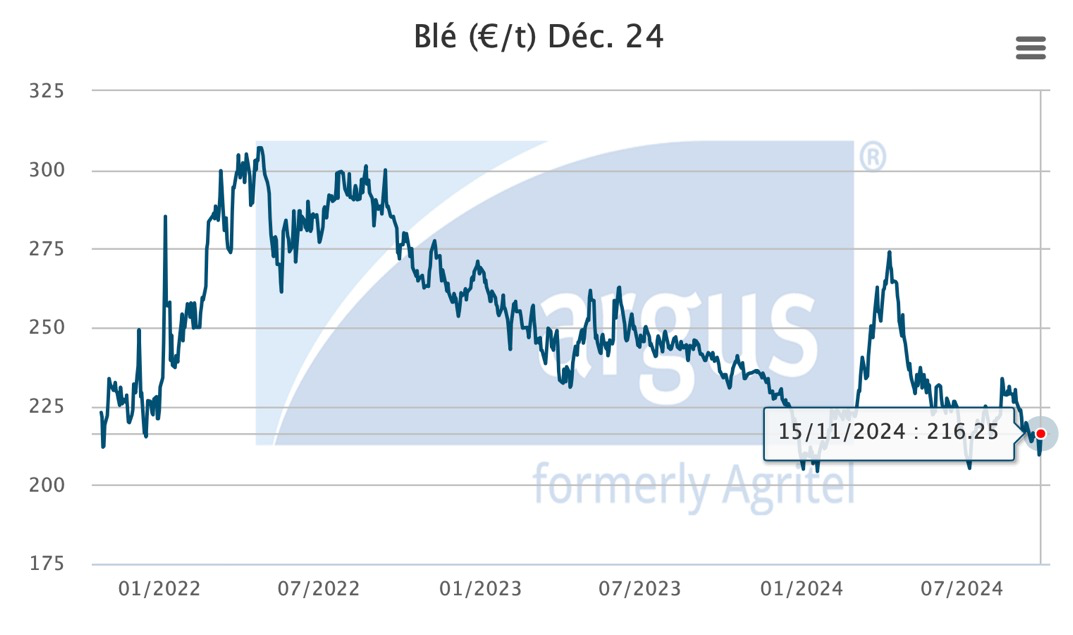

La fortaleza del dólar frente al euro ha obligado al trigo en Chicago a corregir de nuevo el precio a la baja, situándose muy cerca de los mínimos que vimos a finales de agosto, como vemos en el gráfico.

El trigo norteamericano tiene que competir con otros trigos globalmente y en particular con los europeos que han cubierto las últimas licitaciones en norte de África.

Gráfica 7. Evolución precios trigo en Chicago vto. Dic 2024.

También hemos visto en Francia nuevamente competitividad del precio del trigo, a pesar de la reducción de cosecha pasada en Centro de Europa, pero para los volúmenes exportables necesitan competir a su vez con los trigos de origen ruso y ucraniano.

Gráfica 8. Evolución precio trigo en Mafif dic 2024.

Los precios para mercancía disponible en puertos peninsulares continúan ligeramente descontados bajo reposición en torno a 228 €/tm y las cotizaciones almacén para enero-mayo 2025 superan los 235 €/tm en puertos grandes peninsulares.

Con respecto a la demanda, veremos menor inclusión de trigo en consumo animal ahora que el maíz compite por su valor relativo energético en plantas del litoral peninsular, sobre todo con la proteína en base a harina de soja tan competitiva.

Además, la alta disponibilidad retenida de cereal nacional obliga a que las provincias netamente exportadoras necesiten mantener descuentos permanentes para que el consumo sea alto en el interior y así dar salida a ese volumen.

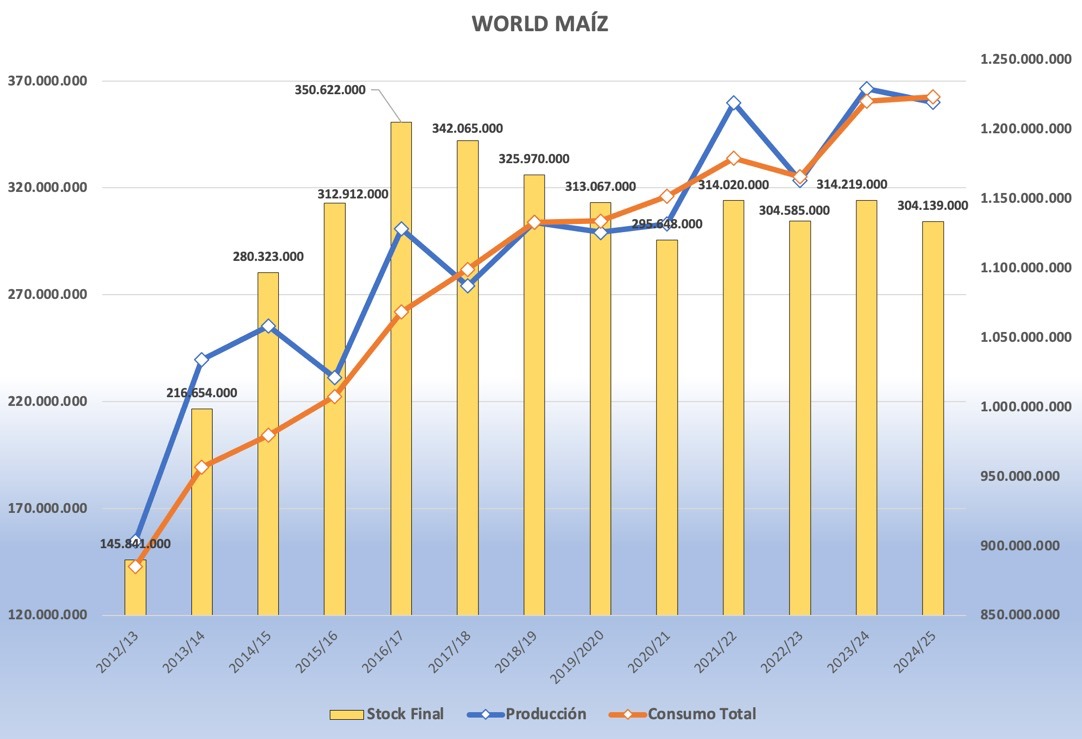

MAÍZ

Como vemos en el balance, las producciones de las dos últimas campañas son récord histórico a nivel mundial, y las estimaciones de consumo se aproximan completamente a la producción, dejando un nivel de stock por encima de 300 millones de tm por cuarta campaña consecutiva.

Es cierto que no llegamos a tener un stock tan elevado como en los años 2016 a 2019, donde el mundo estuvo entre los 325 y 350 millones de tm de stock de final de campaña. Esto no permite que el precio pueda verse tan presionado como en ese momento.

Gráfico 9. Balance oferta y demanda mundial de maíz

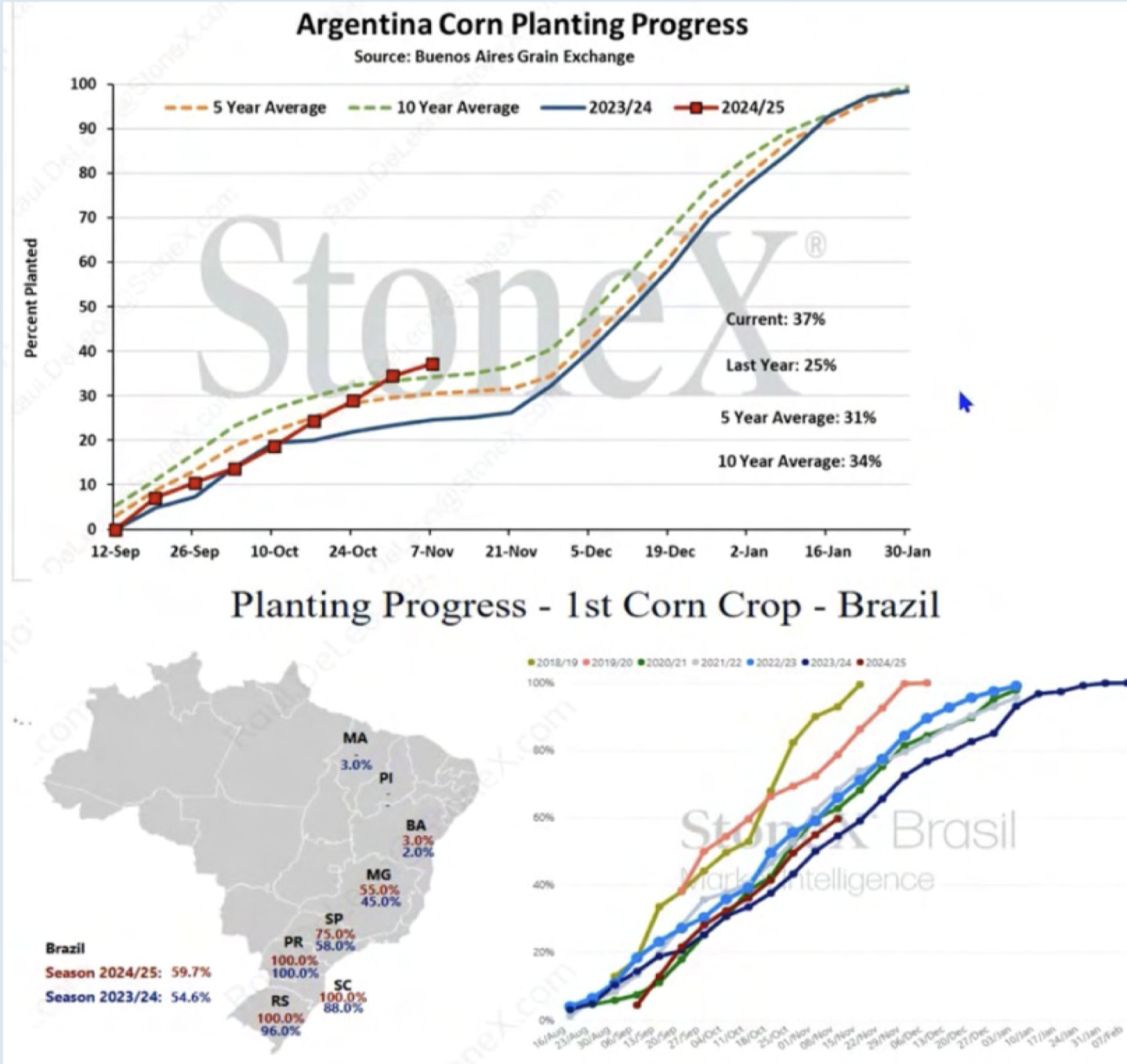

La mejora del clima en Sudamérica ha permitido un incremento importante en el ritmo de siembra, tanto en Brasil como en Argentina. Las previsiones climatológicas continúan siendo favorables y las estimaciones de cosecha se mantienen en 127 y 51 millones de tm respectivamente.

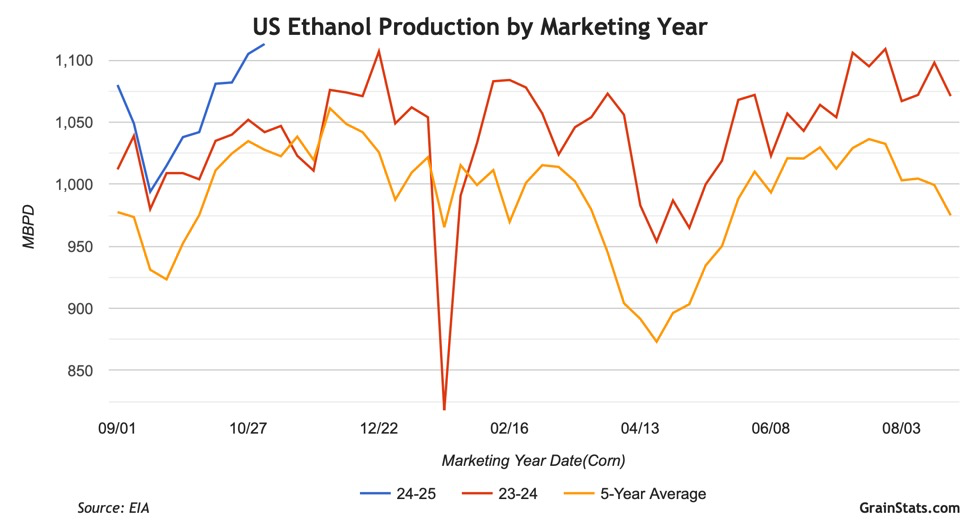

Para mantener ese consumo tan elevado es necesario que se consolide la recuperación del consumo animal, tras los precios tan elevados de años anteriores, y que la producción de Etanol se mantenga tan fuerte como hemos visto en estos primeros meses.

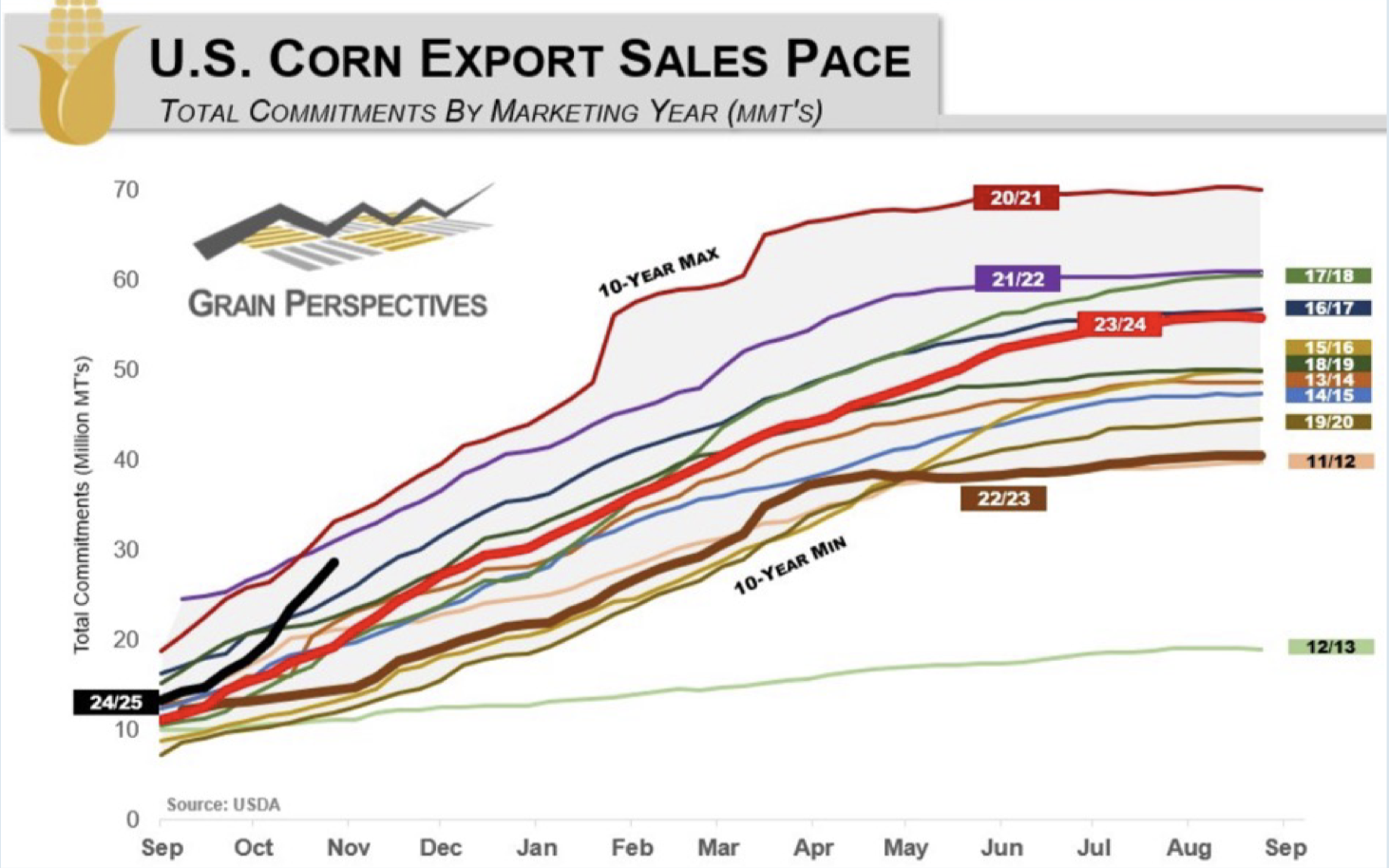

De momento el ritmo de exportaciones se sitúa por encima de la media de los últimos años superando el 2024, aunque por debajo del récord de exportación de 2020 y 2022.

Gráfica 10. Evolución exportaciones maíz USA

En este escenario tan turbulento a nivel macroeconómico, el maíz está sufriendo una volatilidad y un impacto alcista por la compra especulativa por parte de los fondos que lo han situado con una ligera tendencia al alza en los últimos dos meses.

Extraño, ya que coincide con los meses de presión de cosecha de hemisferio norte y porque no ha podido reflejarse en precios más competitivos, donde el trigo le sigue robando protagonismo al maíz.

Gráfica 11. Precios maíz Chicago, vencimiento dic 24.

Los precios de maíz en almacén puertos muy parejos a los trigos. Además, muy planos también para el periodo enero-mayo 2025. Afectados por un dólar fuerte, así como bases en Origen que no terminan de gustar demasiado a los compradores.

La pregunta es cuándo puede aparecer Ucrania de forma agresiva en el mercado del sur de Europa. España, como gran importador de Ucrania, puede consumir durante los próximos meses un volumen de cebada nacional que sustituya entre 1-1,5 millones de tm de importación de maíz, en total en la campaña.

COMPLEJO DE SOJA

Tras la recuperación del clima en Sudamérica, la estimación del USDA (Departamento Agricultura Norteamericano) así como las casas locales como Conab en Brasil y Bolsa de Comercio de Rosario, mantienen las producciones volúmenes récord para el sur del continente.

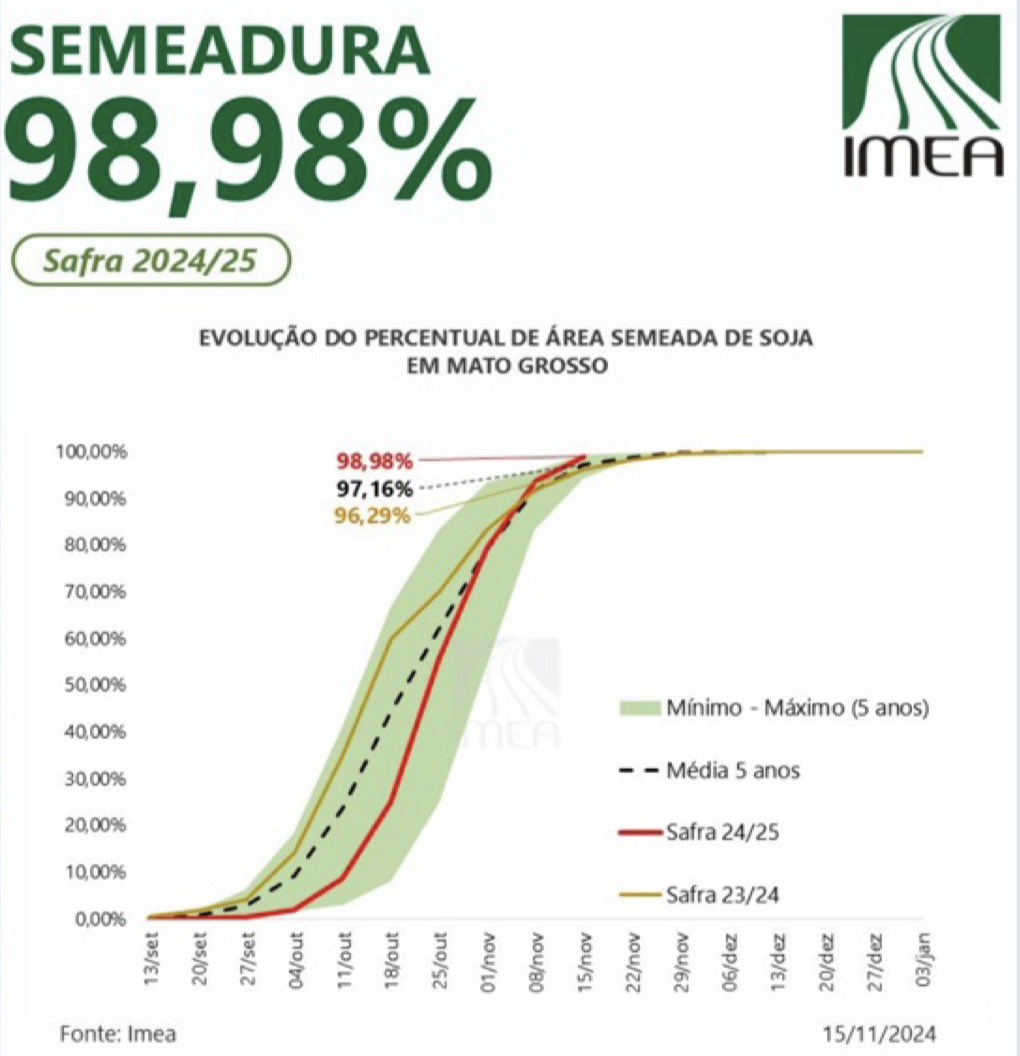

Gráfica 12. Evolución siembras habas de soja en Brasil.

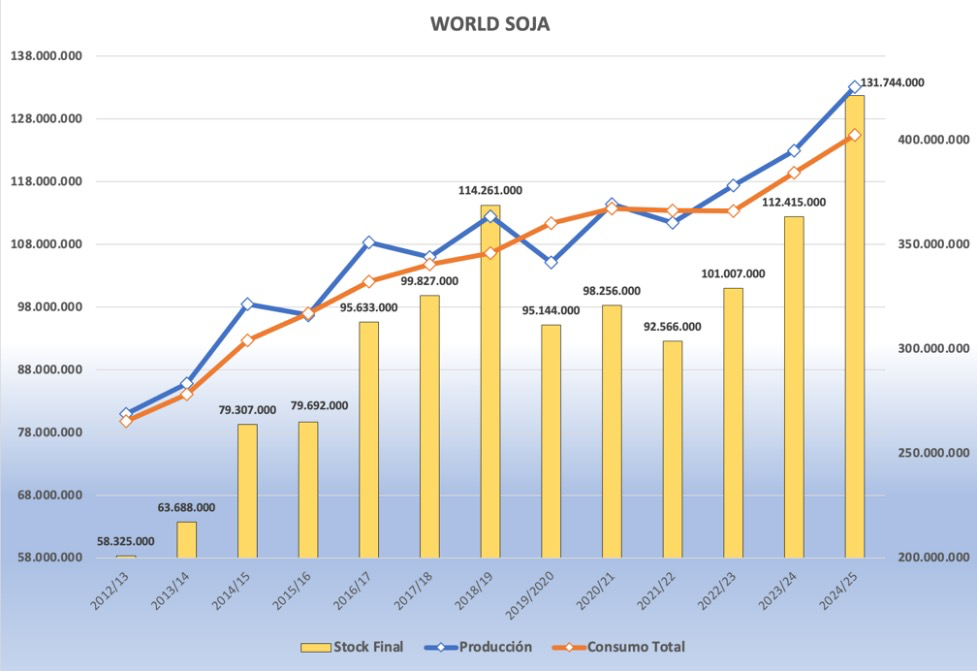

En cualquier caso, el incremento de producción permite un consumo también récord, pero que saneará por cuarta campaña consecutiva el stock final, llevándolo por encima del récord de 2019 y por encima de los 130 millones de tm.

Gráfica 13. Balance mundial de habas de soja

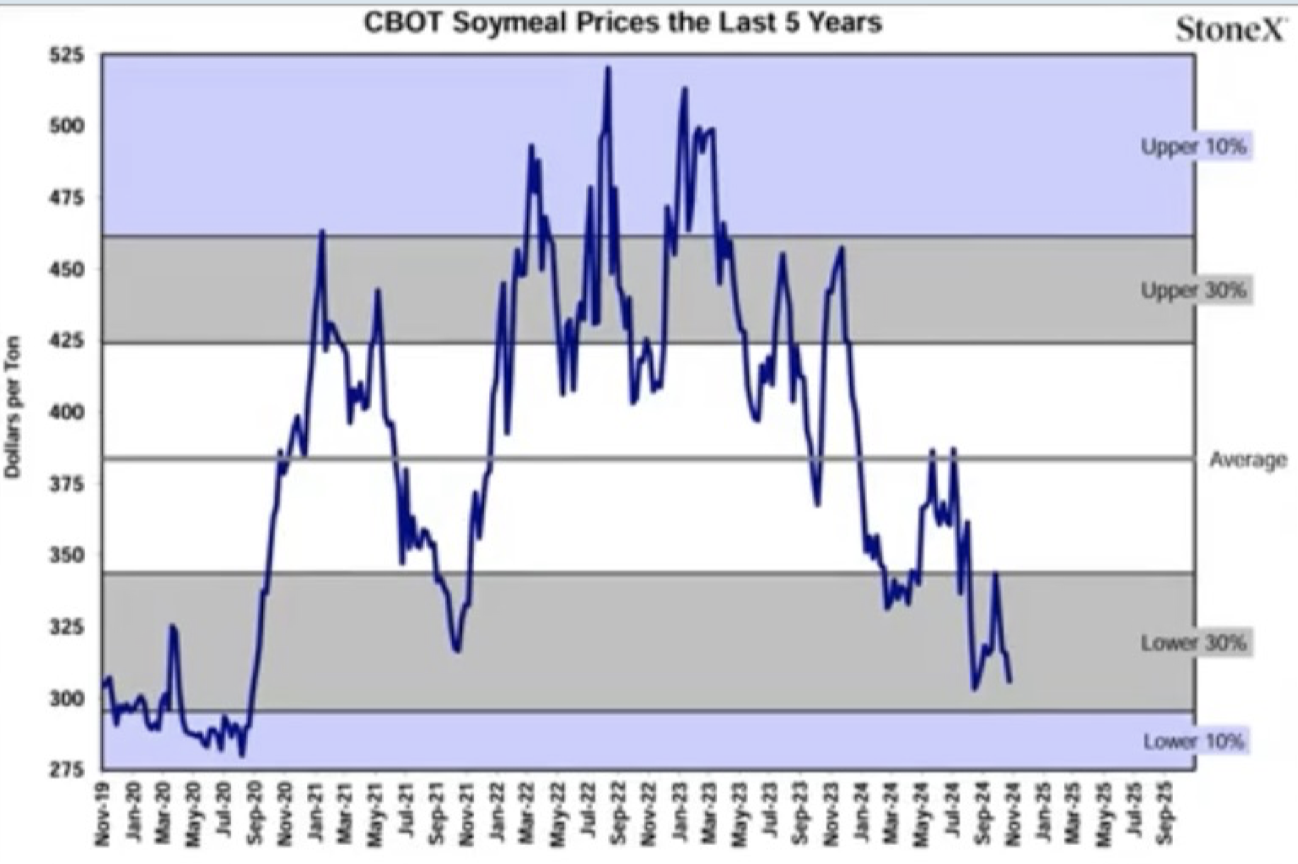

Aparte de la gran producción de habas, se produce una importante compra de Oilshare, como comentamos al inicio, donde el precio del Aceite se ha ido nuevamente al alza, situando como producto secundario la harina de soja y provocando una bajada importante de los precios.

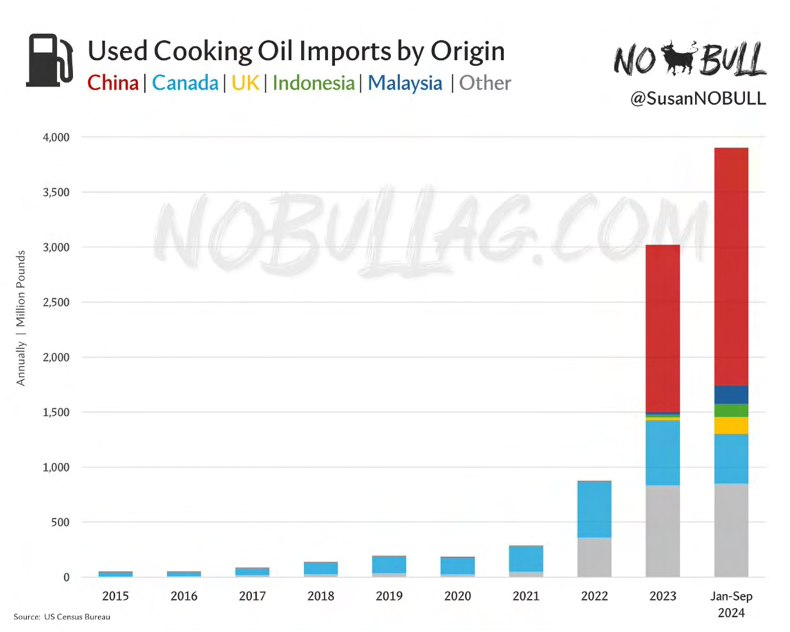

El ministro de finanzas de China eliminará el actual reembolso del impuesto a las exportaciones del 13 % para aceite de cocina usado (UCO) a partir del 1 de diciembre, lo que puede crear un obstáculo para la importación en el mercado estadounidense.

Las importaciones de enero a septiembre en EE.

UU. de este aceite han supuesto un récord de 3.900 millones, un 98 % más que el año anterior, de los cuales el 55 % es de origen chino, de ahí el repunte del precio en Chicago.

Gráfica 14. Gráfico exportaciones aceite de cocina usado por origen a EE.UU.

Gráfica 15. Precio de aceite de soja dic 2024, Cbot

Tras la bajada de precios de la harina en Chicago, ahora con la fortaleza del dólar, son las bases las que han corregido a la baja para conseguir estabilizar los precios.

Con base 25 € positivos para alta proteína en 2025 se puede operar con precios alrededor de los 365 €/tm en origen puertos y extractoras.

El nivel de inclusión en fórmulas de alimentación animal ahora va a máximos desde el mes de octubre, donde además se está recuperando un alto nivel de producción de pienso.

Pensar que el precio de la harina pueda continuar bajando va a depender de la evolución del clima para la cosecha sudamericana, como del volumen ya contratado por parte de importadores y extractoras para ir cómodos en la comercialización de la cosecha.

Gráfica 16. Percentiles de precios en harina de soja Chicago.

Las proteínas alternativas sin duda van a tener que ceder en precio a medida que se vaya generando situación de tensión en la salida de extractoras. Hasta ahora la Colza no compite apenas y ha sido la harina de girasol la más demandada, tensionada al alza por menor disponibilidad. Hay mucha retención de venta de Pipas, tanto en España como en este de Europa, pero el alto precio del aceite posibilitará un ritmo razonable de extracción. Volveremos a ver más disponibilidad física de harina de girasol en el mercado.

Tengamos en cuenta que la capacidad de mejora de los precios de Harina es limitada. La demanda sobre ella a nivel global la veremos al alza en los próximos meses.

Fuentes de Información: ABC, EL ECONOMISTA, JCI China, STONE X, CONAB, WORLDDATAWEATHER, VISIO CROP, WOLRD GRAIN, USDA, REUTERS, PEAK TRADING, CRM AGRI, INVESTING.COM, GRAINSTATS, KEVIN VAN TRUMP, BARBA INVEST, SOVECOM, UCRANIAN GRAIN ASOCIATION, CBOT, MATIF, METEORED, AGRITEL, ZENI Y EUROTRADE AGRICOLA (elaboración propia).

Elanco y la barra diagonal son marcas registradas de Elanco o sus filiales. ©2024 Elanco

EM-ES-23-0090

Ver más sobre Elanco

Suscribete ahora a la revista técnica porcina

AUTORES

Cómo cuidar la salud respiratoria de los cerdos: medidas clave

Alejandro Cid González Ana I. Pastor Calonge César B. Gutiérrez Martín Mario Delgado García Óscar Mencía-Ares Sonia Martínez Martínez

2026: consolidar fortalezas para avanzar con firmeza

Respuesta de emergencia en accidentes con transporte porcino: la experiencia danesa

Cecilie Kobek-Kjeldager Kirstin Dahl-Pedersen Mette S. Herskin

Microbiota intestinal en el cerdo: de la taxonomía a la función en producción porcina

Eduard de la Torre Candán

Energía neta y crecimiento porcino: claves para una mejor predicción

Gabriela Martínez

La apuesta ganadora de Porgaor, Grupo LANKA: el sistema de alimentación individualizada en maternidades, Materneo de Asserva

El arte de alimentar a cerdas reproductoras: inteligencia artificial al servicio de la nutrición y productividad

Gustavo Márquez Esteban Pablo Fuentes Pardo Sara Crespo Vicente

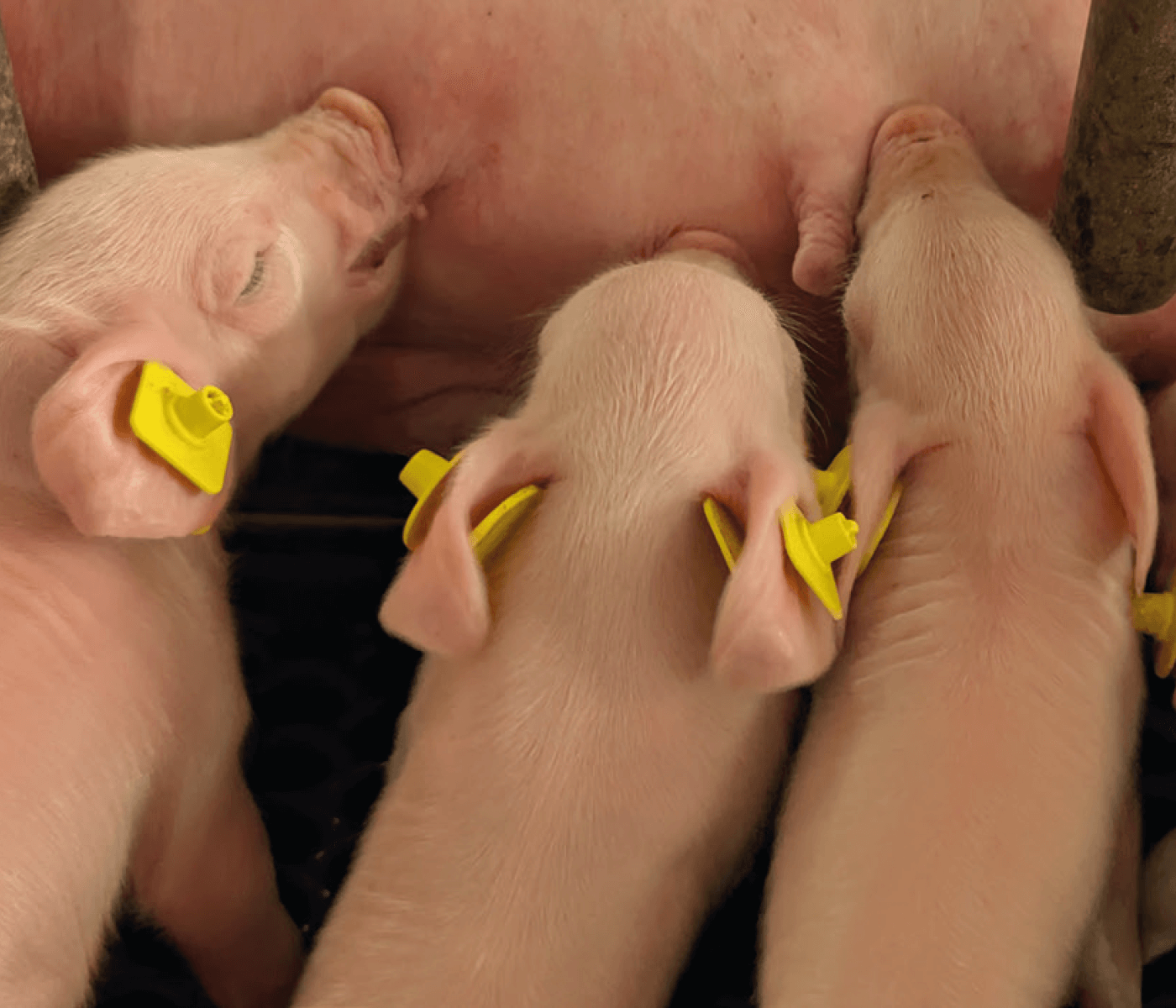

Lechones más fuertes y numerosos al destete

Estrategia nutricional active feeding en lechones destetados PRRS positivos

Alberto Morillo Alujas

MASTERFLY® BAIT: control eficaz y duradero de moscas

El destete como punto clave de la productividad: puntos críticos a tener en cuenta

Anabel Fernández Bravo Andrea Martínez Martínez Elena Goyena Salgado Emilio José Ruiz Fernández Francisco Frances Diaz José Manuel Pinto Carrasco Manuel Toledo Castillo Simón García Legaz

Medidas para el control de la cepa Rosalía de PRRS

Gestionar la incertidumbre cuando el miedo entra en la granja

Laura Pérez Sala

Bioseguridad y control: estrategias para afrontar el PRRS y PPA en un escenario de riesgo

Bioseguridad aplicada frente a Peste Porcina Africana: protocolos clave en granja, logística y control externo

David García Páez