Les mostramos los principales datos del mes de enero 2023 en la producción de cerdo en Argentina con el análisis de cada uno de ellos.

Les mostramos los principales datos del mes de enero 2023 en la producción de cerdo en Argentina con el análisis de cada uno de ellos. También agregamos al trabajo, un análisis económico del mercado local, el mercado internacional, las incidencias entre ambos y las posibles proyecciones a corto plazo.

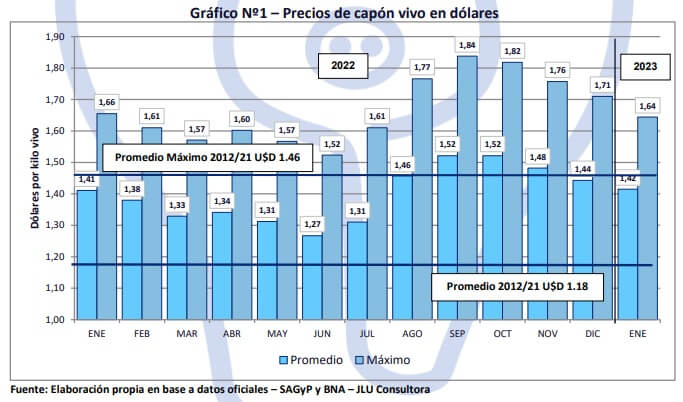

Enero mostró una nueva baja del precio del cerdo en pie en dólares, por quinto mes consecutivo, obteniendo valores similares a los de enero del 2022. La baja en la cotización en dólares con respecto al mes anterior fue del -4.1%. El valor de enero se ubica un 15.5% por encima del promedio 2012/21.

Podemos ver lo comentado en el Gráfico Nº1.

Si bien el dólar soja II terminó a fines diciembre las consecuencias siguen afectando al sector. Si tomáramos el dólar soja de diciembre la cotización del cerdo sería de U$D 1.35 el kilo vivo, altamente competitivo en la región y el mundo.

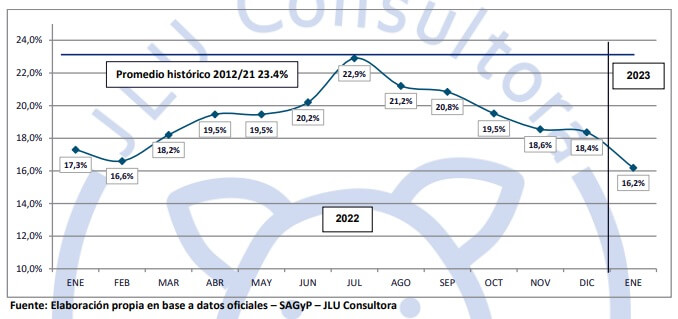

Analizando la diferencia entre el valor promedio y el valor máximo, observamos que descendió y está por debajo de los valores del mismo mes del año pasado. Podemos ver las diferencias en el siguiente Gráfico.

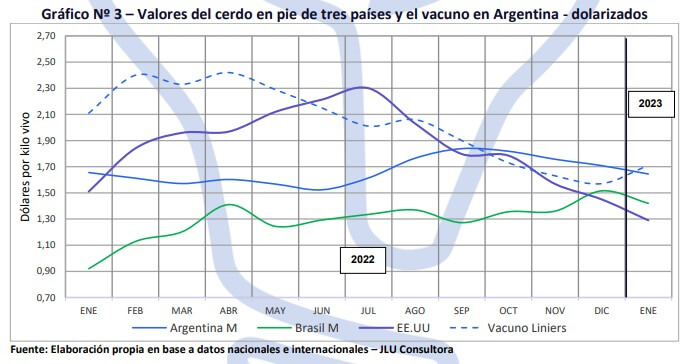

En el Gráfico N° 3, mostramos las comparaciones de las cotizaciones dolarizadas del cerdo en pie en nuestro mercado, en Brasil y en EE.UU. y el precio del novillo en el Mercado de Agro-ganadero de Cañuelas, también dolarizado. Vemos una baja generalizada en el precio del cerdo, teniendo a los EE.UU con la cotización más baja y Argentina la más alta.

Después de 4 meses se muestra una recuperación del precio del novillo que vuelve a ser el valor más alto de la comparación.

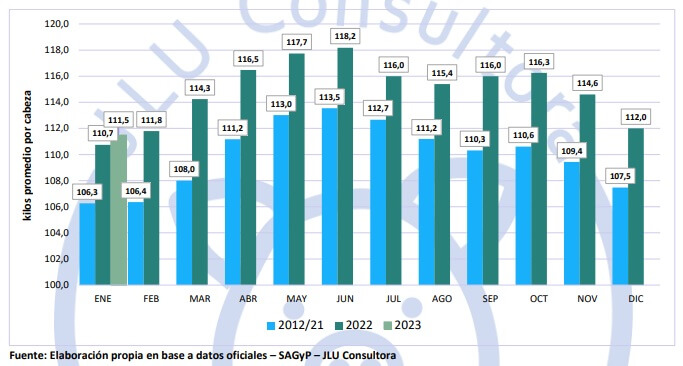

Si bien enero es un mes de pesos bajos, este año se muestra por encima del mismo mes del año pasado y bastante superior al promedio histórico 2012/21. Vemos los datos en el siguiente Gráfico.

Gráfico 4. – Pesos promedios mensuales de capones a la faena (kg vivos)

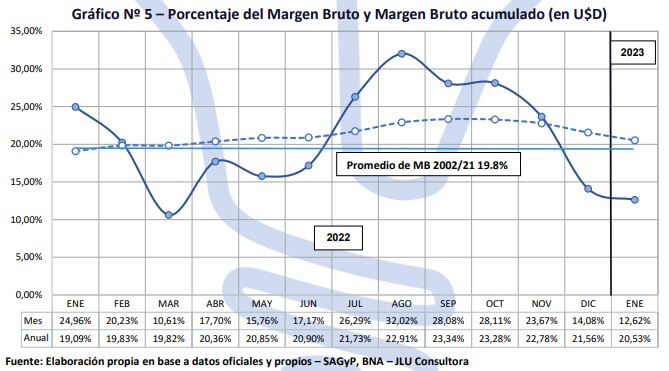

Como comentamos anteriormente los efectos del dólar soja II, sumados al tema de la sequía están complicando la adquisición de cereales y encarecen los costos. Si bien la soja tuvo una baja en la cotización, el aumento del maíz lo compensó fuertemente, además de la suba de otros costos.

Existe una diferencia muy notoria con los resultados de hace un año atrás (la mitad). Lo observamos en el Gráfico Nº 5.

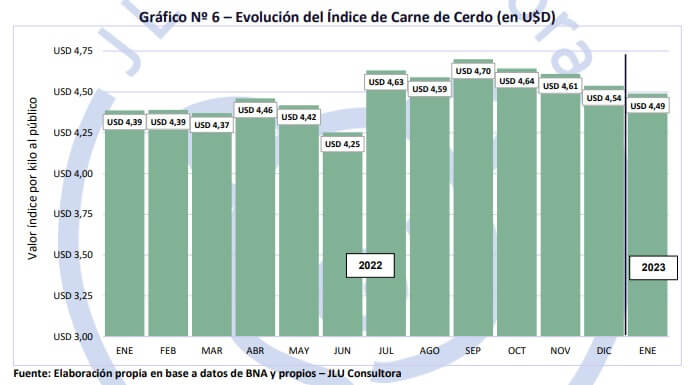

El dólar oficial subió más que los cortes de carne de cerdo al público, por lo tanto tenemos una nueva baja por quinto mes consecutivo. Hay una disminución del -1.2% con respecto al mes anterior y una suba del 2.3% con respecto a enero 2022. Lo vemos en el siguiente Gráfico.

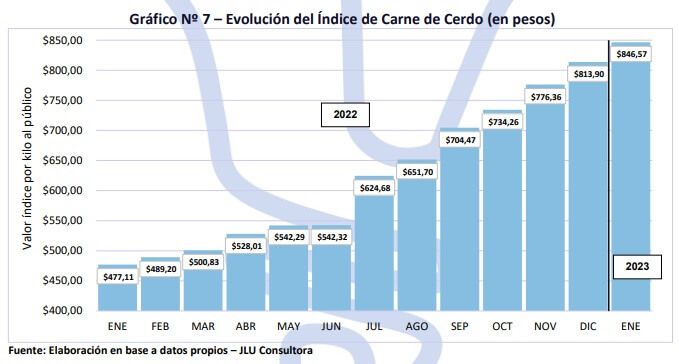

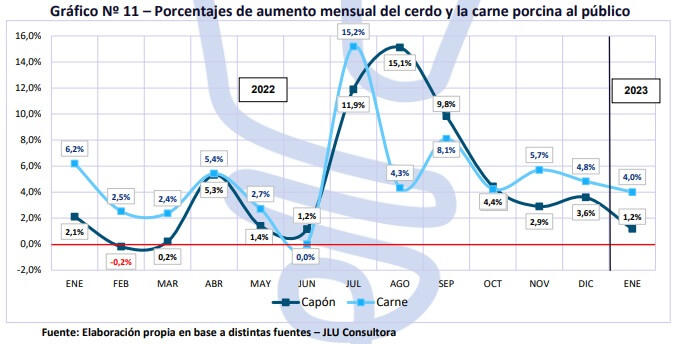

El Índice de Carne de Cerdo en pesos tuvo un alza del 4.0% durante el mes de enero y un acumulado del 77.0% en los últimos doce meses, por debajo de la inflación. Se mantuvo la diferencia con la carne vacuna y es posible que se estire a partir de la importante suba del vacuno las últimas semanas.

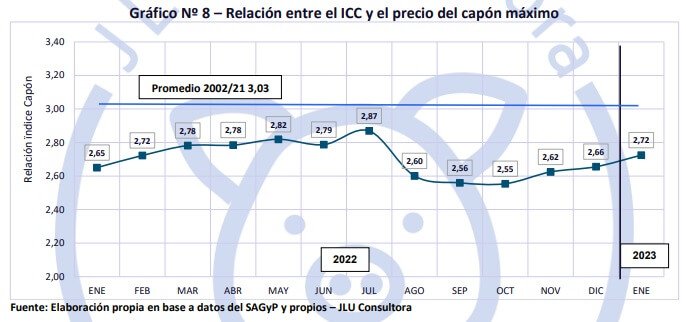

La leve suba del cerdo en pie comparada con una suba mayor del ICC da un aumento en la relación de los mismo, disminuyendo la participación de la producción en la cadena de valor. Lo podemos observar en el Gráfico Nº 8.

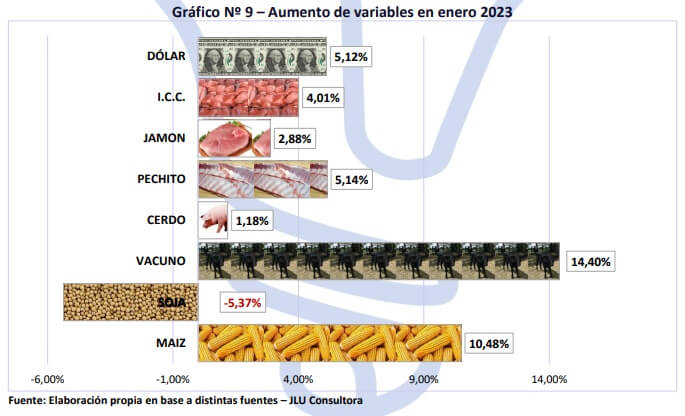

Después del efecto dólar soja II el precio de la misma disminuyó un poco y por eso el valor es negativo comparado con el mes anterior. Se destaca la fuerte suba del vacuno, ocurrida en su mayoría la última semana del mes.

Lo siguen el maíz y más atrás están los cortes de cerdo, el dólar y el cerdo en pie. Estos lo podemos ver en el Gráfico Nº 9.

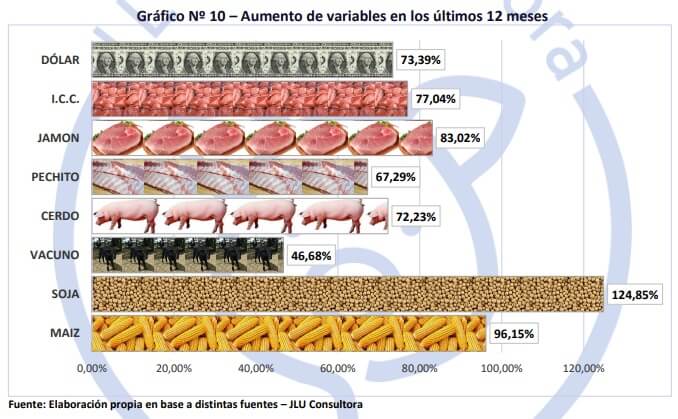

La soja sigue mostrando la mayor diferencia en los últimos 12 meses, seguido del maíz. Más atrás los cortes de cerdo, el dólar, el cerdo en pie y por último el vacuno en pie, demostrando que los aumentos que se den en él mismo no son “aumentos” sino recuperación del fuerte atraso sucedido en el 2022.

Como mencionamos en enero fue superior el aumento de los cortes al público de la carne de cerdo que el cerdo en pie, situación que lleva ya 3 meses consecutivos. En los últimos 12 meses, en 8 sucedió que el aumento de la carne de cerdo fue superior al del cerdo en pie.

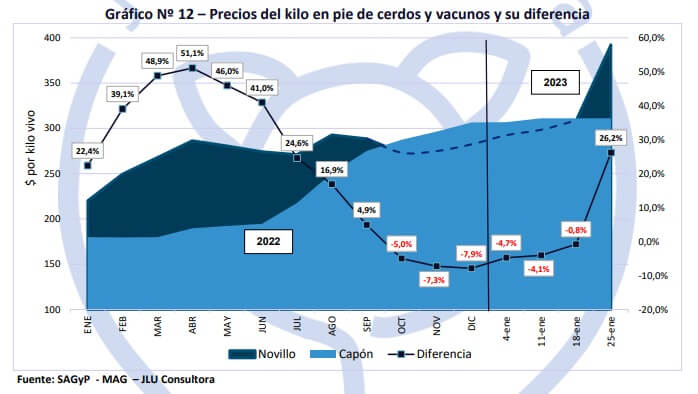

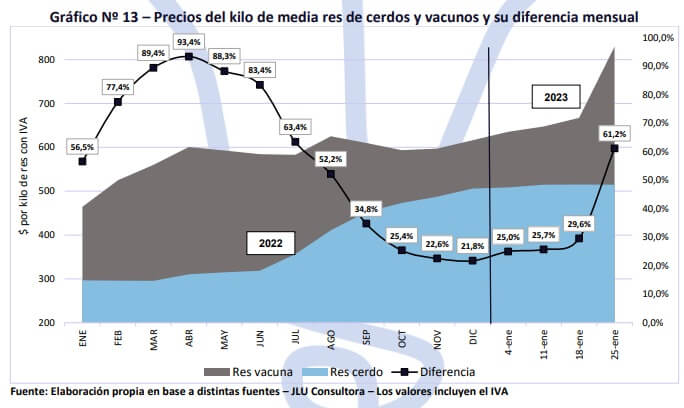

El año pasado tuvimos algo poco habitual que el precio del cerdo en pie estuviera 3 meses seguidos por encima del vacuno vivo. Esto se repitió las primeras tres semanas del presente año, generando un salto importante en la cuarta semana del vacuno en pie y volviendo a marcar una diferencia positiva para el cerdo en pie.

En el caso de la media res, siempre la de cerdo estuvo por debajo de la vacuna, llegando a valer la mitad en abril del año pasado.

Al igual que en el caso anterior en la última semana de enero la fuerte suba del vacuno en pie, obligó a la recomposición de la media res vacuna y reiteramos la palabra “recomposición” por el fuerte atraso del 2022.

En enero se acabó el dólar soja II, pero sus consecuencias siguieron afectando a los sectores consumidores y transformadores nacionales, como los cerdos y los pollos. En todo el mes no hubo cotización en la Bolsa de Rosario, referente indiscutible de los precios de cereales y oleaginosas.

También mucha complicación para poder conseguir producto (pellet de soja) ante la excusa que las fábricas no tenían soja para industrializar. A esto se le suma la sequía y la complejidad para conseguir maíz que, si bien hay, no es fácil adquirir. El efecto dólar soja alienta a muchos a esperar el dólar maíz y retener la mercadería.

Desde el Gobierno se implementó la devolución de parte del precio del dólar soja de diciembre con una curiosidad importante, a los productores de cerdos sólo hasta las 1.000 cerdas y en el caso de los pollos a todos.

Al momento de este informe no hay más que buenas voluntades en la implementación de la devolución y hay muchos productores esperanzados en ser tocados por la varita de la suerte y lograr la devolución de parte de lo que ya gastaron. Las experiencias anteriores no son buenas, pero siempre se puede cambiar y no hay que dejar de ser optimista.

Lamentablemente los que no aprenden de sus errores son los funcionarios y pensar que, haciendo un cambio exclusivo a un sector, pueden afectar de forma significativa a muchos sectores. Seguimos tapando los agujeros del tanque pinchado con los dedos y los dedos se están acabando. Se habla de un dólar maíz, de un dólar carne y no se va al fondo de la cuestión que es que el dólar oficial sigue atrasado.

El precio del cerdo se mantuvo tranquilo y hay una tendencia marcada por PORMAG para febrero que fija un aumento de un 5%. Si es importante mostrar que la presión de los últimos 7 meses con un vacuno atrasado puede cambiar y nuevamente favorecería a aumentar la diferencia entre los cortes de carne de cerdo y la carne vacuna, posicionando al cerdo como opción “accesible”.

Si bien el peso de faena fue superior al mismo mes del 2022 y bastante mayor al promedio 2012/21, es necesario pensar en un animal más pesado, recordando que los kilos agregados diluyen los costos fijos y mejoran los resultados económicos. Es verdad que es necesarios aumentar la capacidad de engorde y quizás sea hoy el tema más complicado, por la falta de crédito.

Al subir los costos de producción más que el valor del cerdo en pie, se volvió a afectar el Margen Bruto del negocio que, si bien es positivo, empieza a comprometer a algunos productores con niveles de producción menos eficientes.

El mercado externo sigue siendo para la Argentina un problema durante enero, lo mismo que lo fue los últimos 18 meses. Seguimos importando mucho para lo que necesitamos y exportamos muy poco para lo que deberíamos. Es verdad que el dólar tiene mucho que ver con las dos negociaciones, pero Argentina debería empezar nuevamente el camino de la exportación, hoy con la posibilidad de incorporar la “compartimentación” y apuntar a mercados de mejores valores, como por ejemplo Corea o Japón.

No es una utopía es una posibilidad que solo requiere gente que se lo proponga y un Estado que acompañe en las negociaciones internacionales. No es algo nuevo, hace más de tres años que venimos hablando y proponiendo este sistema.

Internacionalmente hay oferta de cerdo y por eso los precios de dos referentes como EE.UU. y Brasil volvieron a la baja. Por otro lado, los cereales y oleaginosas están en aumento y esto genera inevitablemente un aumento de los costos. Si en Argentina el dólar fuera más real, seríamos muy competitivos.

La influencia aviar sigue avanzando por nuestro continente y ahora apareció en Bolivia. Esto condicionará la producción aviar a nivel mundial. Del otro lado, la PPA sigue haciendo de las suyas en Europa, reapareciendo en Grecia y con casos todas las semanas en Rusia. No hay mucha información de China, pero no es de locos pensar que los casos siguen su avance y aún no llegaron a las mega granjas, ahí nos vamos a enterar y la publicidad será demasiado negativa para todo el sector.

Enero no fue distinto de lo que pronosticamos como resultado del negocio, precios del cerdo tranquilo y costos en aumento, con dificultades para conseguir maíz y soja. La fuerte suba del ganado vacuno la última semana comienza a ubicar en el lugar que corresponde a la carne vacuna. Lo único que no acompaña es el poder adquisitivo de la gente y la carne de cerdo puede volver a ser una opción para los argentinos. El precio del cerdo tendrá una mejora, pero en un porcentaje menor al del vacuno.

Reiteramos que el vacuno no aumenta, solo se adecua a los aumentos de la realidad argentina. Tendremos dos meses por lo menos de problemas en el abastecimiento del maíz y la soja, no porque no exista stock, sino por la reserva que hacen los productores ante las inestabilidades políticas.

Las decisiones del Gobierno en la política agropecuaria no son las más acertadas y a esto se le suma la no operatividad del Poder Legislativo, frenando leyes que ayudarían mucho a nuestro sector, como por ejemplo en el tema IVA inversiones. Peor en un año de elecciones, donde las promesas son todas lindas y las realidades muy pocas.

Reiteramos la importancia de avanzar con el “compartimento” como posibilidad de apertura de nuevos mercados interesantes y retomar el camino de la exportación, recordando que la exportación es un proceso de continuidad y no de oportunidad.

Hay que seguir reforzando la bioseguridad de cada uno de los establecimientos, no importa el tamaño, no solo por la amenaza mundial de la PPA, sino por otras enfermedades. A esto se le debe sumar el trabajo del Estado en los controles fronterizos, para evitar el ingreso de cualquier enfermedad exótica.

Suscribete ahora a la revista técnica porcina

AUTORES

Armado y consolidación de equipos de trabajo: la solución a la rotación de personal

Gastón Imola

El uso de grasas oxidadas en la alimentación porcina: riesgos y consideraciones. Parte 1 de 3

Gerardo Ordaz Ochoa Luis Humberto López Hernández María Alejandra Pérez Alvarado

Nuevas formulaciones en diluyentes espermáticos: variaciones en la concentración de azúcares y uso de péptidos para combatir las resistencias antimicrobianas

Explorando la microbiota y biomarcadores de salud intestinal

Guillermo Ramis Vidal

Operación supervivencia neonatal. Reducción de la mortalidad en sistemas de parideras alternativas

Emma Baxter

Placentación: Análisis del impacto en el peso fetal – Parte 1

Abner L. Shinkawa Dayanne K. O. Pires Fernanda R. C. L. Almeida Isadora M. S. de Oliveira João Vitor L. Ferreira Leticia P. Moreira Saffir D. Fernandes Stephanny R. Rainha Tulio C. C. de Alkmim

Selección y manejo de futuras reproductoras hiperprolíficas (Parte 1)

Fernando Pandolfo Bortolozzo

Abordando el desafío del óptimo rendimiento de las cerdas lactantes

Chantal Farmer

Prop 12: Exigencias normativas para exportar carne de cerdo a California

M. Verónica Jiménez Grez